Inhaltsverzeichnis

- Crypto Valley News erwacht aus dem Winterschlaf!

- Crypto Update KW 40 – Eine Reise durch den BTC-Cycle 2022 – 2025

- Teil 1: Highlights 2023

- Teil 2: Highlights 2024

- Teil 3: Makro-Update: Die Bedeutung der jüngsten Zinssenkung

- Teil 4: Price Actions – Technische Analysen & Prognosen

- Teil 5: Aktuelleste Price-Actions bedingt durch geopolitische Spannungen

- Teil 6: Cycle-Update & Ausblick 2025

Crypto Valley News erwacht aus dem Winterschlaf!

Willkommen zum neuesten Crypto-Markt-Update auf Crypto Valley News! Nach über zwei Jahren Winterschlaf erwacht unser Portal endlich wieder zum Leben – und wir freuen uns darauf, euch mit frischen und umfassenden Informationen aus der Blockchain-Welt zu versorgen.

Obwohl es noch immer ein paar Baustellen auf dem Portal gibt, haben wir doch einige coole Fortschritte gemacht – sowohl in der Entwicklung des Portals selbst, als auch durch die Einführung zusätzlicher Bereiche und Funktionen.

So ist es nun z.B. möglich, ein Benutzerkonto zu eröffnen, mit dem du deine Lieblingsartikel oder sehr umfangreiche Updates wie dieses – speichern und verwalten kannst.

Der Fokus lag jedoch stets auf der Aufbereitung unseres Cryptopedia. Hier findest du eine Vielzahl einfach verständlicher Erklärartikel zu Bitcoin, Blockchain, DeFi, Tokenisierung und vielem mehr. Schau doch direkt mal rein!

Bald werden wir auch im News-Bereich die wichtigsten täglichen Highlights des globalen Kryptogeschehens bereitstellen und darüber hinaus laufend Crypto-Persönlichkeiten, insbesondere aus dem Crypto Valley und der Schweiz interviewen.

Bis dies soweit ist, liegt unser Fokus allerdings weiterhin auf dem Ausbau des Cryptopedia und anderen Website-Projekten, wie z.B. der Neugestaltung der Crypto-Portraits.

Ziel von Crypto Valley News

Unsere Mission besteht darin, Blockchain-Interessierten den Zugang zum Crypto-Markt so einfach und verständlich wie möglich zu gestalten. Die Welt der Blockchain und Kryptowährungen ist leider teilweise sehr komplex und dynamisch.

Deshalb haben wir es uns zur Aufgabe gemacht, die vielseitigen Themen dieser Technologie auf eine klare, strukturierte und praxisorientierte Weise darzustellen.

Dabei legen wir besonderen Wert darauf, komplizierte Konzepte in eine einfach verständliche Sprache zu übersetzen, um sowohl Einsteigern als auch Fortgeschrittenen wertvolle Einblicke zu bieten.

Wir unterscheiden uns ganz klar zu anderen Crypto-Portalen, indem wir grundsätzlich wesentlich umfassendere und längere Artikel verfassen – insbesondere im Bereich der Erklärartikel.

Unsere Überzeugung ist, dass viele komplexe Blockchain-Themen in einem kurzen 500-Wort-Artikel nicht ausreichend oder verständlich genug erklärt werden können.

Wir legen grossen Wert darauf, detaillierte und tiefgründige Inhalte zu bieten, um sicherzustellen, dass unsere Leser die komplexen Zusammenhänge auch wirklich verstehen – „statt einfach kurz zu lesen“.

Wenn du es also lieber „Quick & Dirty“ magst – dann fühlst du dich möglicherweise hier etwas überfordert 🙂

Unser Ziel ist es, jeden Nutzer zu befähigen, sich selbständig und selbstbewusst in der Blockchain-Welt zu bewegen, um so fundierte Entscheidungen zu treffen und das volle Potenzial der Blockchain-Technologie zu nutzen.

Ziel der Crypto Updates

Mit diesen Crypto Updates möchten wir euch einen regelmässigen Überblick der wichtigsten Ereignisse des globalen Kryptomarktes geben. Dabei liefern wir nicht nur Zahlen und Fakten, sondern erklären die Zusammenhänge und daraus resultierende Erkenntnisse, die sich letztendlich im Preis widerspiegeln.

Mit diesen wöchentlichen Format erhaltet ihr ein kostenloses Crypto-Update, das sich auf Makrothemen fokussiert und dabei die wichtigsten Highlight-News der vergangenen Woche herauspickt.

Folgende Inhalte könnt ihr jeweils erwarten:

- Globale Crypto-Highlights: Wir analysieren die relevantesten makroökonomischen Entwicklungen und globalen News. Bald werdet ihr diese auch im Abschnitt „News“ auf unserem Portal finden.

- Crypto Valley Update: Ein Fokus auf die spannendsten Entwicklungen im Crypto Valley und der Schweiz, sowie dem erweiterten DACH-Raum.

- Price-Actions: Technische Analysen und Charts basierend auf unseren Cycle-Modellen. Updates zu Support- und Resistance-Levels und Prognosen für die kommenden Wochen.

- Cycle-Update: Ein Einblick in die Marktzyklen, einschliesslich des 4-Jahres-Bitcoin-Cycles und des 18.6-Jahres-Immobilien-Cycles. Wir informieren euch darüber, wo wir uns aktuell in diesen Zyklen befinden und wann eine Wende zu erwarten ist.

- Coins-Update: Hier beleuchten wir Updates zu verschiedenen Krypto-Projekten, einschliesslich technologischer Fortschritte und bedeutender Partnerschaften.

- Schlusswort: Zum Abschluss fassen wir die wichtigsten Punkte des Updates zusammen und geben einen Ausblick auf die kommenden Wochen.

Crypto Update KW 40 – Eine Reise durch den BTC-Cycle 2022 – 2025

Es waren lange, frustrierende und teils schmerzhafte Monate, seitdem Bitcoin im März 2024 knapp 74.000 USD erreichte.

Wir hoffen, dass ihr stark geblieben seid und eure Überzeugung in Bitcoin und den Kryptomarkt nicht verloren habt – im Gegensatz zu vielen „Weak-Hands“ und unerfahrenen Dumb-Money-Investoren, die ihre Coins zu den denkbar ungünstigsten Momenten bei niedrigen Preisen verkauft haben, nur um dann später bei deutlich höheren Preisen wieder einzusteigen.

Dieses Update bietet mehr als nur einen schnellen Überblick – es ist eine detaillierte Zeitreise durch die Entwicklungen des gesamten Bitcoin-Cycles, von dem Bear-Market-Bottom im November 2022 bis zur Zinssenkung im September 2024.

Wir sind uns bewusst, dass dieses Update extrem umfangreich ist und somit eine Ausnahme darstellt.

Insbesondere glauben wir jedoch, dass diese umfassende Zusammenstellung vor allem Newbies hilft, die vielleicht erst kürzlich in die Bitcoin- und Blockchain-Welt eingetreten sind, um so eine chronologische Übersicht aller wichtigen Highlights zu erhalten. Aber auch eingefleischte Crypto-Experten können von diesem Rückblick profitieren, um möglicherweise verpasste Ereignisse noch einmal aufzufrischen.

Unser Ziel ist es, eine solide Grundlage zu schaffen, auf der wir unsere Einschätzungen und Analysen für die bevorstehenden Entwicklungen im Kryptomarkt aufbauen können.

Für diejenigen unter euch, die nicht die gesamte Historie durchgehen möchten, gibt es natürlich die Möglichkeit, direkt zu Teil 3 der Makro-Updates oder Teil 4 der Price-Actions zu springen.

Wir wünschen euch auf jeden Fall viel Spass beim Lesen!

Teil 1: Highlights 2023

Das Jahr 2023 war geprägt von erheblichen makroökonomischen Herausforderungen und geopolitischen Spannungen. Viele Regierungen kämpften mit den Auswirkungen der Inflation, während die US-Notenbank (Fed) ihre aggressive Zinspolitik weiterführte, um dieser entgegenzuwirken.

Zinserhöhungen und Auswirkungen auf den Kryptomarkt

Die Zinserhöhungen, die sich über das gesamte Jahr hinweg fortsetzten, hatten weitreichende Konsequenzen für nahezu alle Anlageklassen, einschliesslich Kryptowährungen. Risikoreiche Anlagen gerieten unter Druck, da höhere Zinsen tendenziell weniger Anreize für Investitionen in solche Vermögenswerte bieten.

Bitcoin als sicherer Hafen in der Bankenkrise

Trotz dieser schwierigen Bedingungen zeigte sich der Kryptomarkt in vielen Phasen äusserst widerstandsfähig. Während der Bankenkrise im März 2023 stieg der Bitcoin-Preis um etwa 40%, da einige Investoren Bitcoin als sicheren Hafen betrachteten.

Schweizer Kantonalbanken steigen in den Kryptomarkt ein

Ein bedeutender Meilenstein war die zunehmende Akzeptanz von Kryptowährungen in der Schweiz durch etablierte Finanzinstitute. Die Zuger Kantonalbank und die St. Galler Kantonalbank machten Schlagzeilen, als sie ihre Krypto-Angebote lancierten, die es ihren Kunden ermöglichen, Bitcoin und Ethereum zu handeln.

BlackRock’s ETF-Anmeldungen

Das ultimative Highlight des Jahres kam jedoch, als BlackRock, der weltweit grösste Vermögensverwalter, im Juni 2023 einen Spot Bitcoin ETF beantragte und im November desselben Jahres einen Spot Ethereum ETF nachlegte. Diese Anmeldungen gelten als wegweisend für die gesamte Kryptoindustrie, da sie das institutionelle Interesse an Kryptowährungen weiter legitimieren und potenziell grosse Kapitalströme in den Markt lenken könnten.

Technologische Fortschritte und regulatorische Kontrolle

Das Jahr 2023 war auch geprägt von wachsender regulatorischer Kontrolle, technologischen Fortschritten und einer zunehmenden institutionellen Akzeptanz von Kryptowährungen, was den Markt optimal für zukünftiges Wachstum vorbereitete.

Analystenmeinungen zwischen Pessimismus und Zuversicht

Trotz dieser positiven Entwicklungen blieb die Stimmung vieler Analysten von Pessimismus geprägt, insbesondere aufgrund der anhaltenden Debatte über eine mögliche Rezession. Diese Diskussion dauert bis heute an und erscheint geradezu absurd, wenn man einen Blick auf die Charts wirft.

November 2022: Bitcoin Bear Market Low & Startschuss des neuen 4-Jahres-BTC-Cycle

Nach dem Bitcoin-Preis-Peak von rund 69.000 USD am 10. November 2021 – fiel Bitcoin bis zum 21. November 2022 um etwa 78%, auf ein Tief von rund 15.500 USD.

Dieser drastische Rückgang markierte den Tiefpunkt des Bärenmarktes und überraschte gleichzeitig viele Analysten und Krypto-Experten, die feststellten, dass Bitcoin zum dritten Mal in Folge seinem 4-Jahres-Zyklus exakt folgte.

Ziemlich genau ein Jahr nach dem All-Time-High und Cycle-Top, erreichte Bitcoin seinen Bodenpreis. Dies signalisierte somit den Start des vierten 4-Jahres-BTC-Cycles – der nun voraussichtlich bis Ende 2025 dauern wird.

Mit dem Artikel „Marktzyklen: Ein Leitfaden für Investoren“ erklären wir die verschiedenen Martkyzyklen und die Bedeutung dazu – sowohl vom 4-Jahres-BTC-Cycle als auch vom 18.6-Jahres-Immobilien-Cycle.

Dezember 2022: FTX-Nachwirkungen und hohe Inflation

FTX & SBF

Im Dezember 2022 setzte sich die Aufarbeitung des FTX-Debakels fort. Sam Bankman-Fried wurde von den Bahamas an die USA ausgeliefert und sah sich Anklagen wegen Betrugs und Geldwäsche gegenüber.

Die Diskussion um strengere Regulierungen für Krypto-Börsen und Stablecoins gewann an Fahrt, um ähnliche Skandale in Zukunft zu verhindern. Gleichzeitig führte die Zinspolitik der FED zu Spekulationen, wie makroökonomische Faktoren den Kryptomarkt im Jahr 2023 wohl beeinflussen würden. Mehr Infos dazu hier, hier und hier.

Makro-Daten

Im Dezember 2022 stand die Inflation in den USA bei 6,5%. Zwar ist das ein Rückgang vom erschreckenden Höchststand von 9,1% im Juni, aber dennoch weit entfernt von dem Ziel von 2%.

Die Fed reagierte mit der massivsten Zinserhöhung seit 15 Jahren und hob die Zinssätze bis auf 4.5% an. Diese Massnahme wurde uns als „Lösung“ verkauft, während das eigentliche Problem – das ungebremste Drucken von Geld – weiterhin ignoriert wird.

Statt nachhaltiger Lösungen sehen wir nur kosmetische Korrekturen in einem System, das dringend eine radikale Neuausrichtung braucht. Infos dazu findest du hier und hier.

Parker Lewis beschreibt in seinem Artikel „Bitcoin fixes this“, wie Bitcoin solche absurden Probleme unseres kaputten Finanzsystems lösen könnte.

Januar 2023: Ein gemischter Start

Das Jahr 2023 begann volatil, doch Bitcoin zeigte bereits früh Stärke. Nachdem der Preis auf ein Jahrestief von etwa 16.600 USD gefallen war, erholte sich Bitcoin eindrucksvoll und stieg bis Ende Januar auf rund 23.800 USD.

Diese Rallye signalisierte ein erneutes Vertrauen in den Markt, auch wenn der Bärenmarkt keineswegs überwunden war. Besonders bemerkenswert war jedoch, dass der Gesamtwert des Kryptomarktes im Januar 2023 wieder die Marke von 1 Billion USD überschritt, was einen positiven Ausblick für den weiteren Jahresverlauf bot.

Februar 2023: Postfinance kündigt Krypto-Dienstleistungen an, Siemens nutzt Blockchain & SEC geht gegen Kraken vor

Postfinance bietet ab 2024 Krypto-Dienstleistungen an

Im März 2023 sorgte PostFinance mit einer bemerkenswerten Ankündigung für Aufsehen: Ab 2024 wird das Finanzinstitut seinen Kunden ermöglichen, Kryptowährungen direkt über ihr E-Finance-Konto zu kaufen, sicher zu verwahren und in Kryptosparpläne zu investieren.

In Zusammenarbeit mit der FINMA-regulierten Kryptobank Sygnum bietet PostFinance ein benutzerfreundliches und transparentes Kryptoangebot an. Dieser Schritt markiert eine bedeutende Entwicklung im Schweizer Finanzsektor und demokratisiert den Zugang zum Kryptomarkt für die 2,5 Millionen Kunden der Bank.

Siemens digitale Anleihe

Im Februar gab Siemens eine digitale Anleihe in Höhe von 60 Millionen Euro auf der Polygon-Blockchain heraus, was einen bedeutenden Schritt in der Nutzung von Blockchain im traditionellen Finanzwesen darstellte.

Die Anleihe wurde unter dem deutschen Elektronik-Wertpapiergesetz begeben und direkt an Investoren wie DekaBank und DZ Bank verkauft, ohne den Einsatz von Mittlern wie Banken. Dies unterstreicht die wachsende Akzeptanz der Blockchain-Technologie zur Optimierung von Finanzprozessen Siemens Press Release.

SEC Klage gegen Kraken

Parallel dazu ging die SEC gegen Kraken vor und verhängte eine Geldstrafe von 30 Millionen USD, da Kraken sein Staking-Programm nicht ordnungsgemäss registriert hatte. Kraken stellte daraufhin seine Staking-Dienste in den USA ein, was eine Debatte über die Regulierung von Staking-Diensten auslöste.

Trotz der Kritik vieler Crypto-Fans an Regulierungsbehörden schaffen klare Regeln langfristig dennoch transparente Rechtssicherheit, insbesondere für institutionelle Investoren, die klare Rahmenbedingungen benötigen, bevor sie Kapital in den Markt bringen (dürfen).

März 2023: Bankenkrise – Credit Suisse, Silicon Valley Bank, Silvergate und Signature & BRC-20-Token entstehen

Silicon Valley Bank, Silvergate und Signature Bank

Im März 2023 geriet die Finanzwelt unter enormen Druck, als gleich mehrere grosse Banken kollabierten. Den Anfang machte die Silicon Valley Bank, die unter anderem durch massive Bank Runs und die Auswirkungen steigender Zinsen in die Knie gezwungen wurde.

Nur wenige Tage später folgten Silvergate Bank und Signature Bank, die aufgrund ihrer engen Verbindungen zur Kryptoindustrie ebenfalls untergingen. Die hohen Zinssätze setzten viele Banken unter Druck, da ihre Bilanzen durch die sinkenden Werte langfristiger Anleihen stark belastet wurden, was letztlich zu diesen Zusammenbrüchen führte. Mehr Infos dazu hier, hier und hier.

Credit Suisse

Parallel dazu musste die Schweizer Grossbank Credit Suisse Mitte März gerettet werden. Nachdem das Vertrauen in die traditionsreiche Bank rapide gesunken war, führte dies zu einem enormen Kapitalabfluss.

Um einen völligen Kollaps des Schweizer Finanzsystems zu verhindern, griff die Schweizer Nationalbank ein, und UBS übernahm Credit Suisse in einer historischen Rettungsaktion, die das Ende einer Ära für die 167 Jahre alte Bank markierte. Mehr Infos dazu hier und hier.

Bitcoin-Preis

Während dieser Bankenkrise erlebte Bitcoin einen deutlichen Aufschwung. Der Preis von BTC stieg um rund 40%, da viele Investoren den Kryptomarkt als sicheren Hafen betrachteten. Smart Money und institutionelle Anleger suchten Schutz vor den Unsicherheiten im traditionellen Finanzsystem, und Bitcoin wurde als Alternative zu Fiat-Währungen und dem fragilen Bankensystem wahrgenommen.

Entstehung von BRC-20-Token

Nebem dem ganzen Schlamassel im Banken-Umfeld entstand im März 2023 der BRC-20-Standard, der ähnlich wie der ERC-20-Token auf Ethereum funktioniert und nun völlig neue Möglichkeiten auf der Bitcoin-Blockchain eröffnet.

Der anonyme Entwickler hinter dem BRC-20-Standard, bekannt als Domo, hat den Token ORDI ins Leben gerufen, der sich bis Ende 2023 eine Marktkapitalisierung von über 1 Milliarde Dollar gesichert hat.

Der BRC-20 Standard ermöglicht es, Token direkt auf der Bitcoin-Blockchain zu prägen, was zahlreiche neue Anwendungsfälle bietet. Von dezentralen Börsen wie z.,B. Ordiswap, zu Memes über digitale Kunstwerke bis hin zu Gaming-Assets – die Bandbreite neuer Anwendungen auf der Bitcoin-Blockchain ist enorm.

Diese Weiterentwicklung macht deutlich, dass Bitcoin längst über den reinen Werttransfer und Store of Value Use-Case hinausgewachsen ist und sich zu einer vielseitigen Plattform für innovative digitale Vermögenswerte entwickelt hat.

April 2023: MiCA-Verordnung in der EU verabschiedet

Die Europäische Union verabschiedete im April die bahnbrechende Verordnung „Markets in Crypto-Assets“ (MiCA). Diese Verordnung schuf einen einheitlichen Rahmen für die Regulierung von Krypto-Assets in der gesamten EU und wurde als bedeutender Schritt zur Stabilisierung und Förderung der Krypto-Adaption gesehen.

MiCA zielt darauf ab, den Schutz der Anleger zu verbessern und Marktmanipulationen zu verhindern, während sie gleichzeitig Innovation und Wettbewerb fördert.

Mai 2023: Mastercard, digitaler Euro & SWIFT

Mastercard

Im Mai 2023 kündigte Mastercard an, seine Web3-Ambitionen durch die Zusammenarbeit mit Blockchain- und Wallet-Anbietern zu verstärken. Mit „Crypto Credential“ wurde ein Standard geschaffen, der Vertrauen im Blockchain-Ökosystem aufbauen soll.

Diese Initiative unterstrich das wachsende Engagement von traditionellen Finanzakteuren in der Krypto-Branche. Weitere Informationen finden sich in der offiziellen Mastercard-Pressemitteilung.

Digitaler Euro

Darüber hinaus erlebte der Mai auch bedeutende Entwicklungen im Bereich CBDCs (Central Bank Digital Currencies). Zahlreiche Länder starteten oder verstärkten Pilotprogramme zur Einführung von CBDCs, um die Effizienz ihrer Finanzsysteme zu verbessern und auf die zunehmende Digitalisierung zu reagieren.

Insbesondere die Europäische Zentralbank intensivierte ihre Bemühungen, zusammen mit verschiedenen Finanzinstitutionen, im Rahmen von CBDC-Pilotprojekten, die die Zukunft des digitalen Euros vorantreiben sollen. Infos zum digitalen Euro findest du hier.

SWIFT Partnerschaft mit Chainlink

Ebenfalls im Mai wurde eine bemerkenswerte Partnerschaft bekannt zwischen Chainlink und SWIFT. Diese Partnerschaft ist ein bedeutender Schritt für die Blockchain-Adaption im traditionellen Finanzwesen.

Durch die Integration nutzen sie Chainlinks Cross-Chain Interoperability Protocol (CCIP), um den sicheren Transfer von digitalen Vermögenswerten zwischen verschiedenen Blockchains und traditionellen Finanznetzwerken zu ermöglichen.

Dies soll es SWIFT erleichtern, sich mit zahlreichen Blockchains zu verbinden und den globalen Handel mit tokenisierten Vermögenswerten zu unterstützen, was den Weg für eine breitere Nutzung von Blockchain im Bankensektor ebnet.

Juni 2023: BlackRock sorgt für historische Bitcoin Spot ETF Meldung und SEC klagt gegen Coinbase

BlackRock’s BTC-Spot-ETF Antrag

Im Juni 2023 erschütterte BlackRock die Kryptoindustrie mit einer historischen Ankündigung: Der weltgrösste Vermögensverwalter reichte nach über einem Jahrzehnt erfolgloser ETF-Anträge verschiedener Firmen einen Antrag für einen Bitcoin Spot ETF ein.

Dies war überwältigend, da jeder bisheriger Versuch aufgrund regulatorischer Bedenken gescheitert war. Doch dass nun ein Branchenriese wie BlackRock, der Meister der institutionellen Finanzwelt, diesen Schritt unternahm, markierte einen wichtigen Meilenstein für den gesamten Kryptomarkt.

Viele sahen darin einen Wendepunkt, der das institutionelle Interesse an Bitcoin endgültig legitimieren würde.

Der Bitcoin-Preis reagierte sofort auf diese Nachricht und sprang von etwa 25.000 USD auf knapp 32.000 USD. Weitere Infos hier und hier.

SEC Klage gegen Coinbase

Zur gleichen Zeit verschärfte die US-Börsenaufsichtsbehörde SEC ihre regulatorische Kontrolle und verklagte Coinbase. Die SEC warf der Krypto-Börse vor, mindestens 12 Krypto-Assets – darunter Solana, Cardano und Polygon – ohne ordnungsgemässe Registrierung als Wertpapiere gehandelt zu haben.

Dieser Fall wurde als richtungsweisend für die weitere Regulierung der Kryptoindustrie in den USA angesehen und sorgte für erhebliche Aufruhr im Markt. Weitere Details findest du hier.

Juli 2023: Ripple’s Teilsieg gegen die SEC & Sam Altman startet mit Worldcoin

Ripple

Nach jahrelangen rechtlichen Auseinandersetzungen mit der SEC errang Ripple einen Teilsieg. Das Gericht entschied, dass XRP bei Verkäufen auf öffentlichen Börsen nicht als Wertpapier gilt, was als grosser Erfolg für Ripple und die Kryptoindustrie angesehen wurde.

Diese Entscheidung brachte mehr Klarheit in die Regulierung von Kryptowährungen. Allerdings entschied das Gericht auch, dass institutionelle Verkäufe von XRP gegen das Wertpapiergesetz verstossen haben.

Der XRP-Preis erlebte nach diesem Urteil einen sprunghaften Anstieg, da es die Unsicherheiten im Markt reduzierte und zu einer breiteren Akzeptanz führte. Weiere Infos dazu findesst du hier.

Start von Worldcoin durch Sam Altman

Im Juli veröffentlichte Sam Altman, der Mitbegründer von OpenAI (ChatGTP), das Projekt Worldcoin. Worldcoin zielt darauf ab, eine globale digitale Identität zu schaffen, indem es Nutzer durch Iris-Scans authentifiziert und jedem Teilnehmer Worldcoins zuteilt.

Während das Projekt viel Interesse weckte, rief es auch starke Kritik hervor, insbesondere in Bezug auf Datenschutz und die Zentralisierung von Identitätsdaten. Trotz der Bedenken gewann Worldcoin schnell an Popularität und trieb Diskussionen über die Zukunft der Identitätsverifizierung im Web3 voran.

August 2023: PayPal’s Stablecoin & SocialFi Boom

Paypal’s Stablecoin

Im August 2023 setzte PayPal ein starkes Zeichen im Bereich der Krypto-Adoption, indem es seinen eigenen Stablecoin, den PayPal USD (PYUSD), auf den Markt brachte. Der Stablecoin ist an den US-Dollar gekoppelt und basiert auf der Ethereum-Blockchain.

Mit dieser Einführung zielt PayPal darauf ab, den Übergang zu digitalen Währungen zu erleichtern und sein Zahlungsnetzwerk für Kryptowährungen zu erweitern.

Dies war ein bedeutender Schritt, der zeigte, wie sich traditionelle Finanzdienstleister immer stärker in den Krypto-Sektor integrieren. Weitere Infos dazu findest du hier und hier.

SocialFi Trend

Ein weiterer bemerkenswerter Trend im August war der rasante Aufstieg von SocialFi-Plattformen, angeführt von Friend.tech.

Diese Plattform ermöglichte es Nutzern, Anteile an den Konten von X-Usern (ehemals Twitter) zu kaufen. Innerhalb von nur zwei Wochen erreichte Friend.tech über 100.000 aktive Adressen und brachte die SocialFi-Bewegung ins Rampenlicht. Die Verbindung von sozialen Netzwerken mit DeFi-Konzepten öffnete neue Möglichkeiten für Monetarisierung und Interaktion in der digitalen Welt, was eine neue Welle von Innovation und Spekulation auslös

September 2023: Visa’s Krypto-Fortschritte & Adidas NFTs

Visa’s Blockchain Adaption

Im September 2023 machte Visa erneut Fortschritte in der Integration von Kryptowährungen, indem es seine Bemühungen verstärkte, Stablecoins in seine Zahlungsinfrastruktur zu integrieren. Visa testete aktiv die Abwicklung von Stablecoin-Transaktionen auf der Ethereum-Blockchain, insbesondere mit dem USDC-Stablecoin.

Ein weiteres Beispiel neben Mastercard wie grosse Zahlungsdienstleister nach Möglichkeiten suchen, Krypto-Zahlungen in ihre Netzwerke zu integrieren, um schnellere, kostengünstigere Transaktionen anzubieten.

Adidias NFT’s

Ein weiterer grosser Trend im September war der Vorstoss von Adidas in den Metaverse & NFT-Markt. Adidas erweiterte sein NFT-Portfolio mit der Einführung einer neuen Kollektion, die digitale Kunst mit physischen Produkten kombinierte.

Dies war Teil der langfristigen Web3-Strategie von Adidas, die darauf abzielt, durch NFTs eine neue Ebene der Kundenbindung zu schaffen. Mit dieser Initiative setzte Adidas ein klares Zeichen, dass grosse Marken die Blockchain-Technologie zunehmend als Mittel zur Verbindung mit ihren Kunden und zur Monetarisierung digitaler Assets nutzen.

Oktober 2023: Der Prozess gegen Sam Bankman-Fried & Zuger Kantonalbank lanciert Angebot für digitale Vermögenswerte

SBF Prozess

Im Oktober 2023 richtete sich die Aufmerksamkeit der gesamten Kryptoindustrie auf den Gerichtsprozess gegen Sam Bankman-Fried, den ehemaligen CEO der zusammengebrochenen Börse FTX.

Er stand unter dem Vorwurf des Betrugs und der Geldwäsche, was zu einem der grössten Finanzskandale der letzten Jahre führte. Bankman-Fried sah sich den Aussagen seiner ehemaligen engen Vertrauten gegenüber, die gegen ihn aussagten.

Dieser Fall zog weltweit grosses mediales Interesse auf sich, da der Prozess einen Meilenstein im Kampf gegen die Korruption im Kryptobereich darstellte. Weitere Infos dazu findest du hier, hier und hier.

Zuger Kantonalbank lanciert Krypto-Angebot

Im Oktober 2023 sorgte die Zuger Kantonalbank für Aufsehen, als sie als erste Schweizer Kantonalbank den Handel und die Verwahrung von Kryptowährungen wie Bitcoin, Ethereum und weiteren digitalen Vermögenswerten einführte.

Damit ermöglicht die Zuger Kantonalbank ihren Kundinnen und Kunden, direkt über das E- und Mobile-Banking in Kryptowährungen zu investieren.

Dieses Angebot baut auf der wachsenden Nachfrage nach digitalen Anlagen auf und festigt die Rolle der Zuger Kantonalbank als Vorreiterin im „Crypto Valley“. Infos dazu findest du hier.

November 2023: BlackRock beantragt Spot Ethereum ETF, Binance unter Druck & St. Galler Kantonalbank lanciert Krypto-Angebot

BlackRock’s Spot Ethereum ETF Antrag

Im November 2023 setzte BlackRock seine Expansion im Krypto-Bereich fort. Nachdem der Vermögensverwalter bereits im Juni 2024 mit dem Antrag auf einen Spot-Bitcoin-ETF für grosses Aufsehen gesorgt hatte, reichte er am 15. November auch einen Antrag für einen Spot-Ethereum-ETF ein.

Der iShares Ethereum Trust, der an der Nasdaq gelistet werden soll, würde Anlegern die Möglichkeit bieten, in Ethereum zu investieren, ohne den Vermögenswert direkt zu halten. Dieser Schritt markierte einen weiteren bedeutenden Meilenstein in der wachsenden institutionellen Akzeptanz von Kryptowährungen. Weitere Infos findest du hier.

Binance & CZ unter Druck

Im November 2023 erreichte die Regulierungsspirale in der Kryptoindustrie einen neuen Höhepunkt, als Binance, die weltweit grösste Kryptobörse, eine Vereinbarung mit den US-Behörden über die Zahlung einer Strafe von 4,3 Milliarden USD traf. Changpeng Zhao, besser bekannt als „CZ“, trat im Zuge dieser Einigung als CEO zurück.

Die Vorwürfe gegen Binance umfassten Verstösse gegen Geldwäschegesetze und das Missachten von US-Sanktionsvorgaben. Als Teil des Vergleichs stimmte Binance zu, eine intensivere externe Aufsicht durch unabhängige Prüfer zu akzeptieren. Diese regulatorischen Massnahmen setzen Binance unter erheblichen Druck und erschütterten das Vertrauen vieler Marktteilnehmer in die Kryptoindustrie. Weitere Infos findest du hier und hier.

St. Galler Kantonalbank lanciert Krypto-Angebot

Nur ein paar Wochen nach der Lancierung von Krypto-Services durch die Zuger Kanonalbank, steigt auch die St. Galler Kantonalbank in den Kryptomarkt ein und bietet nun ihren Kunden den Handel und die Verwahrung von Bitcoin und Ethereum an.

Nach einer Kooperation mit der Seba Bank (heute AMINA) können ausgewählte Kunden über ihre Berater in die beiden grössten Kryptowährungen investieren. Dies ist ein weiterer Schritt in Richtung einer breiteren Akzeptanz digitaler Vermögenswerte im traditionellen Bankwesen, nachdem bereits andere Kantonalbanken ähnliche Angebote eingeführt haben. Weitere Infos dazu findest du hier.

Dezember 2023: Bitcoin’s starke Performance und Ausblick auf 2024

Bitcoin

2023 war für Bitcoin ein Jahr des Comebacks. Der Preis begann im Januar bei etwa 16.600 USD und stieg bis Dezember auf über 40.000 USD, was einem Zuwachs von rund 140% entspricht.

Diese Entwicklung wurde vor allem durch das wachsende institutionelle Interesse, angefacht durch den Bitcoin-ETF-Antrag von BlackRock im Juni, sowie durch die Vorfreude auf das bevorstehende Bitcoin-Halving im Jahr 2024 getrieben.

Die Hoffnung auf die Genehmigung von Bitcoin & Ethereum Spot-ETFs durch die SEC löste einen starken Jahresend-Schub aus. Diese ETFs könnten die Tore für massives institutionelles Kapital öffnen. Zudem schürte das bevorstehende Halving – ein historisch bedeutender Preistreiber – weitere Euphorie.

Makro-Daten

Im Dezember 2023 stand die Inflation bei 3,4%, ein deutlicher Rückgang von den 6.5% aus dem Vorjahr. Doch während die offiziellen Zahlen uns als Erfolg verkauft werden, bleiben die wahren Probleme bestehen. Die Kerninflation, die weiterhin bei 3.9% liegt, zeigt, dass die grundlegenden Preistreiber noch lange nicht beseitigt sind.

Die Zinssätze, die auf 5,25% bis 5,5% angehoben wurden, mögen kurzfristig den Druck mildern, doch der fundamentale Schaden durch die anhaltende Geldpolitik wird langfristig für jeden sichtbar werden.

Teil 2: Highlights 2024

Das Jahr 2024 markierte weitere wichtige Meilensteine für die Kryptoindustrie, sowohl auf technischer als auch auf politischer Ebene

Spot Bitcoin ETF

Die Genehmigung der ersten Spot Bitcoin ETFs in den USA zu Beginn des Jahres löste eine Rallye aus, die den Bitcoin-Preis zu neuen Höhen trieb. Dies öffnete nun die Tore für institutionelles Kapital und verdeutlichte das tiefe Interesse dieser Zielgruppe an Bitcoin und dem breiteren Kryptomarkt.

All-Time-High vor dem Halving

Ein ebenfalls bemerkenswerter und historischer Moment war, dass Bitcoin erstmals in seiner Geschichte noch vor dem Halving ein neues All-Time-High erreichte – ein Ereignis, das die etablierte Marktlogik völlig auf den Kopf stellte und die Erwartungen vieler Analysten übertraf.

US-Präsidentschaftswahlen & Crypto

Politisch wurde das Jahr besonders spannend durch die US-Präsidentschaftswahlen, bei denen Kryptowährungen eine zentrale Rolle in den Debatten spielten und ein zunehmend krypto-freundliches Umfeld geschaffen wurde.

BTC Konsolidierungsphase

Seit Mitte März befindet sich Bitcoin, gemeinsam mit dem Rest des Kryptomarktes, in einer Korrektur- und Konsolidierungsphase, nachdem Bitcoin am 14. März 2024 ein All-Time-High von knapp 74.000 USD erreicht hatte. Diese lange Konsolidierungsphase hat die Analysten-Meinungen in zwei Lager gespalten.

Spaltung der Krypto-Analysten

Die Krypto-Analysten und Influencer teilen sich 2024 in zwei Lager. Einerseits gibt es viele Analysten, die ursprünglich extrem bullishe Prognosen für diesen 4-Jahres-Bitcoin-Cycle gemacht haben, ihre Aussichten nun aber stark reduziert haben und teilweise fast bearische Szenarien erwarten.

Andererseits gibt es diejenigen, die in diesem Cycle einen sogenannten Super Cycle sehen, bei dem Bitcoin eine noch nie dagewesene Preisentwicklung erfahren könnte.

Zu den prominenten Befürwortern dieses Super Cycle gehören unter anderen bekannte Persönlichkeiten wie Raoul Pal, Cathy Wood, Jack Mallers, Fred Kruger, Arthur Hayes und auch wir selbst.

Makro-Update und Ausblick auf 2024

Das Jahr 2024 war weiterhin von hohen Zinssätzen geprägt, die viele Unternehmen an ihre Liquiditätsgrenzen brachten. Zahlreiche Analysten warnten vor den möglichen Auswirkungen, darunter eine drohende Rezession in den USA.

Im September folgte dann eine aggressive Zinssenkung um 50 Basispunkte – die erste seit der Coronakrise im Jahr 2020. Diese Massnahme deutet darauf hin, dass die Fed bald wieder quantitative Lockerungsmaßnahmen (QE) einleiten könnte.

Eine Erhöhung der Geldmenge (M2 Money Supply) beflügelt in der Regel sowohl die Aktien- als auch die Kryptomärkte und passt perfekt zum Verlauf des 18,6-Jahres-Immobilien-Zyklus sowie des 4-Jahres-Bitcoin-Zyklus.

Januar 2024: Bitcoin-ETF-Zulassung

Bitcoin startete mit einem durchwegs starken Sentiment und besten Aussichten ins Jahr 2024. Angetrieben durch eine Rally, die bereits am 11. September 2023 bei rund 25.000 USD startete, eröffnete BTC am 01. Januar bei etwa 42.200 USD.

Der grosse Paukenschlag des Jahres kam dann auch gleich zu Beginn des Jahres am 10. Januar mit der Zulassung aller 11 beantragten Bitcoin Spot ETFs in den USA. Diese Nachricht führte zu einem kurzfristigen Preissprung, bei dem Bitcoin intraday auf 49.000 USD kletterte.

Der Tag darauf, am 11. Januar, schloss Bitcoin jedoch bei 46.300 USD und stürzte dann bis zum 23. Januar auf etwa 38.500 USD ab. Die Nachricht über die Zulassung erwies sich somit als ein klassisches „Buy the Rumour, Sell the News„-Ereignis.

Doch dieses Tief stellte sich als der Wendepunkt für den weiteren Verlauf des Jahres heraus.

Februar 2024: Ethereum Liquid-Staking Boom & Postfinance lanciert Krypto-Angebot

Ethreum Liquid Staking

Im Februar 2024 rückte Ethereum in den Fokus, insbesondere durch das rasante Wachstum der Restaking-Funktion. Diese Erweiterung ermöglichte es Nutzern, gestakete ETH zusätzlich in anderen Protokollen zu nutzen und so höhere Erträge zu erzielen.

Liquid Staking Derivatives (LSDs) spielten dabei eine zentrale Rolle, da sie gestakete Vermögenswerte in handelbare Token verwandelten. Dies führte zu einem Anstieg des gestakten ETH-Volumens auf 4,3 Millionen ETH. Lido, das führende Liquid-Staking-Protokoll, profitierte besonders stark von diesem Boom und baute seine Marktführerschaft weiter aus.

Diese neue Möglichkeit führte zu einem Anstieg der restakten ETH um 36%, was einem Gesamtvolumen von 4,3 Millionen ETH entspricht.

Eine Berichterstattung von Reuters etwas spät dazu im Mai findest du hier.

Der Preis von ETH stand anfangs Februar bei ca. 2.250 USD und erreichte am 29.02.2024 etwas mehr als 3.500 USD.

Postfinance lanciert Kryptoangebot

Nachdem die Zuger Kantonalbank und die St. Galler Kantonalbank ihre Kryptoangebote bereits im 2023 erfolgreich eingeführt hatten, sorgte im Februar 2024 PostFinance als erste systemrelevante Bank der Schweiz mit der Lancierung eines eigenen Kryptoangebots für grosses Aufsehen.

PostFinance ermöglicht es nun ihren Kunden mit wenigen Klicks über das E-Finance oder die PostFinance-App in 11 verschiedene Kryptowährungen zu investieren, diese sicher zu verwahren und sogar Kryptosparpläne anzulegen. Mit einer niedrigen Einstiegshürde von 50 US-Dollar richtet sich das Angebot an ein breites Publikum und zielt darauf ab, den Zugang zum Kryptomarkt für alle zugänglich zu machen.

In Zusammenarbeit mit der FINMA-regulierten Kryptobank Sygnum bietet PostFinance ihren Kundeinen sicheren, regulierten Rahmen für den Krypto-Handel und positioniert sich damit als Vorreiterin im traditionellen Schweizer Bankensektor. Infos dazu findest du hier.

März 2024: Historisches Bitcoin All-Time-High – VOR dem Halving & Luzerner Kantonalbank steigt in den Kryptomarkt ein

Der März 2024 markierte einen bedeutenden Meilenstein in der Geschichte von Bitcoin. Am 14. März erreichte Bitcoin mit knapp 74.000 USD sein bisheriges All-Time-High – und dies zum ersten Mal vor einem Halving.

Dieses aussergewöhnliche Ereignis wies auf ein sehr starkes fundamentales Marktumfeld hin, insbesondere da in früheren Zyklen solche grössen Preisanstiege und neue All-Time-Highs erst jeweils ca. 3–7 Monate nach dem Halving erreicht wurden.

Ab dem 14. März begann jedoch eine harzige Phase der Korrektur und Konsolidierung die bis dato andauert. Wie in früheren Bullenmärkten war der Rückgang nach einem neuen All-Time-High allerdings keine grosse Überraschung, besonders nicht nach einer so starken Rally, die bereits im September 2023 bei unter 25.000 USD begann.

Gewinnmitnahmen und ein volatileres Marktumfeld führten dazu, dass der Bitcoin-Preis am 20. März auf unter 61.000 USD fiel und dabei ein sogenanntes 60-Day-Cycle-Low erzielte – während sich der Markt auf das bevorstehende Halving vorbereitete.

Luzerner Kantonalbank steigt in in den Kryptomarkt ein

Im März 2024 hat die Luzerner Kantonalbank ihre Krypto-Dienstleistungen eingeführt und ist damit den Vorreitern der Zuger und St. Galler Kantonalbank gefolgt.

Seitdem können Kunden der LUKB Kryptowährungen wie Bitcoin, Ethereum und weitere digitale Assets direkt über ihr E-Banking handeln. Dies stellt einen weiteren Schritt zur Etablierung von Krypto-Investitionen im traditionellen Schweizer Bankensektor dar.

Ab Oktober 2024 bietet die LUKB zudem die Ein- und Auslieferung von Bitcoin und Ethereum an, sodass Kunden ihre digitalen Assets von externen Wallets in ihr Wertschriftendepot bei der Bank übertragen können. Dieser Schritt unterstreicht den Anspruch der LUKB, eine führende Rolle im Bereich Krypto-Dienstleistungen in der Schweiz einzunehmen. Weitere Infos dazu findest du hier.

April 2024 : Bitcoin-Halving und volatile Märkte

Am 20. April fand das vierte Bitcoin-Halving statt. Wie bereits ewähnt erreichte Bitcoin sein All-time-High vor diesem Ereignis, was es so in der Geschichte von Bitcoin noch nie gab und viele Analysten überraschte.

Die Blockbelohnung wurde von 6.25 BTC auf 3.125 BTC pro Block reduziert, was die tägliche Menge an neuen geschürften Bitcoins dadurch halbierte.

Bitcoin markierte mit seiner Rally auf rund 72.800 USD am 8. April sein 60-Day-Cycle-Top und wechselte dann in eine weitere Korrekturphase die bis zum 01. Mai andauerte und den Bitcoin-Preis bis auf ca. 56.500 USD runterzog.

Mai 2024: Ethereum ETFs in der Pipeline & Schweizer Post lanciert dritte Krypto-Briefmarke

Ethereum Preis-Action

Im Mai 2024 stieg Ethereum stark an, getrieben durch die wachsenden Erwartungen an eine baldige Genehmigung von Ethereum-ETFs. Der Preis kletterte von rund 2.800 USD auf knapp 4.000 USD, da institutionelle Investoren auf einen regulierten Zugang setzten.

Auch Bitcoin profitierte von der positiven Marktstimmung. Nachdem der Preis am 1. Mai auf rund 56.500 USD gefallen war und dabei sein 60-Day-Cycle-Low markierte, startete Bitcoin eine starke Rally, die bis zum 21. Mai andauerte und ihn wieder zurück auf knapp 72.000 USD steigen liess.

Schweizer Post lanciert dritte Krypto-Briefmarke

Am 2. Mai 2023 lancierte die Schweizerische Post ihre dritte Krypto-Briefmarke, die Swiss Crypto Stamp 3.0. Diese besteht aus 14 verschiedenen Versionen, die in unterschiedlichen Auflagen erscheinen.

Im Fokus dieser Edition steht künstliche Intelligenz (KI), und die Post enthüllt die einzelnen Designs schrittweise uf ihrer Website. Zusätzlich versteigert die Post 13 Sondereditionen der Krypto-Briefmarke, deren Erlös für wohltätige Zwecke verwendet wird.

Die Krypto-Briefmarke entstand in Zusammenarbeit mit digitalswitzerland und wurde erstmals an den Schweizer Digitaltagen 2022 vorgestellt.

Dieser Schritt zeigt die wachsende Integration digitaler Technologien in traditionelle Sammlerprodukte und unterstreicht die Innovationskraft der Schweizer Post. Infos dazu findest du hier und hier.

Juni 2024 – Sachsen beginnt mit dem Verkauf von beschlagnahmten Bitcoin-Beständen, VanEck beantragt Solana Spot ETF & politische Unterstützung für Crypto wächst

Deutschland verkauft Bitcoin

Der Monat begann mit den bearishen Nachrichten, dass das deutsche Bundesland Sachsen am 19. Juni damit beginnt, beschlagnahmte Bitcoin-Bestände im Wert von rund 3 Milliarden Euro zu verkaufen.

Diese Bitcoins stammen aus einem Gerichtsverfahren gegen den Betreiber der illegalen Streamingplattform Movie2k. Der Verkaufsprozess dauerte bis zum 12. Juli und wurde schrittweise durchgeführt, um den Bitcoin-Markt nicht zu stark zu beeinflussen.

Dennoch war ein grosser Verkaufsdruck auf den Bitcoin-Preis spürbar. Infos dazu findest du hier und hier.

VanEck Antrag für Solana Spot ETF

Am 27. Juni trafen allerdings extrem positive Nachrichten ein: VanEck stellte den ersten Antrag für einen Solana Spot ETF in den USA. Diese News wurde als äusserst bullisches Signal für die gesamte Branche aufgenommen und verdeutlichte sehr klar, wie tief die Institutionen inzwischen in den Kryptomarkt eintauchen wollen.

Ein Solana Spot ETF könnte dem Kryptomarkt einen enormen Schub verleihen und institutionelle Gelder in bisher ungeahntem Ausmass anziehen.

Trotz dieser euphorischen Aussicht verhielt sich der Markt überraschend zurückhaltend. Solana selbst stieg nach der Ankündigung nur leicht von rund 136 USD auf 156 USD und konnte keine anhaltende Rally auslösen.

US Politiker positiv gegenüber Crypto

Parallel dazu äusserten sich mehrere Politiker, darunter auch Donald Trump, zunehmend positiv über die Zukunft von Krypto und signalisierten ihre Bereitschaft, die Branche in den kommenden Jahren stärker zu unterstützen. Diese wachsende politische Unterstützung trug dazu bei, das Vertrauen in den Markt trotz der volatilen Preisbewegungen etwas zu stärken.

Bitcoin & 60-Day Cycle

Bitcoin befand sich währenddessen in einer hartnäckigen Korrekturphase. Nach dem 60-Day-Cycle-Top bei 71.800 USD am 7. Juni, setzte eine anhaltende Abwärtsbewegung ein, die Bitcoin bis Ende des Monats auf unter 59.000 USD drückte.

Juli 2024 – Deutschland und USA verkaufen weiterhin Bitcoins, Trumps historische Rede und Cynthia Lummis‘ Bitcoin-Vorschlag auf der Bitcoin 2024-Konferenz

Der Juli 2024 erwies sich als einer der ereignisreichsten Monate des Jahres für den Kryptomarkt. Sowohl auf regulatorischer als auch auf politischer Ebene gab es bedeutende Entwicklungen, die das Potenzial hatten, den Kurs von Bitcoin und der gesamten Kryptoindustrie langfristig zu beeinflussen.

Deutschland setzt Bitcoin-Verkäufe fort

Der Verkaufsprozess der beschlagnahmten Bitcoin-Bestände des deutschen Bundeslandes Sachsen aus dem Movie2k-Gerichtsverfahren, der bereits im Juni begonnen hatte, wurde im Juli fortgesetzt. Diese Verkäufe von rund 3 Milliarden Euro an Bitcoin erfolgten schrittweise bis zum 12. Juli.

Trumps historische Rede und Cynthia Lummis‘ kühner Vorschlag auf der Bitcoin 2024 Konferenz

Am 27. Juli 2024 – Auf der Bitcoin 2024 Konferenz in Nashville hielt Donald Trump eine historische Rede, in der er sich klar für Bitcoin aussprach und zudem versprach, dass die US-Regierung keine ihrer Bitcoin-Bestände verkaufen werde.

Trump kündigte ausserdem an, dass er an seinem ersten Amtstag – Gary Gensler von der SEC entlassen und die USA zur ‚Krypto-Hauptstadt der Welt‘ machen werde, indem er krypto-freundliche Regulierungen und Rahmenbedingungen schafft

Senatorin Cynthia Lummis nutzte dieselbe Bühne mit ihrer Rede um einen genialen Gesetzesvorschlag vorzustellen: Die USA sollten in den nächsten fünf Jahren 1 Million Bitcoin als strategische Reserve aufkaufen.

Dies entspräche einem Wert von über 68 Milliarden USD. Lummis argumentierte, dass solche Bitcoin-Reserven zur Stabilisierung des US-Dollars beitragen und die Inflation eindämmen könnten.

Dieser Vorschlag wird als „Bitcoin-Reserve“ bezeichnet und soll den gleichen Zweck wie die strategische Erdölreserve der USA erfüllen. Weitere Infos dazu hier.

US-Regierung verkauft trotz Trumps Ankündigung Bitcoin-Bestände von Silk-Road

Am 29.07.2024, nur zwei Tage nach den optimistischen Ankündigungen von Trump, geriet die US-Regierung in die Schlagzeilen, als bekannt wurde, dass sie 29.800 Bitcoin (im Wert von etwa 2 Milliarden USD) verkauft hatte.

Diese Bitcoins stammten aus der Beschlagnahmung im Zusammenhang mit dem Silk Road-Marktplatz. Dieser unerwartete Schritt stand im Widerspruch zu Trumps Aussage und löste in der Krypto-Community Verwirrung und Unsicherheit aus. Hier ist die Onchain-Quelle.

Bitcoin-Preisbewegungen und 60-Day-Cycle

Am 5. Juli markierte Bitcoin sein 60-Day-Cycle-Low bei rund 53.500 USD. Anschliessend startete eine starke Rally, die den Bitcoin-Preis bis zum 29. Juli auf ziemlich genau 70.000 USD ansteigen liess, was auch gleich das 60-Day-Cycle-Top markierte.

Die beiden sehr bullishen Ankündigungen von Trump und Lummis waren allerdings nicht wirklich die Gründe für die Rally, da der Open-Preis am 27.07.2024 bereits bei rund 68.000 USD notierte.

August 2024 – Yen-Carry-Trade Krise

Im August 2024 führte eine globale wirtschaftliche Entwicklung zu erheblichen Turbulenzen an den Finanzmärkten. Im Zentrum stand die Yen-Trade-Krise, die eine Folge des sogenannten Yen-„Carry-Trades“ war.

Dabei leihen sich Investoren in Japan Geld zu niedrigen Zinsen und investieren es in riskantere, höher verzinste Anlagen weltweit.

Als die Bank of Japan jedoch die Zinsen unerwartet anhob, setzte dies eine Kettenreaktion in Gang, die die Märkte erschütterte. Der Yen-„Carry-Trade“ funktionierte, solange die Zinssätze in Japan extrem niedrig blieben, und Investoren profitierten von den Differenzen zu höheren Zinssätzen in den USA und anderen Ländern.

Mit der plötzlichen Zinserhöhung in Japan wurden diese lukrativen Anlagen jedoch unrentabel, und viele Investoren sahen sich gezwungen, ihre Positionen aufzulösen.

Dies führte zu einem weltweiten Ausverkauf an Aktienmärkten und Anleihen, wobei auch der Kryptomarkt von massiven Verkäufen betroffen war. Weitere Infos dazu findest du hier und hier.

Preis-Action von Bitcoin

Während der Yen-Carry-Trade-Krise im August fiel der Bitcoin-Preis am 5. August auf einen Intraday-Wert von rund 49.500 USD. Obwohl dieser Wert einen signifikanten Rückgang darstellte, markierte dieser Peak gem. unserem Cycle-Modell nicht das 60-Day-Cycle-Low.

Tatsächlich schloss Bitcoin am 5. August mit einem Daily-Close bei etwa 54.000 USD, was darauf hindeutete, dass der Abwärtsdruck zwar vorhanden war, jedoch nicht ausreichte, um einen endgültigen Wendepunkt im Zyklus zu bestätigen.

September 2024 – Zinsreduktion durch die FED & ZKB lanciert Krypto-Angebot

Zins-Cut

September 2024 war ein ereignisreicher Monat, insbesondere durch den überraschenden Zins-Cut der FED um 50 Basispunkte. Diese Senkung wurde zwar vom Markt erwartet, jedoch nicht in dieser Grössenordnung.

Bereits im August gab es Diskussionen über eine potenzielle Notfall-Senkung des Leitzinses aufgrund der Yen-Carry-Trade-Krise, aber diese Aktion wurde bewusst vermieden, um Panik in den Märkten zu verhindern.

Was bei Zins-Redukionen oftmals von vielen Analysten falsch verstanden wird ist, dass Zinssenkungen allein keinen nachhaltigen positiven Einfluss auf die Märkte haben. Sie markieren jedoch eine wichtige Trendwende, vor allem nach langen Zinserhöhungsphasen wie sie nun andauerte seit der Corona-Krise 2020.

Diese Zinsreduktion könnte somit der erste Schritt zur Vorbereitung auf quantitative Lockerungsmassnahmen (QE) sein, die langfristig zu neuen Kapitalflüssen in die Märkte führen kann.

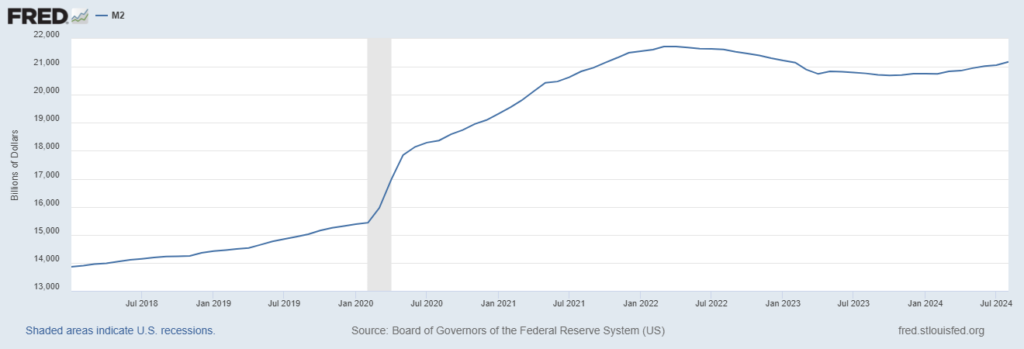

Besonders der Geldfluss (M2) und die geldpolitischen Massnahmen sind entscheidend für die zukünftige Marktentwicklung, da sie ganz klar die treibende Kraft in beinahe allen Assetklassen sind.

Faszinierenderweise stimmt diese Entwicklung der makroökomischen Situation und Phase in der wir uns aktuell befinden, sehr genau mit unserer Überzeugung über den laufenden 18.6-Jahres-Immobilien-Cycle und dem 4-Jahres-BTC-Cycle überein, die voraussichtlich bis Ende 2025 ihren Höhepunkt erreichen werden.

ZKB lanciert Krypto-Angebot

Im September 2024 hat die Zürcher Kantonalbank (ZKB) als zweite systemrelevante Bank ihr Krypto-Angebot lanciert und ermöglicht nun den Handel von Bitcoin und Ethereum.

Kunden können die neuen Dienstleistungen direkt über das ZKB eBanking und Mobile Banking nutzen, wobei die Bestände in die bestehenden Depots integriert werden.

Zusätzlich steht das Angebot auch anderen Schweizer Banken offen. Bereits die Thurgauer Kantonalbank nutzt diese Business-to-Business-Lösung. Der Handel erfolgt über die Crypto Finance AG, ein Tochterunternehmen der Deutschen Börse Gruppe. Weitere Infos findest du hier.

Thurgauer Kantonalbank lanciert Krypto-Angebot

Die Thurgauer Kantonalbank (TKB) ermöglicht ihren Kundinnen und Kunden ab sofort den Handel mit Kryptowährungen. In Zusammenarbeit mit der Zürcher Kantonalbank (ZKB) bietet die TKB den Kauf, Verkauf und die Verwahrung von Bitcoin und Ethereum an.

Die Abwicklung erfolgt sicher und reguliert über das E- und Mobile Banking der TKB, wobei Transaktionen in US-Dollar abgerechnet werden. Voraussetzung für die Nutzung des neuen Angebots ist ein Depot bei der TKB. Weitere Infos findest du hier.

Teil 3: Makro-Update: Die Bedeutung der jüngsten Zinssenkung

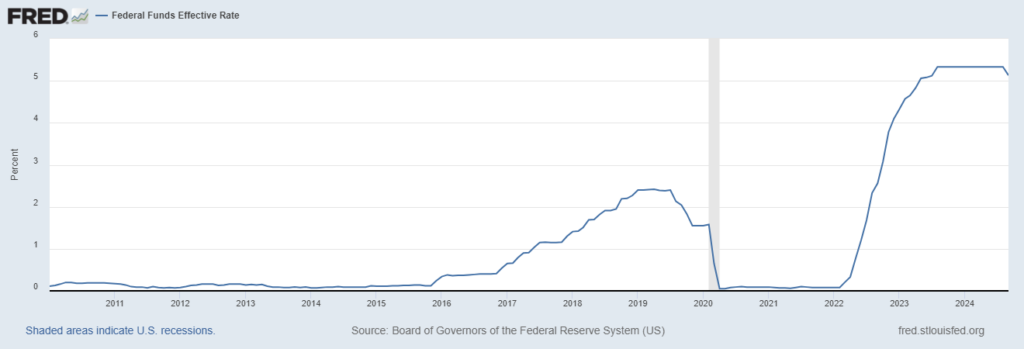

Im September 2024 vollzog die US-Notenbank (Fed) die langerwartete Zinssenkung – und überraschte viele mit einer Reduktion um satte 50 Basispunkte.

Obwohl die Märkte eine Zinssenkung erwartet hatten, war der Umfang der Massnahme doch überraschend und ein klares Signal für die Dringlichkeit der Situation.

Es war die erste Zinssenkung seit der aggressiven Zinserhöhungswelle, die 2021 begann und viele Unternehmen an ihre Grenzen brachte. Weitere Infos dazu findest du hier.

Während Zinssenkungen oft als positives Signal für risikoreiche Anlagen wie Aktien und Kryptowährungen interpretiert werden, ist diese Verbindung nicht so einfach, wie viele Anleger glauben.

Zwar beruhigen Zinssenkungen die Märkte kurzfristig und verschaffen Unternehmen durch günstigere Refinanzierung von Krediten Erleichterung, doch alleine bewirken sie keine nachhaltigen Marktsteigerungen.

Vielmehr deuten sie oft darauf hin, dass Nationalbanken wie die Fed bald Massnahmen zur quantitativen Lockerung (QE) ergreifen könnten. Diese Schritte sollen es ermöglichen, die wirtschaftliche Aktivität weiter zu stimulieren und langfristig für eine Erholung zu sorgen.

Nachfolgend findest du den Verlauf der Zinsentwicklung der USA seit 2010.

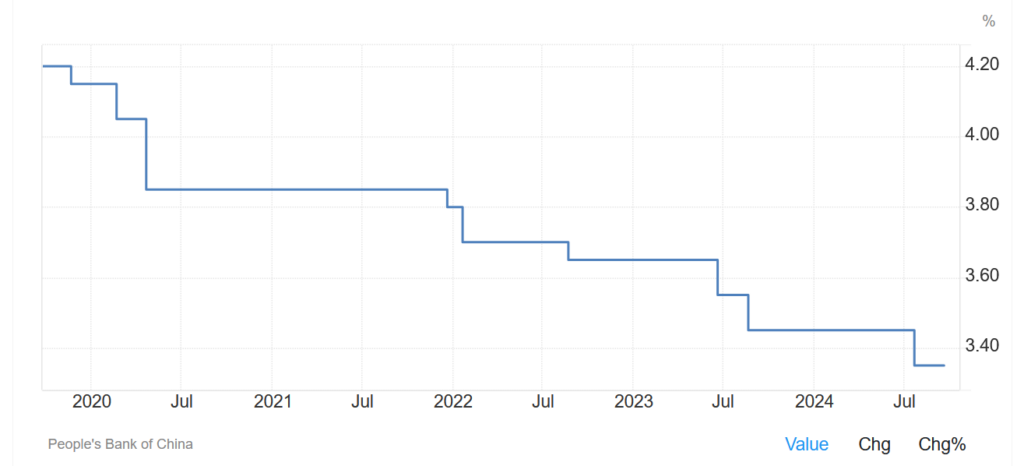

China’s Zinsentwicklung im Vergleich zu den westlichen Ländern

Im Gegensatz zu den USA und Europa, die ab 2021 eine aggressive Zinserhöhungspolitik verfolgten, um die steigende Inflation zu bekämpfen, hat China eine andere geldpolitische Richtung eingeschlagen.

Während die westlichen Zentralbanken, insbesondere die Fed, ihre Zinsen erhöhten, um der Inflation entgegenzuwirken, kämpfte China eher mit deflationären Risiken.

Die People’s Bank of China (PBoC) entschied sich, die Wirtschaft mit kontinuierlichen Zinssenkungen zu unterstützen, um der schwächelnden Konjunktur und der Immobilienkrise entgegenzuwirken.

Diese Entwicklung wird durch die beigefügte Grafik verdeutlicht, die den konstanten Abwärtstrend der chinesischen Zinssätze seit 2020 aufzeigt. China verfolgte somit eine entgegengesetzte Strategie zu den westlichen Märkten, was die Zinsen betrifft, während gleichzeitig das Risiko einer Deflation im Land zu spüren war.

Quelle: Trading Economics (https://tradingeconomics.com/china/interest-rate)

Diese geldpolitischen Entwicklungen – vor allem die parallelen Massnahmen der Fed und der PBoC – sind von entscheidender Bedeutung für die Krypto-Märkte, was wir gleich im nächsten Abschnitt thematisieren werden.

Quantitative Easing (QE) – Die unendliche Fiat-Geldmaschine und ihre Konsequenzen

Quantitative Easing – oder, wie wir es nennen sollten: die unendliche Fiat-Geldmaschine – ist das bevorzugte Instrument der Zentralbanken, wenn das Finanzsystem ins Wanken gerät.

Ob die Fed, die People’s Bank of China (PBoC), die Europäische Zentralbank (EZB) oder sogar die Schweizerische Nationalbank (SNB) – alle greifen in Krisenzeiten routinemässig auf diese Strategie zurück: Sie drucken massenhaft neues Geld und fluten die Märkte, um kurzfristige Stabilität vorzugaukeln.

Die Folge? Die Märkte jubeln, Aktien und Kryptowährungen steigen kurzfristig. Doch dieser Jubel verdeckt die langfristige Zerstörung der Kaufkraft und das schleichende Enteignen der Menschen durch Inflation.

Während die Zentralbanken weiter Geld in den Markt pumpen, gewinnen nicht die Menschen, sondern vor allem die Banken und der Staat. Die QE-Programme füllen die Kassen der Finanzinstitute, während Regierungen ihre Schulden durch Inflation entwerten.

Letztlich wird die Kaufkraft des Einzelnen ausgehöhlt, und die Reichen profitieren von einer steigenden Vermögensinflation und entwertenden Kredite. In Zeiten hoher Inflation verlieren Kredite an Wert, da sie in nominalen Werten zurückgezahlt werden. Das bedeutet, dass Schuldner von der direkten Währungs-Entwertung profitieren, da der reale Wert der Schulden sinkt.

Diese Dynamik wiederholt sich seit Jahrzehnten, und die Mehrheit der Anleger folgt dennoch weiterhin blind den Versprechungen der Zentralbanken und den Lehren der öffentlichen Schulen.

Die Rolle von Bitcoin: Ein System jenseits der Korruption

Bitcoin wurde geschaffen, um genau dieses zentralisierte Geldsystem herauszufordern. Während Fiat-Währungen von Zentralbanken manipuliert und entwertet werden können, ist Bitcoin begrenzt, dezentral und resistent gegen solche Eingriffe.

Es ist hartes, zensurresistentes Geld, das nicht einfach vervielfacht werden kann, um die Interessen der wenigen Mächtigen zu schützen. Während die Menschen weltweit die schleichende Enteignung durch Inflation hinnehmen müssen, bietet Bitcoin eine alternative Möglichkeit, Vermögen in einer Währung zu speichern, die von staatlicher Manipulation unberührt bleibt.

Es wird zunehmend klar, dass sich Anleger nicht mehr blind auf das Fiat-System verlassen können. Die wahren Gewinner der QE-Programme sind nicht die Menschen, sondern die Finanzelite und die Regierungen, die ihre Schulden damit entwerten. Es ist an der Zeit, sich diesem System zu widersetzen und Bitcoin als echte Alternative zu etablieren.

Bitcoin steht für ein Finanzsystem, das nicht auf endlosem Gelddrucken und Manipulation basiert, sondern auf einem fairen, transparenten und dezentralen Modell, das für alle zugänglich ist.

Schau dir den nachfolgenden Artikel an und erfahre, wieso Bitcoin langfristig alles andere Geld verdrängen wird.

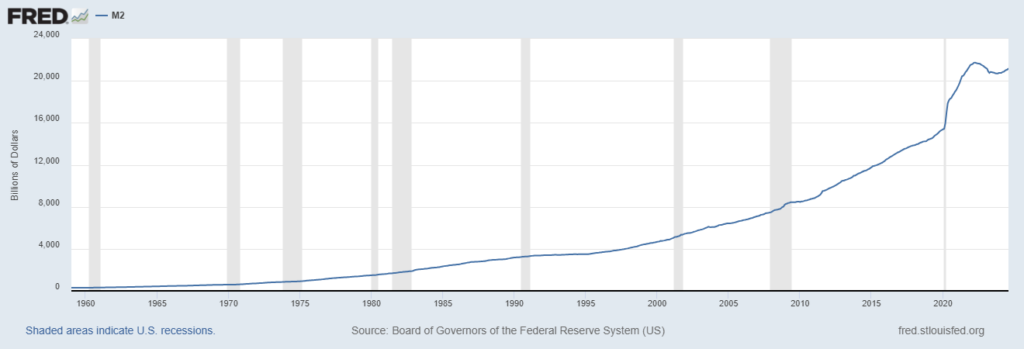

Money Supply – Der eigentliche Treiber der Märkte

Während der COVID-19-Pandemie sahen wir eine beispiellose Reaktion der Zentralbanken weltweit, die sich in einer völlig überzogenen QE-Politik manifestierte.

Die Pandemie diente als idealen Vorwand für Regierungen und Zentralbanken, um die Druckerpressen auf Hochtouren laufen zu lassen und dabei jede Vernunft und wirtschaftliche Weitsicht über Bord zu werfen.

In einem einzigen Jahr wurde mehr Geld gedruckt als in Jahrzehnten zuvor – eine völlig absurde und fahrlässige Aktion, die nicht nur kurzfristige Marktverwerfungen, sondern auch langfristige Inflationsrisiken hervorrief.

Wie die nachfolgenden Grafiken zeigen, explodierte die M2-Geldmenge von etwa 15 Billionen US-Dollar Anfang 2020 auf über 21 Billionen US-Dollar im April 2022.

Quelle: Federal Reserve Bank

Die Ignoranz gegenüber den Folgen: Ein Volksproblem

Während der Pandemie erlebten wir weltweit beispiellose wirtschaftliche und rechtliche Massnahmen, die zu Protesten und Bürger-Demonstrationen gegen die Regierungen führten.

Auf der ganzen Welt wurden entweder strikte Corona-Gesetze von den Regierungen „einfach“ durchgesetzt oder – wie in der Schweiz – „demokratisch“ abgestimmt, um das Virus zu bekämpfen.

Viele Menschen unterstützten diese Gesetze und die begleitenden geldpolitischen Massnahmen, ohne die langfristigen Folgen dieser Entscheidungen zu verstehen.

Ironischerweise sind es nun oft dieselben Bürger, die während der Pandemie noch enthusiastisch den Corona-Gesetzen zugestimmt haben und sich heute lautstark über die steigende Inflation beschweren.

Dieser Widerspruch zeigt eines ganz deutlich: Es fehlt in der breiten Öffentlichkeit an grundlegenden Kenntnissen über die Mechanismen der Geldpolitik und den Einfluss der Zentralbanken auf das tägliche Leben.

Viele glauben, dass Zinssenkungen und QE-Programme die Wirtschaft stabilisieren, ohne zu begreifen, dass diese Massnahmen langfristig ihre Kaufkraft zerstören. Das Problem liegt einiges tiefer: Es ist nicht nur eine Frage der Politik, sondern auch eine der Bildung.

Es fehlt an grundlegender Bildung an öffentlichen Schulen in Bezug auf Geldpolitik, den Einfluss der Nationalbanken und die wahre Natur der Inflation.

Die expansive Geldpolitik, die während der Pandemie als „Lösung“ verkauft wurde, ist langfristig der eigentliche Auslöser für die Preissteigerungen, die heute belasten – und dies wird sich in den kommenden Jahren noch massiv verschärfen.

Der rapide Anstieg der Geldmenge während der COVID-19-Krise hat seinen Preis: die Inflation. Zentralbanken weltweit, allen voran die Fed und die Europäische Zentralbank (EZB), fluteten die Märkte mit billigem Geld, um eine kurzfristige Stabilität zu suggerieren.

Doch diese expansiven Massnahmen führten unweigerlich zu einem beispiellosen Preisanstieg.

Trendwende hin zu neuen Liquiditätsspritzen

Nachdem die Regierungen und Nationalbanken während der Corona-Pandemie wie beschrieben völlig übertriebene QE-Massnahmen lancierten und Geld ohne Limit druckten, folgte eine ebenso übertriebene Zinserhöhungswelle ab 2022.

Diese aggressive Zinspolitik brachte viele kleine und mittlere Unternehmen in existenzielle Bedrohungen, da neue Kredite nahezu unerschwinglich wurden und bestehende Kredite kaum noch liquide zurückbezahlt werden konnten.

Nun jedoch zeichnet sich eine Wende ab: Wie wir gehört haben, hat die Fed kürzlich ihre erste massive Zinssenkung vollzogen, was darauf hindeutet, dass bald wieder QE-Geldspritzen folgen könnten.

China hingegen druckt bereits seit längerem Geld in riesigen Mengen, um seine kriselnde Wirtschaft zu stabilisieren. Der Anstieg der globalen Liquidität, angeheizt durch solche Massnahmen, gilt als einer der stärksten Treiber für risikoreiche Vermögenswerte wie Kryptowährungen.

Insbesondere Bitcoin und andere Kryptowährungen profitieren von solchen Liquiditätsschüben, da sie von vielen als Lösung für die negativen Effekte von QE betrachtet werden.

Ihre begrenzte Menge und Unabhängigkeit von staatlicher Kontrolle machen sie für Anleger besonders attraktiv in einem Umfeld, in dem Fiat-Währungen durch endloses Drucken jährlich an Wert verlieren..

Teil 4: Price Actions – Technische Analysen & Prognosen

Nach den intensiven makroökonomischen Veränderungen der letzten Monate werfen wir im Abschnitt „Price Actions“ einen genaueren Blick auf die jüngsten Preisbewegungen von Bitcoin. Dabei stützen wir uns auf unsere Cycle-Modelle und technischen Analysen, um entsprechende Prognosen zu treffen.

Rückblick auf die Preisentwicklung 2024

Bitcoin startete mit einem durchwegs starken Sentiment und besten Aussichten ins Jahr 2024. Angetrieben durch eine Rally, die bereits am 11. September 2023 bei rund 25.000 USD begann, eröffnete BTC am 01. Januar bei etwa 42.200 USD.

Der grosse Paukenschlag des Jahres kam am 10. Januar mit der Zulassung aller 11 beantragten Bitcoin Spot ETFs in den USA. Diese Nachricht führte zu einem kurzfristigen Preissprung, bei dem Bitcoin intraday auf 49.000 USD kletterte.

Am darauffolgenden Tag, dem 11. Januar, schloss Bitcoin jedoch bei 46.300 USD und begann von dort aus einen Rückgang, der bis zum 23. Januar andauerte und den Kurs auf 38.500 USD fallen liess.

Die Price-Actions rund um die BTC ETF Zulassung, erwies sich somit als klassisches „Buy the Rumour, Sell the News“-Ereignis.

Das Tief vom 23. Januar stellte sich als Wendepunkt für den weiteren Verlauf des Jahres heraus. Bitcoin startete von da an in eine starke Rally, die bis zum 14. März andauerte und Bitcoin auf ein neues All-Time-High von knapp 74.000 USD katapultierte – und dies noch vor dem Halving im April.

Bitcoin All-Time-High vor dem Halving

Dass Bitcoin bereits über einen Monat vor dem Halving im März 2024 ein neues All-Time-High erreichte, ist ein bemerkenswertes Ereignis, das aus unserer Sicht in der breiten Analyse viel zu wenig Beachtung findet.

Im Frühjahr 2024 erkannten einige Analysten die fundamentalen Stärken, die diesen Preisanstieg untermauerten, doch mit der folgenden Korrekturphase scheint diese Tatsache schnell in den Hintergrund geraten zu sein.

Historisch gesehen dauerte es nach jedem Halving zwischen knapp 3 und 7.5 Monate, bis Bitcoin ein neues All-Time-High erreichte. Dass es in diesem Zyklus schon vor dem Halving zu einem neuen Höchststand kam, könnte auf eine aussergewöhnlich starke fundamentale Basis hindeuten – und könnte den Weg für ein besonders dynamisches Jahr 2025 ebnen.

Ein Blick zurück auf frühere Halving-Cycles

Ein Blick auf die historischen Halving-Zyklen von Bitcoin zeigt, dass der Preis jeweils erst einige Monate nach dem Halving einen neuen Höchststand erreichte. Diese Zeitspanne variierte, doch diesmal scheint Bitcoin dieses Muster durchbrochen zu haben.

1. Halving: 28. November 2012

- Preis am Halving: ca. 12 USD

- Letztes All-Time-High vor dem Halving: 30 USD (8. Juni 2011)

- Neues All-Time-High erreicht am: 18. Februar 2013

- Dauer bis zum neuen All-Time-High: Knapp 3 Monate (82 Tage)

2. Halving: 9. Juli 2016

- Preis am Halving: ca. 660 USD

- Letztes All-Time-High vor dem Halving: 1.160 USD (30. November 2013)

- Neues All-Time-High erreicht am: 23. Februar 2017

- Dauer bis zum neuen All-Time-High: Ca. 7,5 Monate (229 Tage)

3. Halving: 11. Mai 2020

- Preis am Halving: ca. 8.600 USD

- Letztes All-Time-High vor dem Halving: 19.700 USD (17. Dezember 2017)

- Neues All-Time-High erreicht am: 30. November 2020

- Dauer bis zum neuen All-Time-High: Ca. 6,5 Monate (203 Tage)

4. Halving: 20. April 2024

- Preis am Halving: ca. 65.000 USD

- Letztes All-Time-High vor dem Halving: 69.000 USD (10. November 2021)

- Neues All-Time-High erreicht am: 08. März 2024

- Dauer bis zum neuen All-Time-High: ca. 1.5 Monate vor dem Halving (43 Tage)

Dass Bitcoin schon vor dem Halving ein neues All-Time-High erreicht hat, widerspricht der bisherigen Marktlogik, deutet auf eine aussergewöhnliche Stärke hin und könnte damit die Grundlage für einen besonders spannenden Zyklus gelegt haben.

Korrekturphase seit März 2024

Seit dem All-Time-High von rund 74.000 USD am 14. März 2024 befindet sich Bitcoin in einer zähen, mehrmonatigen Korrekturphase.

Auch andere Kryptowährungen wie Ethereum, Solana & Co. durchlaufen seither eine ähnliche Konsolidierung. Solche langen Phasen können extrem hartnäckig sein und selbst erfahrene Krypto-Experten, die schon unzählige Korrekturen miterlebt haben, an die Grenzen ihres Durchhaltevermögens bringen.

Gerade in solchen Zeiten ist es entscheidend, das Big Picture nicht aus den Augen zu verlieren. Ein Rückblick wie dieser, mit allen Highlights der letzten zwei Jahre, hilft sicherlich dem einen oder anderen, in solchen schwierigen Phasen durchzuhalten.

Was uns überrascht, ist die Tatsache, dass einige namhafte Analysten und Influencer, die zu Beginn des Jahres noch extrem bullishe Prognosen abgegeben hatten, ihre Einschätzungen aufgrund dieser langandauernden Korrekturphase nun drastisch nach unten korrigiert haben.

Das erstaunt uns umso mehr, weil gerade solche Korrektur- und Konsolidierungsphasen auch in der traditionellen Investmentlehre als gesund und notwendig angesehen werden – besonders nach solch steilen Rallies wie wir sie von September 2023 bis März 2024 mit einem Anstieg von knapp 200% erlebt haben – benötigt der Markt eine natürliche Erholungspause.

Diese Phasen bereinigen überkaufte Märkte und schaffen eine gute Basis für de nächste Rally. Insbesondere bei Bitcoin haben wir solche Szenarien bereits unzählige Male erlebt.

Teil 5: Aktuelleste Price-Actions bedingt durch geopolitische Spannungen

Die jüngsten geopolitischen Spannungen, insbesondere der Konflikt im Nahen Osten, haben kurzfristig für Abwärtsbewegungen in den Aktien- und Kryptomärkten gesorgt. Wie häufig bei globalen Krisen wurden die Märkte kurzfristig erschüttert, sodass Bitcoin nun von rund 66.500 USD zurück auf 60.000 USD fiel.

Auf lange Sicht sind geopolitische Ereignisse jedoch selten die treibenden Kräfte hinter den grossen Marktzyklen.

Wesentlich entscheidender in den kommenden 12 bis 16 Monaten wird daher die zunehmende globale Liquidität sein – wie bereits im Abschnitt zum M2 Money Supply thematisiert.

Die geldpolitischen Massnahmen der Zentralbanken, insbesondere die der FED und Chinas umfangreiche Stimuli, werden die Haupttreiber sein für die weitere Preisentwicklung von Aktien, Bitcoin und anderen Kryptowährungen.

Bemerkenswert ist, dass dies nun in absoluter Korrelation mit dem 18,6-Jahres-Immobilien-Cycle steht, der seit dem letzten Höhepunkt im Jahr 2007 voraussichtlich Ende 2025 bzw. Anfang 2026 seinen neuen Höhepunkt erreichen wird.

Da Risk-on-Assets wie Tech-Aktien und Krypto in der Regel Vorläufer von Trendwenden sind, und der 4-Jahres-BTC-Cycle ebenfalls auf Ende 2025 getimed ist, sehen wir hier eine sehr starke Überschneidung und Korrelation von gleich mehreren relevanten Cycle-Faktoren.

Bitcoin könnte sich dabei zudem in seiner Rolle als bevorzugter sicherer Hafen und Inflationsschutz behaupten, angetrieben durch den Vertrauensverlust in Fiat-Währungen, die durch endloses Gelddrucken entwertet werden.

Aktueller Stand & Prognose: September – Ende 2025

Nach der jüngsten Korrektur, die Bitcoin auf unter 60.000 USD zurückwarf, zeigt unsere technische Analyse deutlich den Einfluss des aktuellen 60-Day-Cycles.

Das letzte Cycle-Low wurde am 6. September 2024 erreicht, was im Chart durch den grünen Aufwärtspfeil bei etwa 53.000 USD ersichtlich ist. Dies markiert ein „Triple-Test-Low“, bestehend aus den Tiefpunkten vom 5. Juli 2024, 5. August 2024 und eben vom 6. September 2024.

Von diesem Punkt ausgehend begann eine Rally, die bis zum Hoch von ca. 66.500 USD am 27. September führte. Dieser Punkt markiert einen wichtigen Schnittpunkt zwischen der blauen Price-Channel-Linie und der starken grünen Downtrend-Linie, die seit März 2024 besteht.

Der Chart zeigt auch, dass Bitcoin am 18. September 2024 erfolgreich die kurzfristige rote Abwärtstrendlinie bei etwa 61.300 USD durchbrochen hat. Diese Trendlinie, die seit dem letzten Cycle-Top vom 7. Juni 2024 besteht, konnte nun erst beim dritten Versuch durchbrochen werden, was ein starkes technisches Signal darstellte.

Bitcoin befindet sich also noch immer in der Challenge, diese starke grüne Downtrend-Linie zu durchbrechen, die seit März 2024 als Widerstand fungiert.

Bitcoin muss sowohl die grüne Haupttrend-Linie als auch das ATH-Level von 74.000 USD durchbrechen, um vollständig aus diesem Korrektur-Modus auszubrechen.

Die geopolitischen Spannungen der letzten Wochen, insbesondere der Konflikt im Nahen Osten, könnten die Marktteilnehmer verunsichert haben, was möglicherweise dazu führte, dass Bitcoin auch gleich die Supportzone bei rund 63.200 USD verloren hat und sich nun im unteren Price-Range bei etwa 61.000 USD bewegt.

Der Chart und unsere Prognose zeigen 3 mögliche Szenarien für den weiteren Verlauf bis zum voraussichtlichen nächsten Cycle-Low am 5. November 2024, welches faaszinierenderweise mit den US-Präsidentschaftswahlen zusammenfällt:

- Hauptszenario: Bitcoin erreicht sein Cycle-Low bei den aktuellen Niveaus zwischen 60.000 und 63.000 USD. Dies setzt voraus, dass sich Bitcoin im blau markierten Price-Channel bei rund 60.000 USD stabilisieren und halten kann.

- Alternativszenario: Bitcoin könnte auf die tieferen Supportzonen bei 56.500, 53.800 oder sogar 51.700 USD fallen. Insbesondere die Supportzone bei 56.500 USD, die mit der rot abwärtslaufenden Downtrend-Linie korreliert, könnte zu einem Test dieses Levels führen.

Sollte Bitcoin auch diese Zone nicht halten können, könnte es zu einem 4. Test in Folge auf das Level von rund 53.800 USD kommen. - Unwahrscheinliches Szenario: Ein Rückfall auf die unteren Zonen bei 51.700 USD oder gar ein Crash auf 41.800 USD erscheint uns nur möglich, wenn sich die Spannungen im Nahen Osten und/oder in der Russland-Ukraine-Situation drastisch zuspitzen.

Teil 6: Cycle-Update & Ausblick 2025

Unsere langfristigen Cycle-Theorien, insbesondere der 18.6-Jahres-Immobilien-Cycle, fungieren als Haupttrend und dominieren somit klar gegenüber den kurzfristigeren Zyklen wie dem 4-Jahres-Cycle und insbesondere natürlich dem 60-Day-Cycle.

Aus dieser langfristigen Perspektive zeigt sich ein überaus positiver Ausblick, insbesondere für das Jahr 2025.

Wie stark sich nun eine mögliche Jahresend-Rally abzeichnet, bleibt schwer zu prognostizieren. Da wir uns grundsätzlich als langfristige Investoren und Hodler positionieren und nicht auf Daytrading fokussieren, ist die kurzfristige Marktentwicklung für uns weniger relevant. Was zählt, ist der fundamentale Cycle-Ausblick.

US-Wahlen

Ein potenzieller Wendepunkt könnte allerdings nach dem 5. November 2024 eintreten, wenn Bitcoin und der Kryptomarkt durch die US-Präsidentschaftswahlen angetrieben werden.

Insbesondere könnten die vielversprechende Ankündigungen von Kandidaten wie Donald Trump – der bereits versprochen hat, Gary Gensler an seinem ersten Amtstag von der SEC zu entlassen und dafür kryptofreundliche Regulierungen einzuführen – den Markt in Euphorie versetzen.

Eine solche Veränderung würde wahrscheinlich von der Krypto-Welt gefeiert und könnte eine kurzfristige Jahresendrally auslösen.

Wir möchten jedoch festhalten, dass unsere Cycle-Theorien seit Jahrzehnten bestätigen, dass es komplett irrelevant ist, welcher Kandidat das Rennen zum neuen US-Präsidenten machen wird.

Weitere Adaptionen & technologische Innovationen

Aus überaus verlässlichen Quellen wissen wir, dass wir mit vielen weiteren spannenden Adaptionen durch institutionelle Player in der traditionellen Finanzwelt rechnen können – die im Jahr 2025 zum ersten Mal überhaupt in den Kryptomarkt eintreten werden.

Diese Adaptionen und Use-Case-Stories werden dann zudem natürlich durch die Massenmedien medial begleitet und sorgen somit dafür, dass der Investoren-Sentiment hoch bleibt.

Zudem dürften weitere technologische Innovationen im Web3-Bereich eine Schlüsselrolle spielen. Vor allem massentaugliche Krypto-Apps und Funktionen, wie z.B. das neue „Wallet-Feature“ von Telegram mit 1,5 Milliarden Nutzern, das es ermöglicht, Kryptowährungen wie Bitcoin, Tether und weitere Cryptos direkt zu versenden, werden eine Welle neuer Teilnehmer in den Markt bringen.

Diese Entwicklungen spiegeln sich auch im 18.6-Jahres-Immobilien-Cycle wider, wo wir uns aktuell in der sogenannten Winner’s Course-Phase befinden – einer Zeit, in der Euphorie und Markteintritt neuer Investoren typischerweise die Märkte prägen.

Allerdings bedeutet dies nicht, dass wir im Jahr 2025 keine herben Rückschläge oder Price-Crashs erleben werden. Wie wir aber bereits thematisiert haben, sind solche „kurzfristigen“ Resets notwendig, um weitere Preishöhen und somit neue Rallyes überhaupt auszulösen, die letztlich dann bis zum Ende des Cycles 2025 führen werden.

Haupttreiber: M2 Money Supply und QE-Masnahmen

Am bedeutendsten für den Markt wird jedoch der anhaltende Anstieg der globalen M2 Money Supply sein, der durch massive QE-Massnahmen der Zentralbanken getrieben wird. Wie bereits thematisiert, ist dies der wichtigste Faktor, der den Markt langfristig beeinflussen wird.

Die Zentralbanken weltweit, allen voran die FED und die People’s Bank of China, haben bereits begonnen, ihre Gelddrucker wieder hochzufahren, was in den kommenden Monaten die Liquidität massiv steigern wird.

Dieser Anstieg der globalen Liquidität wird, wie wir aus den vergangenen Jahren wissen, Bitcoin und andere riskante Assets stark unterstützen.

Wir wünschen euch daher weiterhin viel Erfolg und Freude in der faszinierenden Welt von Crypto & Blockchain!