Inhaltsverzeichnis

- Einleitung

- Was ist Bitcoin wirklich?

- Was ist eine Blockchain?

- Bitcoin-Halving: Knappheit, Planbarkeit & Inflationsschutz

- Bitcoin vs. Dotcom-Boom

- Warum Bitcoin eine bessere Wertaufbewahrung als Gold ist

- Die Netzwerkeffekte von Bitcoin

- Der Weg dorthin wird begleitet durch epische Crashs

- Wieso Bitcoin auch den Aktien massiv überlegen ist

- Die Regulierungsänderungen, die kommen werden

- Schlusswort

Einleitung

Bist du bereit, deinen Blick auf Geld für immer zu verändern? Denn eines ist sicher: Bitcoin wird die Finanzwelt radikal auf den Kopf stellen – und das vielleicht schneller, als du denkst!

In diesem Artikel zünden wir den Funken für eine Revolution – mit einer Geschichte, die zeigt, warum Bitcoin weit mehr ist als nur eine digitale Währung.

Bitcoin ist das mächtigste Instrument gegen die jahrhundertelange Kontrolle über unser Vermögen, gegen die Inflation und gegen unser kaputtes globales Finanzsystem.

Diese „Bitcoin Lovestory“ nimmt dich mit auf eine wilde Reise, bei der wir aufzeigen, wie Bitcoin als das digitale Gold unserer Zeit zur ultimativen Wertaufbewahrung wird – bereit, alles zu verändern.

Was ist Bitcoin wirklich?

Bitcoin ist weit mehr als nur eine digitale Währung – es ist eine Revolution im Finanzsystem. Erfunden von einer unbekannten Person oder Gruppe unter dem Pseudonym Satoshi Nakamoto im Jahr 2008, ist Bitcoin das erste dezentrale digitale Zahlungssystem, das auf der Blockchain-Technologie basiert.

Die Erfindung von Bitcoin in Kombination mit der Nutzung der Blockchain-Technologie stellt wohl eine der grössten Errungenschaften der Menschheit dar.

Noch nie in der Geschichte war es möglich, dass zwei Parteien direkt (Peer-to-Peer) miteinander Werte austauschen konnten – ohne dass eine zentrale Institution wie z.B. eine Bank involviert war.

Das macht Bitcoin nicht nur revolutionär, sondern stellt einen fundamentalen Wandel in der Art und Weise dar, wie wir Geld und Vermögen über das Internet unabhängig und direkt übertragen können – ohne Mittelsmänner oder zentrale Kontrollinstanzen.

Warum verstehen wir den wahren Wert von Bitcoin noch immer nicht?

Obwohl wir in den letzten Jahren eine beeindruckende globale Adaption von Bitcoin erleben, gibt es immer noch Milliarden von Menschen, die Bitcoin entweder ablehnen, ignorieren oder es als vorübergehenden Hype oder Blase abtun.

Sie erkennen den fundamentalen Wert dieser Technologie nicht und übersehen das revolutionäre Potenzial, das Bitcoin mit sich bringt.

Stell dir dazu einen Höhlenmenschen vor, der über ein Zippo-Feuerzeug aus der Zukunft stolpert. Das Konzept eines Feuerzeugs wäre ihm vollkommen fremd… er hätte nicht die Fähigkeit, um sich eine Welt vorzustellen, in der man nicht zwei Steine zusammenschlagen muss, um ein Feuer zu entfachen.

Er würde nicht einmal in Erwägung ziehen, das Zippo zu untersuchen, um zu erfahren, wie es Feuer machen kann. Er würde es einfach von vornherein ablehnen, weil es anders ist als alles, was er je zuvor erlebt und gesehen hat.

Er könnte den gleichen Ansatz verwenden und zwei Zippos zusammenschlagen, bis sie zerbrechen… aber nichts würde passieren. Wie sollte er mit diesem unbekannten Werkzeug etwas Vertrautes erzeugen können: Feuer?

Genauso versuchen viele Menschen heute, Bitcoin in ihr aktuelles Weltbild zu pressen. Sie vergleichen es mit dem, was sie kennen: Bargeld, Gold, Aktien oder Immobilien.

Aber Bitcoin ist völlig anders. Es ist nicht nur ein weiteres Finanzprodukt – es ist eine komplett neue Art von Wertaufbewahrung und Transaktionssystem. Und das macht es so revolutionär.

Bitcoin: Unabhängig von Regierungen und Banken

Stell dir vor, du lebst in einer Welt, in der es keine Banken, keine Inflation und keine Regierung gibt, die die Kontrolle über dein Geld hat.

Bitcoin ermöglicht genau das: vollständige finanzielle Unabhängigkeit und Sicherheit, ohne von zentralen Institutionen abhängig zu sein.

Bitcoin stellt sicher, dass niemand aufgrund von Hautfarbe, Geschlecht, Religion oder anderen Persönlichkeitsmerkmalen zensiert oder gesperrt werden kann. Bitcoin ist ein zensurresistentes, unabhängiges, dezentrales Netzwerk, das völlig autonom funktioniert.

Es funktioniert ohne jeglichen Zwischenhändler und ist weltweit zugänglich – ein Konzept, das in unserem aktuellen Finanzsystem kaum vorstellbar ist.

Was ist eine Blockchain?

Bevor wir uns nun tiefer mit Bitcoin befassen, lass uns ganz kurz anschauen, was die Technologie im Hintergrund von Bitcon ist: die Blockchain.

Die Blockchain ist das Herzstück des Bitcoin-Netzwerks und vieler anderer Kryptowährungen. Du kannst dir eine Blockchain wie eine traditionelle Datenbank vorstellen, jedoch mit ein paar entscheidenden Unterschieden.

Im Gegensatz zu einer herkömmlichen zentralen Datenbank, die von einer einzigen Institution wie Dropbox, Google, Microsoft oder Apple kontrolliert und verwaltet wird, sind die Daten in der Blockchain über Tausende von Computern weltweit verteilt.

Sogar du selbst kannst an diesem Netzwerk teilnehmen, indem du dir die Blockchain und die gesamten historischen Daten auf deinen persönlichen Computer herunterlädst und damit das Bitcoin-Netzwerk unterstützt.

Niemand ist der alleinige Eigentümer dieser Blockchain, und gleichzeitig gehört sie allen Teilnehmern des Netzwerks. Es gibt also keine Einzelperson, keine Gruppe, kein Unternehmen und keine Regierung, die Bitcoin allein kontrollieren oder verwalten könnte.

Es ist vollständig dezentralisiert – Änderungen wie Code-Verbesserungen (sogenannte BIPs) oder neue Funktionen können nur dann umgesetzt werden, wenn die Mehrheit aller Teilnehmer im Netzwerk zustimmt.

Ein weiterer Unterschied zu einer herkömmlichen Datenbank besteht darin, dass bei einer Blockchain keine Daten nachträglich geändert oder gelöscht werden können; es können nur neue Datensätze hinzugefügt werden.

Blockchain bidlich als Excel-Tabelle erklärt

Stell dir eine Blockchain wie eine ultra-sichere Excel-Tabelle vor, die jeder einsehen kann, da sie öffentlich und transparent zugänglich ist.

Jeder kann Daten in diese Tabelle eintragen, aber bevor sie gespeichert werden, muss die Mehrheit der Teilnehmer im Netzwerk zustimmen, dass die Informationen korrekt sind.

Diese dezentrale Struktur macht die Blockchain besonders sicher und manipulationsresistent, da es keinen zentralen Kontrollpunkt gibt, der angegriffen oder verändert werden kann.

Wenn du tiefer in die Funktionsweise der Blockchain einsteigen möchtest, findest du weitere Informationen in unserem Artikel über Was ist eine Blockchain?.

Bitcoin-Halving: Knappheit, Planbarkeit & Inflationsschutz

Das Bitcoin-Halving ist ein zentrales Ereignis, das den Kern von Bitcoins Wertversprechen ausmacht. Im Gegensatz zu Fiat-Währungen, die unbegrenzt von Zentralbanken gedruckt werden können, ist Bitcoin durch ein festes Limit von 21 Millionen Coins begrenzt.

Alle vier Jahre wird die Menge der neu geschaffenen Bitcoins durch das Halving halbiert, was zu einer stetigen Verknappung führt und Bitcoin somit einen zunehmenden Schutz vor Inflation bietet.

Warum gibt es das Bitcoin-Halving?

Das Bitcoin-Halving verlangsamt also die Neuausgabe von Bitcoins, was das Angebot stetig verknappt und die Inflationsrate von Bitcoin drastisch verringert.

Dieser Mechanismus stärkt Bitcoins Potenzial als Wertspeicher. Ähnlich wie bei Gold ist Bitcoin durch seine Knappheit wertbeständig, jedoch mit dem Vorteil einer planbaren Verknappung durch das Halving.

Wichtig ist zu erwähnen, dass dieser Halving-Mechanismus fest im Bitcoin-Code verankert ist. Änderungen daran sind nur möglich, wenn mindestens 51% des Netzwerks zustimmen – eine der zentralen Stärken des dezentralen Bitcoin-Systems, das wir zuvor im Blockchain-Abschnitt besprochen haben.

Zusätzlich dazu ist Bitcoin so programmiert, dass etwa alle 10 Minuten ein Block gemined wird. Miner übernehmen die Aufgabe, alle Transaktionen innerhalb des Bitcoin-Netzwerks auf ihre Richtigkeit zu überprüfen und sicherzustellen, dass das Netzwerk ordnungsgemäss funktioniert.

Für diese Arbeit erhalten sie eine Belohnung in Form von neu geschaffenen Bitcoins. Derzeit beträgt die Belohnung 3.125 BTC pro Block (plus alle Transaktionsgebühren), sofern ein Miner es schafft, einen neuen Block zu minen.

Halving-Zyklen und ihre Bedeutung

Seit der Einführung von Bitcoin gab es mehrere Halvings, die das Angebot neuer Bitcoins nach einem festgelegten Zyklus reduzieren.

Die bisherigen Halving-Cycles:

- 2009 – 2012: 50 BTC pro Block

- 2012 – 2016: 25 BTC pro Block

- 2016 – 2020: 12,5 BTC pro Block

- 2020 – 2024: 6,25 BTC pro Block

- 2024 – 2028: 3,125 BTC pro Block

Unter den aktuellen Bedingungen wird das gesamte Bitcoin-Angebot von 21 Millionen Coins bis zum Jahr 2140 gemined sein. Danach werden Miner ausschliesslich durch Transaktionsgebühren entlohnt, da keine neuen Bitcoins mehr geschaffen werden können.

Bitcoin vs. Fiat-Währungen: Schutz vor Inflation

Im Gegensatz zu Fiat-Währungen, die durch Zentralbanken unbegrenzt vermehrt werden können, ist Bitcoin vor dieser Art von Inflation geschützt.

Das Halving sorgt für eine kontinuierliche Verknappung, während Fiat-Währungen durch Inflation laufend an Wert verlieren. Dies macht Bitcoin zu einer immer attraktiveren Option für Menschen, die ihr Vermögen vor Entwertung schützen möchten.

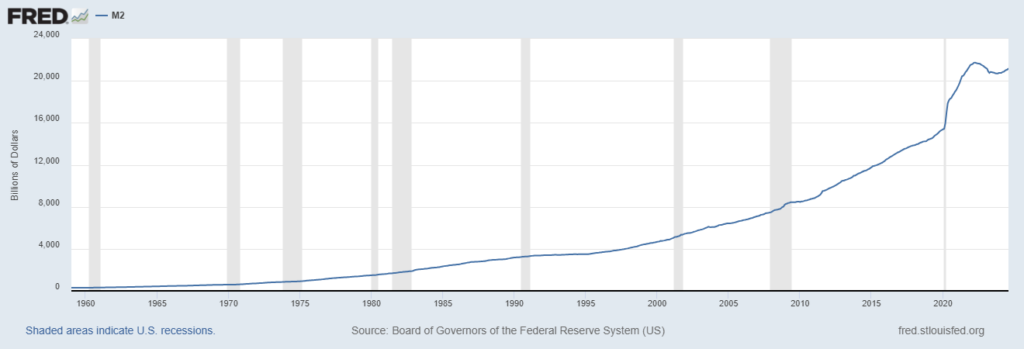

Ein Beispiel: Seit der COVID-19-Pandemie wurde weltweit eine völlig absurd grosse Menge an Fiat-Geld in Umlauf gebracht, was zu einem krassen Anstieg der Inflation führte. Die folgende Grafik zeigt die Entwicklung der M2-Geldmenge in den USA:

Die folgende Grafik zeigt die Entwicklung der M2-Geldmenge in den USA:

Wie die Grafik zeigt, stieg die Geldmenge seit 2020 unmittelbar mit der Corona-Pandemie zusammen – exorbitant an, was zu einem starken Inflationsdruck und Kaufkraftverlust der Bürger führte.

Das Volksproblem: Mangelndes Verständnis der Inflation

Die Corona-Pandemie diente den Regierungen als idealer Vorwand, um enorme Mengen an Geld in Umlauf zu bringen, was kurzfristig als Notwendigkeit dargestellt wurde. Doch die langfristigen Konsequenzen, wie steigende Inflation und Kaufkraftverlust, wurden weitgehend ignoriert.

Viele Menschen unterstützten diese fragwürdigen Corona-Gesetze und die begleitenden geldpolitischen Massnahmen, ohne die langfristigen Folgen dieser Entscheidungen zu verstehen.

Ironischerweise sind es nun oftmals dieselben Bürger, die damals für die massiven „Krisen-Geldmengenprogramme“ waren und sich heute lautstark über die hohe Inflation beschweren.

Dieser Widerspruch ist ein klarer Beweis: Es fehlt an grundlegendem Verständnis über die Mechanismen der Geldpolitik und den Einfluss der Zentralbanken auf unser tägliches Leben.

Ein revolutionäres Konzept: Planbarkeit und Transparenz

Einer der revolutionärsten Aspekte von Bitcoin ist seine absolute Planbarkeit und Transparenz. Jeder kann den Bitcoin-Quellcode einsehen, und jeder weiss, dass das Halving alle 210.000 Blöcke, bzw. alle 4 Jahre stattfindet – ein Mechanismus, der felsenfest im Code verankert ist.

Das bedeutet, dass bereits jetzt feststeht, wann diese geldpolitischen Aktionen in den nächsten 120 Jahren stattfinden werden, bis alle 21 Millionen Bitcoins im Umlauf sind.

Es gibt keine Überraschungen, keine politischen Spielchen und keine „tagesaktuellen“ Entscheidungen, die diesen Plan beeinflussen können.

Im krassen Gegensatz dazu stehen die willkürlichen Entscheidungen von Staaten und Nationalbanken, die nach Belieben und oft aus fragwürdigen Gründen Fiat-Geld drucken. Sei es wegen Krisen wie Pandemien, Kriegen oder anderen „Notfällen“ – es gibt immer einen Grund, die Geldmenge ins Unermessliche zu steigern.

Diese endlosen Geldspritzen führen jedoch nicht zu mehr Wohlstand, sondern verwässern den Wert der bestehenden Währungen.

Ein Investor in Fiat-Währungen – egal ob Franken, Dollar, Euro oder Yen – lebt also ständig in Unsicherheit, nie genau zu wissen, wann und wie stark sein Portfolio erneut entwertet wird.

Das Einzige, was ein Investor in Fiat-Währungen mit Sicherheit weiss, ist, dass seine Kaufkraft (in dieser Fiat-Währung) systematisch Jahr für Jahr um 2-3% abnimmt. Das ist kein Zufall oder Pech, sondern ein klar festgelegtes Ziel der meisten Zentralbanken, die Inflation bewusst auf diesem Niveau halten wollen.

Bitcoin vs. Dotcom-Boom

Nachdem wir in die Mechanismen des Bitcoin-Halvings und die dahinterstehende Planbarkeit eingetaucht sind, ist es wichtig, wieder einen Schritt zurück zu gehen und uns daran zu erinnern, warum so viele Menschen den wahren Wert von Bitcoin immer noch nicht verstehen.

Wie bei den frühen Tagen des Internets oder des iPhones sehen viele Menschen Bitcoin immer noch als etwas Fremdes und Unnötiges an.

Doch wie der Höhlenmensch, der das Zippo-Feuerzeug ablehnt, weil er es nicht versteht, stehen wir heute vor einer ähnlichen Herausforderung. Wir müssen lernen, über das hinauszudenken, was wir kennen, um das Potenzial von Bitcoin wirklich zu erfassen.

Es ist kein weiteres Finanzprodukt, sondern eine revolutionäre Technologie, die unser Verständnis von Geld und Werten für immer verändern wird.

Die moderne Höhlenmenschen-Mentalität und das Internet

Die gleiche höhlenmenschliche Herangehensweise spielte sich in den 1990er Jahren ab, als Kritiker das Internet als nichts weiter als einen Ort abtaten, an dem Leute Bilder von ihren Katzen posten können. Für sie war das Internet nur ein digitales Schwarzes Brett – ohne wirklichen Nutzen.

Vor allem die Banken waren es damals, die sich öffentlich als grosse Skeptiker der Internet-Technologie ausgesprochen haben und sich in den Anfangszeiten lediglich auf ein Intranet konzentrierten.

Dieses damalige Vorgehen der Banken mit dem Intranet erinnert faszinierenderweise an die jetzige Herangehensweise mit Blockchains und Krypto – sowohl die unglaubliche Zeitverzögerung als auch die Nutzung von hauptsächlich privaten, geschlossenen Blockchain-Netzwerken statt offenen.

Wie ein Höhlenmensch, der ein Zippo-Feuerzeug ablehnte, weil er bereits Feuer aus Steinen machen konnte, lehnten diese Kritiker das Internet ab, weil es in der realen Welt bereits Schwarze Bretter gab.

Doch in den späten 90er Jahren gaben diese modernen „Höhlenmenschen“ zähneknirschend zu, dass das Internet eines Tages vielleicht doch nützlich werden könnte.

Aber selbst diese Idee, so sagten sie, lag noch ganz weit in der Zukunft, weil das Internet zu dieser Zeit viel zu langsam war (wie unsere angeblich langsame Bitcoin-Blockchain).

Ein paar Jahre später kam dann das Breitband-Internet – und der Start von YouTube und Social Media, etc. Doch auch damals beschwerten sich die Kritiker, dass das Internet immer noch nutzlos sei.

Sie glaubten, die Menschen würden es nur zum Hochladen von Katzenvideos nutzen. „Wer will schon den ganzen Tag damit verbringen, sich Katzenvideos anzusehen?“, argumentierten diese lustigen Steinzeitmenschen.

Parallelen zwischen dem Internet und Bitcoin: die ewigen Kritiker

Genauso wie das Internet damals belächelt und missverstanden wurde, wird auch Bitcoin heute oft auf ähnliche Weise betrachtet. Skeptiker können nicht über ihre gegenwärtigen Erfahrungen und Denkweisen hinausblicken und erkennen daher nicht das volle Potenzial von Bitcoin.

Die gleiche Ablehnung, die das Internet in den 1990er Jahren erlebte, sehen wir heute bei Bitcoin. Aussagen wie: „Es ist zu langsam“, „Es ist nur ein Werkzeug für Kriminelle“ oder „Es wird nie die traditionelle Finanzwelt ersetzen“ sind die modernen Äquivalente der Kritiker, die einst das Internet als Spielerei abtaten.

Doch wie das Internet heute alle Lebensbereiche durchdrungen hat, so wird auch Bitcoin – mit der dahinterstehenden Blockchain-Technologie – unser Verständnis von Geld, Vermögen und Daten grundlegend verändern.

Die ewigen Kritiker

Seitdem ich mich 2016 mit Bitcoin beschäftige, habe ich unzählige Argumente gehört, warum Bitcoin angeblich nicht funktionieren kann.

Nachfolgend findest du einen Auszug der häufigsten Kritikpunkte:

- „Wie kann es vertrauenswürdig sein?“, fragten die Nopeiler.

- „Der Erfinder von Bitcoin ist ein Betrüger“, meinten die Übereifrigen.

- „Man kann damit nicht mal keinen „Kaffee bezahlen“, sagten die ganz Schlauen.

- „Es ist nur eine vorübergehende Blase, die dann für immer verschwinden wird“, meinten diejenigen, die BTC bei 3.000 USD nicht gekauft haben.

- „Es ist nur ein Schneeballsystem„, sagten die ewigen Zweifler.

- „Bitcoin verbraucht viel zu viel Energie,“ klagten die Öko-Krieger.

- „Es ist viel zu volatil – eine solche Währung kann und wird sich niemals durchsetzen,“ meinten die Banksters.

- „Die Chinesen dominieren das Mining-Geschäft… was bitte schön soll daran dezentral sein?“ – fragten die Skeptiker.

- „Bitcoin ist nur für Kriminelle und Drogenhändler,“ behaupteten die Mainstream-Nachrichten-Leser.

- „Bitcoin wird früher oder später von Regierungen verboten werden,“ prophezeiten die Panikmacher..

- „Blockchain ist die eigentliche Innovation, nicht Bitcoin,“ erklärten die Tech-Optimisten.

- „Es ist nur ein Hype – und dieser Hype wird bald abflachen und Bitcoin wird verschwinden,“ jammerten die Kaffeesatz-Leser aus der traditionellen Finanzwelt.

- „Es gibt zu viele Altcoins – Bitcoin wird von besseren Kryptowährungen ersetzt,“ erklärten die No-Coiners.

- „Bitcoin ist durch nichts gedeckt – es ist nur ein digitales Stück Code,“ jammerten die Nostalgiker des Papiergeldes.

- „Es ist unmöglich, dass Bitcoin das Finanzsystem ersetzt – es ist viel zu fragil,“ meinten die Höhlenmenschen der modernen Zeit.

- „Der Staat wird Bitcoin durch seine eigene Kryptowährung ersetzen,“ warnten die Zentralbanken.

Wenn du diese Kritiken mit soliden Fakten und einer klaren Argumentation widerlegen möchtest, helfen dir die Artikel von Parker Lewis dabei, das Thema fundiert und überzeugend zu erklären.

Die Realität hinter den Zweifeln

Trotz all dieser Kritik hat es Bitcoin geschafft, von einem Wert von Null auf eine Marktkapitalisierung von über 3 Billionen USD zu wachsen. Damit ist Bitcoin grösser als JPMorgan und sogar grösser als Berkshire Hathaway. Krass, oder?

Bitcoin ist die grösste „Bank“ der Welt – und das ohne eine einzige Bankfiliale, ohne Mitarbeiter, ohne ein Management.

Stattdessen bietet es ein faires, dezentrales Netzwerk, das von der globalen Community getragen wird. Jeder hat Zugang, unabhängig von Herkunft, Hautfarbe oder Vermögen. Keine schrägen Zentralbanken-Vereinbarungen, keine bürokratischen Hürden – nur reines, zensurresistentes Geld, das die Kontrolle über dein Vermögen wieder in deine Hände legt.

Hast du jemals eine 14-Jahres-Blase gesehen, die sich aufblähte… platzte… und dreimal wieder aufblähte… um dann 3 Bilionen Dollar wert zu werden?!?

Eine Blase, die sich über mehr als ein Jahrzehnt immer wieder aufbläht, kann keine sein. Stattdessen sehen wir bei Bitcoin einen langlebigen Vermögenswert, der sich als stabil und robust erweist – mit einer jährlichen Preisentwicklung von rund 150%.

Während viele Kritiker in ihrer Angst und Unsicherheit verharren, erkennen die klügsten Köpfe (Smart-Money-Investoren) der Finanzwelt längst den wahren Wert von Bitcoin. Seit über 14 Jahren hat Bitcoin jeden Angriff überlebt und ist heute stärker denn je. Es ist an der Zeit zu akzeptieren, dass Bitcoin hier ist, um zu bleiben.

Ein Vergleich: Das iPhone und Bitcoin

Selbst einige der klügsten Köpfe der Welt können in ihrer Sichtweise teilweise festgefahren sein.

Erinnerst du dich an das Jahr 2007, als der damalige Microsoft-CEO Steve Ballmer das iPhone als „Spielzeug“ abtat? Er konnte sich nicht vorstellen, wie stark das iPhone unsere tägliche Kommunikation und unser Leben verändern würde.

Heute verlassen sich Milliarden von Menschen weltweit auf ihr Smartphone für alltägliche Aufgaben wie Einkaufen, Bankgeschäfte, soziale Interaktionen und vieles mehr.

Das Smartphone und das Internet haben jeden Teil unseres Lebens infiltriert. Und ich bin überzeugt, dass Bitcoin (und Kryptowährungen im Allgemeinen) das auch tun werden.

Bitcoin wird einen ähnlichen Weg gehen. Genau wie das iPhone unser Leben revolutionierte, wird auch Bitcoin einen tiefgreifenden Einfluss auf unser Finanzsystem und unseren Umgang mit Wert haben.

Es ist nicht nur eine weitere digitale Währung, sondern ein Instrument, das unser Verständnis von Geld neu definiert.

Bitcoin: Die perfekte digitale Wertaufbewahrung

Im Laufe der Zeit hat Gold seinen Status als ultimatives Wertaufbewahrungsmittel behauptet. Seit Jahrtausenden konnte Gold die Kaufkraft seiner Besitzer bewahren.

Aber Gold hat auch seine Nachteile: Es ist schwer zu transportieren, schwierig zu lagern, umständlich zu handeln und seine Reinheit muss jeweils von Experten überprüft werden.

Bitcoin, oft als „digitales Gold“ bezeichnet, beseitigt all diese Probleme. Es ist leicht übertragbar, sicher in digitalen Wallets speicherbar und global zugänglich. Zudem ist Bitcoin durch seine Begrenzung auf 21 Millionen Coins noch knapper als Gold.

Während die Goldproduktion nämlich jedes Jahr um etwa 2% wächst, sorgt das Bitcoin-Halving dafür, dass die Neuausgabe von Bitcoins alle vier Jahre reduziert wird. Dies macht Bitcoin nicht nur zu einem seltenen Gut, sondern auch zu einem inflationsgeschützten Vermögenswert.

Warum Bitcoin eine bessere Wertaufbewahrung als Gold ist

Das Angebot an Gold wächst stetig weiter, während das Angebot an Bitcoin nach jedem Halving knapper wird. Im Gegensatz zu Gold, dessen Produktion durch kurzfristige Ressourcenerhöhungen gesteigert werden kann, ist das absolute Limit von 21 Millionen Bitcoins fest im Code verankert.

Das bedeutet, dass es bei Bitcoin nach jedem Halving weniger neue Coins geben wird – eine Knappheit, die bei Gold nicht auf diese Weise möglich ist.

Zudem bietet Bitcoin eine Sicherheit, die Gold nicht bieten kann. Dein Bitcoin kann nicht von einer Regierung konfisziert werden, es sei denn, sie haben deinen Private Key.

Solange du deinen Private Key sicher verwahrst, kann niemand deine Bitcoin stehlen oder beschlagnahmen.

Gold hingegen ist physisch und kann sowohl von Regierungen als auch von Kriminellen beschlagnahmt oder gestohlen werden.

Gold: Nur zwei wirklich profitable Zeitpunkte in der Geschichte

Während Gold über Jahrtausende als Wertspeicher fungierte, gab es in der jüngeren Geschichte eignetlich nur zwei wirklich herausragende Zeitpunkte, an denen der Besitz von Gold zu signifikanten Wertsteigerungen führte.

- Der erste war 1971, als US-Präsident Nixon den Goldstandard aufhob und damit eine drastische Neubewertung von Gold in die Wege leitete.

- Der zweite war im Jahr 2000, kurz vor der expansiven Geldpolitik der USA nach den Anschlägen des 11. September 2001, als die Geldmenge im Zuge des „Kriegs gegen den Terror“ stark ausgeweitet wurde.

Abgesehen von diesen beiden Perioden hat Gold seinen Wert im Wesentlichen lediglich bewahrt, aber nicht wirklich gesteigert. Es diente also eher als „Platzhalter“ für den Wert und hielt bestenfalls mit der Inflation Schritt.

Gold vs. Bitcoin: Ein crazy Performance-Vergleich

Ein eindrucksvolles Beispiel: Der Goldpreis erreichte im September 2011 rund 2.000 USD pro Unze.

13 Jahre später im September 2024, lag der Preis dann bei sage und schreibe 2.600 USD, was einer Performance von rund 35,42% in 13 Jahren entspricht.

Das bedeutet eine durchschnittliche jährliche Rendite von gerade einmal 2,69% – also ganz knapp, um mit der jährlichen Inflation Schritt zu halten.

Um fair zu bleiben: Wenn du den Tiefpunkt von Gold im November 2015 bei etwa 1.000 USD getroffen hast, würdest du heute auf eine Wertsteigerung von etwa 160 % blicken.

Das zeigt, dass Gold zwar in gewissen Zeiträumen durchaus an Wert gewinnen kann, aber selbst in diesen „Best-Case-Szenarien“ kommt es never ever an die atemberaubende Performance von Bitcoin heran.

Bitcoin nämlich startete im September 2011 bei etwa 7 USD pro Coin. Das All-Time-High im März 2024 von Bitcoin lag bei knapp 74.000 USD, was einer unglaublichen Wertsteigerung von über 1’000’000% (1 Mio.!) Prozentpunkten bedeutet.

Während Gold also ungefähr die Inflation ausgleicht, hat Bitcoin eine Wertsteigerung erlebt, die alle Erwartungen übertroffen hat.

Mit rund einer Million Prozent Wertsteigerung seit 2011 ist Bitcoin das bestperformende Asset der Menschheitsgeschichte und der Wall Street.

Bitcoin bietet nicht nur die Vorteile von Knappheit und Unabhängigkeit von zentralen Institutionen, sondern auch ein Wachstumspotenzial, das Gold und jedes andere Asset komplett in den Schatten stellt.

Die Netzwerkeffekte von Bitcoin

Eines der stärksten Argumente für Bitcoin ist der sogenannte Netzwerkeffekt. Je mehr Menschen dem Bitcoin-Netzwerk beitreten, desto mehr Anreize gibt es, das Netzwerk zu verbessern und zu schützen.

Genau wie bei grossen Tech-Plattformen wie Facebook, Whatsapp, YouTube, Google, Microsoft & Amazon macht es die wachsende Nutzerbasis immer schwieriger, das bestehende System zu ersetzen. Diese Netzwerkeffekte sorgen dafür, dass Bitcoin zunehmend unerschütterlich wird.

Wieso ausgerechnet Bitcoin?

Vielleicht fragst du dich: Warum sollten wir unser Vertrauen in Bitcoin setzen und nicht in irgendeine andere Kryptowährung, die möglicherweise denselben Code verwendet?

Warum ist Bitcoin die beste Lösung? Die gleiche Frage könnte man für jede Software stellen. Warum ist iOS von Apple die beste Smartphone-Software? Warum ist Microsoft die dominierende Betriebssystem-Plattform? Oder warum ist Meta mit Whatsapp die führende Social-Media-Plattform?

Der Grund ist einfach: Der Markt hat kollektiv entschieden, dass diese Plattformen die besten sind. Sobald Milliarden von Menschen und Unternehmen diese Netzwerke nutzen, haben sie extrem starke Anreize, das bestehende System zu verteidigen. Die Kosten und der Aufwand, auf ein anderes Netzwerk zu wechseln, sind viel zu hoch.

Bitcoin und der „Sticky“-Effekt

Analysten und VC-Firmen sprechen hier vom sogenannten „Sticky“-Effekt – ein Begriff, der beschreibt, wie stark ein Netzwerk durch seine Nutzer verankert ist.

Selbst wenn eine neue, vermeintlich bessere Technologie auf den Markt kommt, wechseln die Leute nur schwerlich, da die etablierten Netzwerke einfach zu mächtig sind.

Genauso haben wir erlebt, wie die Menschen von Myspace zu Facebook oder von Yahoo zu Google gewechselt sind. Doch wenn es um ein Netzwerk geht, das so robust wie Bitcoin ist, stellt sich die Frage: Was könnte die Menschen dazu bringen, Bitcoin aufzugeben?

Der Verteidigungsmechanismus von Bitcoin

Das Schöne an Bitcoin ist, dass je mehr Menschen dem Netzwerk beitreten, desto mehr Anreize entstehen, es zu verbessern und zu verteidigen.

Mit jedem neuen Teilnehmer wird der Schutzgraben um Bitcoin tiefer und breiter. Grosse Institutionen wie BlackRock, PayPal, Square, MicroStrategy, Tesla und mittlerweile auch unzählige Banken, die Bitcoin in ihre Serviceangebote integrieren, haben enorme Investitionen in Bitcoin getätigt.

Diese Unternehmen und Institutionen setzen nun ihre Armeen von Anwälten und Lobbyisten ein, um das Netzwerk zu schützen und den regulatorischen Zugang zu Bitcoin weiter zu erleichtern.

BlackRock, der grösste Vermögensverwalter der Welt, hat mit seinem Bitcoin-ETF den erfolgreichsten ETF-Launch in der Firmengeschichte erzielt – ein krasser Beweis für die immense Nachfrage und das institutionelle Vertrauen in Bitcoin.

Bitcoin – Von einem kleinen Dorf zu einer mächtigen Nation

Man kann sich Bitcoin wie ein kleines Dorf vorstellen, das anfangs leicht zu plündern und zu zerstören war – aber im Laufe der Zeit zu einem riesigen Nationalstaat herangewachsen ist, der nun von den mächtigsten Finanzakteuren der Welt geschützt wird.

Mit der Beteiligung von Schwergewichten wie BlackRock und einer schnell wachsenden Anzahl von renomierten Banken – wird Bitcoin aktiv verteidigt und gefördert.

Das wachsende Interesse an Bitcoin und der Druck, den es auf traditionelle Institutionen ausübt, zeigt sich mittlerweile sogar auf politischer Ebene.

Bei den aktuellen US-Präsidentschaftswahlen hat sich ein interessanter Trend entwickelt: Viele Kandidaten äussern sich öffentlich als extreme Befürworter von Bitcoin, um Wählerstimmen zu gewinnen.

Bitcoin ist somit zu einem symbolträchtigen Thema geworden, das Freiheit und Unabhängigkeit von staatlicher Kontrolle verkörpert – Werte, die besonders in Zeiten wirtschaftlicher Unsicherheit für viele Menschen attraktiv sind.

Durch diese starke politische Unterstützung gewinnt Bitcoin immer mehr an Akzeptanz und Bedeutung. Es scheint, dass Bitcoin nicht nur die Finanzwelt revolutioniert, sondern auch zu einem wichtigen Faktor in der politischen Landschaft wird.

Bitcoin & Politik: US-Präsidentschaftswahlen 2024

ie US-Präsidentschaftswahl 2024 hat Bitcoin und Kryptowährungen in den Mittelpunkt der politischen Agenda gerückt – eine Entwicklung, die vor einigen Jahren noch völlig undenkbar gewesen wäre.

Heute jedoch scheint es fast so, als ob kein Präsidentschaftskandidat es sich leisten könnte, die Stimmen der immer grösser werdenden Crypto-Community zu ignorieren.

Sämtliche Kandidaten haben krypto-freundliche Programme entwickelt, die teilweise revolutionäre Vorhaben beinhalten:

- Entlassung von Gary Gensler, dem derzeitigen SEC-Vorsitzenden: Einer der umstrittensten Figuren in der Krypto-Regulierung, der von vielen als Hemmschuh für Innovationen im Blockchain-Bereich gesehen wird.

- Beendigung staatlicher Bitcoin-Verkäufe: Versprechen, dass keine staatlichen Bitcoin-Verkäufe mehr durchgeführt werden, um das Vertrauen in die digitale Währung zu stärken.

- Strikte Ablehnung von CBDCs (Zentralbank-Digitalwährungen): Während viele andere Staaten auf CBDCs setzen und diese bereits aktiv testen, gibt es nun US-politische Bestrebungen, diese staatlich kontrollierten Währungen zu verhindern, um den Privatsektor und die Dezentralisierung zu fördern.

- Umwandlung der USA zur „Crypto-Hauptstadt“: Krypto-freundliche Regulierungen sollen die USA zum globalen Zentrum der Blockchain-Industrie machen und Unternehmen anziehen, die Innovation und Entwicklung in diesem Bereich vorantreiben.

- Intensivierte Zusammenarbeit mit der Tech- und Krypto-Industrie: Einige Kandidaten schlagen vor, eine engere Zusammenarbeit zwischen der Regierung und führenden Blockchain- und Tech-Unternehmen zu fördern, um die technologische Entwicklung in den USA zu beschleunigen.

- Aufbau einer strategischen Bitcoin-Reserve: Senatorin Cynthia Lummis hat den Vorschlag eingebracht, dass die USA eine strategische Bitcoin-Reserve von 1 Million BTC aufbauen sollten, um den Dollar langfristig abzusichern und Bitcoin als Wertaufbewahrungsmittel zu etablieren.

Diese krypto-freundlichen Versprechen markieren einen Wendepunkt in der politischen Debatte der USA. Während vor wenigen Jahren einige Länder Kryptowährungen rigoros verboten haben, steht heute eine bemerkenswerte Veränderung im Raum: Sämtliche US-Präsidentschaftskandidaten positionieren sich aktiv pro-Bitcoin und versuchen, durch innovative Vorschläge die Unterstützung der Krypto-Community zu gewinnen.

Bitcoin und Kryptowährungen sind somit nicht mehr nur ein Nischenthema für technikaffine Early Adopters, sondern ein zentraler Bestandteil der politischen Strategie. Dieser Wandel zeigt deutlich, wie Bitcoin von einer „Randerscheinung“ zu einem relevanten Wirtschaftsfaktor und einem Symbol für finanzielle Unabhängigkeit aufgestiegen ist.

Solche weitreichenden Pläne zeigen, dass Bitcoin nicht nur die Finanzwelt verändert, sondern zunehmend auch auf die politischen Entscheidungsträger Einfluss nimmt.

Der Weg dorthin wird begleitet durch epische Crashs

Trotz der beeindruckenden Entwicklung war der Weg von Bitcoin nicht immer frei von Rückschlägen. Epische Crashs und Herausforderungen begleiteten den Aufstieg dieser revolutionären Technologie.

Frühe Schwachstellen im Bitcoin-Code

Im Jahr 2010 entdeckten aufmerksame Bitcoin Core-Entwickler einen schwerwiegenden Fehler im Bitcoin-Code. Dieser Fehler ermöglichte es einem Akteur, 184 Milliarden Bitcoins zu generieren – eine enorme Bedrohung für das gesamte Netzwerk, da einer der Grundpfeiler von Bitcoin seine Begrenzung auf 21 Millionen Coins ist.

Dieser Vorfall hatte das Potenzial gehabt, Bitcoin zu zerstören. Doch die Tatsache, dass Bitcoin ein Open-Source-Protokoll ist, ermöglichte es den Entwicklern, den Fehler innerhalb von nur 90 Minuten zu entdecken und zu beheben.

Dies verdeutlicht den grossen Unterschied und Vorteil zwischen Open-Source Systemen wie Bitcoin und Closed-Source-Systemen, die wesentlich anfälliger für Fehler & Hacks sind.

Überleben durch gemeinschaftliche Verteidigung

Jede Software hat Schwachstellen, und Bitcoin war da keine Ausnahme. Im Laufe der Jahre wurden über 40 grössere Fehler in Bitcoin entdeckt.

Einige dieser Schwachstellen waren potenziell verheerend, wie der oben beschriebene Fehler von 2010. Doch jedes Mal hat sich die Bitcoin-Community zusammengeschlossen, um das Problem zu beheben.

Diese kollaborative Verteidigung ist ein integraler Bestandteil des Erfolgs von Bitcoin. Da die Teilnehmer im Netzwerk finanziell an dessen Erfolg gebunden sind, besteht ein starker Anreiz, das Netzwerk zu schützen und zu stärken.

Dies ist ein weiterer Grund, warum Bitcoin trotz der unzähligen Angriffe und Schwachstellen immer wieder überlebt hat.

Anreizmechanismen und Resilienz des Netzwerks

Ein weiteres Beispiel für die Widerstandsfähigkeit von Bitcoin ist der „Double Spend“-Vorfall im Jahr 2021 bei dem angenommen wurde, dass dieselbe Bitcoin-Menge zweimal ausgegeben wurde

(Double Spending bedeutet, dass derselbe Betrag an Bitcoin gleichzeitig für zwei Transaktionen verwendet wird).

Dies stellte sich jedoch als Missverständnis heraus, das durch zwei fast gleichzeitig geminte Blöcke verursacht wurde. Dank des Bitcoin-Codes konnte das Problem selbstregulierend gelöst werden, indem nur ein Block als gültig anerkannt wurde.

Diese Vorfälle zeigen, dass das Bitcoin-Netzwerk sich selbst verteidigen kann, weil die Kernentwickler und die Nutzer finanziell motiviert sind, das System aufrechtzuerhalten.

Genauso wie Firmenchefs wie Jack Dorsey oder Mark Zuckerberg blitzschnell handeln, um ihre Software zu reparieren und Milliarden an Unternehmenswert zu schützen, arbeiten auch die Bitcoin-Entwickler rund um die Uhr daran, das Netzwerk zu sichern und stabil zu halten.

Wieso Bitcoin auch den Aktien massiv überlegen ist

Wir haben bereits erfahren, dass Bitcoin die bessere Form von Gold ist und ihm somit überlegen ist. In diesem Abschnitt möchten wir nun zeigen, dass das Gleiche auch für Aktien gilt.

Es ist wichtig zu verstehen, dass Bitcoin ein „auslaufsicheres“ Wertaufbewahrungsmittel ist. Was ich damit meine, ist, dass bei jeder erneuten Aktienausgabe der Wert deiner Position sinkt.

Zum Beispiel hat Apple im Jahr 2020 – 156,8 Millionen Aktien an seine Mitarbeiter ausgegeben. Das ist eine Form der direkten Inflation. Es verwässert dabei den Wert der Aktien, die du besitzt, sowie die Anzahl der Aktien, die im Umlauf sind.

Zusätzlich zur Verwässerung verliert man auch noch in der jeweiligen FIAT-Währung, in der die Aktien gepreist sind, an Wert. Wenn du zum Beispiel Apple-Aktien in US-Dollar besitzt, hat deine Position im Jahr 2020 rund 12,8% an Wert verloren, da der Dollar im Vergleich zu anderen Währungen abgewertet wurde.

Diese Verluste sind real – sie sind nicht theoretisch!

Wenn du ein Pensionsfondsmanager mit 1 Milliarde Dollar in Apple investiert bist, denkst du vielleicht, dass du auf 807 Millionen Dollar an Gewinnen für das Jahr sitzt.

Aber in Wirklichkeit hast du davon 7 Millionen Dollar durch Aktienverwässerung und 104 Millionen Dollar durch Währungsabwertung verloren.

Auch dies dank unserer hochbezahlten Politiker und Finanzminister, die es geschafft haben, dass von den Volksschulen bis hin zu den Universitäten – Inflation als etwas völlig Normales oder sogar Gutes gelehrt wird.

Das Problem des geschlossenen Systems

Wenn der US-Dollar weiter an Wert verliert, sinkt der Wert ALLER auf Dollar lautenden Vermögenswerte – einschliesslichi Immobilien, Anleihen, Aktien.

Im Jahr 2020 haben auf Dollar basierende Vermögenswerte etwa 12,8 % an Wert verloren.

Wenn deine Investitionen also in diesem Jahr nicht mindestens 12,8% Gewinn erzielt haben, hast du effektiv Geld verloren – unabhängig davon, was auf deiner Brokerabrechnung steht.

Das Problem ist, dass es keinen Ausweg aus diesen Verlusten gibt. Das US-Finanzsystem ist ein geschlossenes System, das auf den Dollar angewiesen ist. Es gibt also immer ein kleines „Leck“ in deinem „Vermögenseimer“, das jedes Jahr an Wert verliert und dieses Leck trägt den Namen „Inflation“.

Bitcoin bringt das in Ordnung

Bitcoin stopft dieses „Leck“ und bringt es wieder in Ordnung. Bei Bitcoin kann es zu dieser Art von Wertverlust durch Inflation nicht kommen.

Mit Bitcoin kann man nicht mehr als 21 Millionen Einheiten ausgeben. Somit ist die jährliche „Inflation“ bei Bitcoin bereits jetzt festgelegt und sinkt im Laufe der Zeit stetig weiter.

Das ist der Grund, warum die professionelle Investment-Welt längst damit begonnen hat, Bitcoin in ihre Portfolios aufzunehmen. Da immer mehr Vermögensverwalter diese einzigartigen Eigenschaften von Bitcoin erkennen, wird die Nachfrage nach Bitcoin nur noch weiter dramatisch gesteigert.

Die unvermeidliche Bitcoin-Allokation

Um sich gegen den kontinuierlichen Wertverlust von Fiat-Investitionen abzusichern, glaube ich, dass Institutionen ihre Bitcoin-Allokationen radikal erhöhen werden – von unter 1%, wie wir es aktuell sehen, auf bis zu 5% oder sogar 10%.

Das bedeutet eine Steigerung von 400% bis 800%. Wenn das geschieht, wird Bitcoin einen Preis von rund 500.000 USD pro Coin erreichen.

Solche und ähnliche Schätzungen basieren auf unterschiedlichen Untersuchungen von renommierten Personen aus Investment- und Research-Firmen, darunter Michael Saylor, Raoul Pal, Mark Moss, Cathie Wood, Jack Mallers, Fred Kruger, Arthur Hayes und einige andere.

Das wird natürlich nicht einfach so über Nacht passieren. Aber eins ist klar: Wenn der Dollar weiterhin an Wert verliert (und das halte ich für absolut wahrscheinlich), dann wird Bitcoin konsequent weiter ansteigen.

Denn solange Regierungen und Zentralbanken ungebremst und völlig rücksichtslos Geld drucken, bleibt die einzige logische Schlussfolgerung: Bitcoin wird im Preis immer höher steigen.

Gold vs. Bitcoin – Ein unvergleichlicher Anstieg

Sicherlich wird Gold auch steigen… aber nicht annähernd so stark wie Bitcoin. Gold hat bereits eine Marktkapitalisierung von rund 16 Billionen USD erreicht. Wenn der Goldpreis steigt, wird auch sein Angebot steigen, da mehr Gold aus dem Boden geholt wird. Das wird den Preisanstieg von Gold naturgemäss abschwächen.

Im Vergleich dazu beträgt die aktuelle Marktkapitalisierung von Bitcoin rund 2 Bilionen USD. Um ebenfalls auf 16 Billionen USD zu kommen, müsste der Preis von Bitcoin also um etwa 800% steigen.

Doch der Unterschied liegt im Detail: Es ist völlig egal, wie hoch der Preis von Bitcoin steigt – du kannst nicht mehr Bitcoin erschaffen, als die festgelegten 21 Millionen Einheiten.

Das ist der entscheidende Punkt, der Milliarden von Dollar in Bitcoin fliessen lässt.

Die Regulierungsänderungen, die kommen werden

Seit der Amtszeit der sogenannten „Sleepy-Biden-Administration“ hat sich der Kryptomarkt in den USA zunehmend verlangsamt.

Mit einer Vielzahl an unklar formulierten, hinderlichen Regulierungen wurde der Markt regelrecht ausgebremst. Diese Regelungen schrecken Institutionen zudem davon ab, Bitcoin entweder als Investment oder als Serviceangebot zu integrieren.

Doch nun, mit der aktuellen US-Präsidentschaftswahl, versprechen sowohl Trump als auch Harris, diese hinderlichen Regulierungen vollständig aufzuheben.

Beide Kandidaten haben sich öffentlich als Pro-Bitcoin-Befürworter positioniert und beabsichtigen, einen überaus krypto-freundlichen Regulierungsrahmen für die USA zu schaffen, um Innovation und Adaption zu fördern.

Die US-Dollar-Integration ins Krypto-Ökosystem

Ein entscheidender Schritt in diese Richtung war bereits die Entscheidung des Office of the Comptroller of the Currency (OCC), US-Banken zu erlauben, auf den US-Dollar lautende Stablecoins auszugeben und zu unterstützen.

Diese Weitsicht der USA wird (leider!) sicherstellen, dass der Dollar auch im Krypto-Ökosystem eine dominierende Rolle spielt, ähnlich wie in den 1970er Jahren, als der Dollar die globale Ölwährung wurde.

Der nächste wichtige Markt für den Dollar wird das Krypto-Ökosystem sein, und diese Entwicklung ist bereits voll im Gange.

Crypto Valley Schweiz

Die USA werden mit dieser Strategie ein dauerhaftes Standbein in einem der grössten Asset-Märkte der Welt haben.

Doch die Schweiz spielt hier ebenfalls eine zentrale Rolle. Mit der Schaffung des Crypto Valley in Zug hat sie frühzeitig einen Hotspot für Blockchain-Firmen etabliert und einen der kryptofreundlichsten Regulierungsrahmen weltweit geschaffen.

Das Crypto Valley hat sich seitdem zu einem globalen Zentrum für die Blockchain-Industrie entwickelt, das Innovation fördert und Talente aus der ganzen Welt anzieht.

Viele bedeutende Krypto-Projekte wie Ethereum, Polkadot, Cardano, Aave, Cosmos, Tezos und viele weitere haben sich ganz bewusst für das Crypto Valley und die Schweiz entschieden, um von diesem fortschrittlichen und stabilen Umfeld zu profitieren.

Die Verfügbarkeit von rechtlicher Sicherheit, technologischer Infrastruktur und einem florierenden Netzwerk an Innovatoren und Unternehmen hat die Schweiz zu einem führenden Knotenpunkt im globalen Krypto-Ökosystem gemacht.

Das Crypto Valley ist mittlerweile zu einem neuen Silicon Valley für die Blockchain-Technologie geworden. Es ist, als hätten in den 2000er-Jahren Unternehmen wie Microsoft, Google, Amazon und Facebook ihre Hauptsitze in der Schweiz gewählt – ein klarer Beweis für den zukunftsorientierten Ansatz des Landes.

Schlusswort

Es gibt kein Zurück mehr. Wie wir gehört haben, kann Bitcoin weder verboten noch kopiert werden. Bitcoin ist nicht zu langsam, verbraucht nicht zu viel Energie und wird bereits in unzähligen Anwendungsfällen genutzt.

Der einzige wirkliche Faktor, der den Weg zu 500.000 USD pro Coin blockieren könnte, wäre, wenn die Federal Reserve und andere Zentralbanken plötzlich aufhören würden, Geld zu drucken. Oder wenn Volksschulen und Universitäten auf einmal begreifen würden, dass Inflation doch nichts so Gutes ist.

Da das jedoch höchst unwahrscheinlich ist, hat Bitcoin eine wunderbare Vorlaufzeit, um noch viel wertvoller zu werden.

Wenn du wirklich glaubst, dass die Fed oder andere Zentralbanken in naher Zukunft vernünftig handeln werden, dann kaufe besser keine Bitcoin. Wenn du allerdings – wie wir – fest davon überzeugt bist, dass alle Zentralbanken immer wieder neue Gründe finden werden – ob mit oder ohne Krisen – um riesige Mengen an Fiat-Währung zu drucken – dann solltest du definitiv Bitcoin kaufen.

Bitcoin wurde geschaffen, um genau dieses zentralisierte Geldsystem herauszufordern. Während Fiat-Währungen von Zentralbanken manipuliert und entwertet werden, ist Bitcoin begrenzt, dezentral und resistent gegen solche Eingriffe.

Es ist hartes, zensurresistentes Geld, das nicht einfach vervielfacht werden kann, um die Interessen der wenigen Mächtigen zu schützen.

Während die Menschen weltweit die schleichende Enteignung durch Inflation hinnehmen müssen, bietet Bitcoin eine alternative Möglichkeit, Vermögen in einer Währung zu speichern, die von staatlicher Manipulation unberührt bleibt.

Es ist an der Zeit, das alte, zentralisierte Finanzsystem hinter uns zu lassen und die Kontrolle über unser eigenes Vermögen zurückzuerlangen.

Bitcoin ist nicht nur eine Währung – es ist die Finanzrevolution, die uns die Freiheit zurückgibt. Die Frage ist nicht mehr, ob Bitcoin die Welt verändern wird, sondern wann du den Schritt wagst, Teil dieser Veränderung zu sein.