Der Original-Artikel “Bitcoin is a Rally Cry” von Parker Lewis, ist am 26. März 2020 erschienen in der Serie Gradually, Then Suddenly auf dem Blog von Unchained Capital.

„An das Volk von Texas und alle Amerikaner in der Welt.“ In seinem offenen Aufruf zu den Waffen von Alamo aus, begann Oberstleutnant William B. Travis mit einem Ausdruck von Amerika als einer Idee, die sich über die Grenzen hinaus auf alle Amerikaner in der Welt erstreckte. Es war ein Appell an alle, die den Kampf für Freiheit und Unabhängigkeit schätzten.

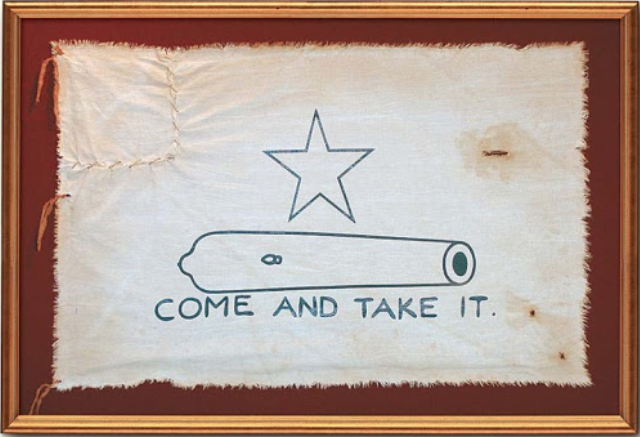

In einer Überzahl von zehn zu eins antwortete Travis auf die Aufforderung zur Kapitulation mit einem Kanonenschuss. Er war zu diesem Zeitpunkt gerade einmal 27 Jahre alt. Eine Woche später erklärte Texas seine Unabhängigkeit, aber innerhalb weniger Tage fiel Alamo. Der Travis-Brief wurde zum Schlachtruf einer Revolution. Erinnern Sie sich an Alamo. Letztendlich gewann Texas seine Unabhängigkeit. Immer in der Unterzahl, erinnert es uns daran, dass das unermüdliche Streben nach Freiheit ein mächtiger Gleichmacher ist. Und es ist etwas, das dem Charakter der Amerikaner in der ganzen Welt innewohnt.

Ohne die verherrlichten Helden und die buchstäbliche Unabhängigkeitserklärung ist der Bitcoin immer noch ein Kampf für die Freiheit, und er wird auch zu einem Aufruf an all diejenigen, die sich nicht zurücklehnen und das Schicksal unseres fragilen Finanzsystems akzeptieren wollen. Der Gedanke der Freiheit ist vielleicht der wichtigste Grundgedanke der monetären Revolution, die durch bitcoin ausgelöst wird. Wenn der Krieg gewonnen ist, wird er wahrscheinlich direkt in eine Verfassungsänderung einfliessen (auch wenn er bereits durch den ersten Zusatzartikel abgedeckt ist).

Das Recht des Volkes, Bitcoin zu behalten und zu tragen. Bevor es bitcoin gab, hatte jeder keine andere Wahl, als sich für ein fehlerhaftes Währungssystem zu entscheiden. Das änderte sich, als Bitcoin 2009 in die freie Wildbahn entlassen wurde. Bitcoin ist völlig freiwillig, wird von niemandem kontrolliert und bietet jedem die Möglichkeit, Werte in einer nicht manipulierbaren Währung zu speichern und zu übertragen. Bitcoin ist vielleicht nicht gleichbedeutend mit dem Recht auf Leben, Freiheit und dem Streben nach Glück, aber für diejenigen, die sich dafür entscheiden, sich auf ihn als besseren Weg nach vorne zu verlassen, ist er ein grundlegendes und unveräußerliches Recht.

Auch wenn bitcoin von verschiedenen Menschen aus unterschiedlichen Gründen geschätzt wird, findet er immer wieder Anklang bei denjenigen, die das inhärente Mass an Freiheit erkannt haben, das ein solch mächtiges Werkzeug bietet, insbesondere in einer Welt voller nicht endender wirtschaftlicher Katastrophen.

Während die Anfälligkeit und Instabilität des globalen Finanzsystems von Tag zu Tag offensichtlicher wird, liefern sich Zentralbanker und Politiker einen Wettlauf darum, wer einer am Boden liegenden Wirtschaft mehr Impulse geben kann. Wir dürfen nicht vergessen, dass die Instabilität des Finanzsystems nicht nur auftaucht, sondern wieder auftaucht.

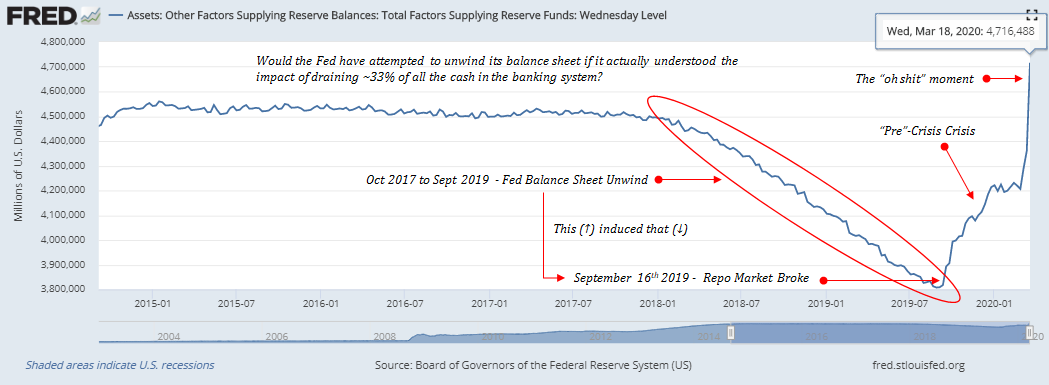

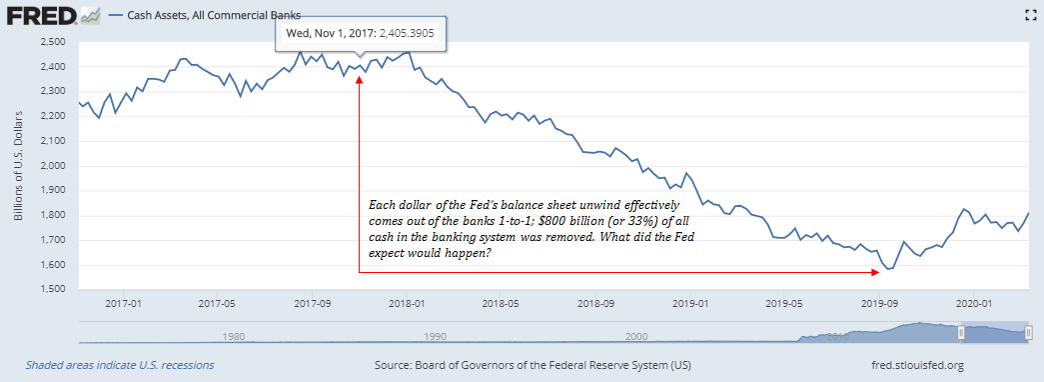

Die strukturellen Probleme, die wieder auftauchen, sind dieselben, die schon während der Finanzkrise 2008 bestanden. Vor dem Ölkrieg und der globalen Pandemie brachen die Repofinanzierungsmärkte im September 2019 zusammen. Die Zeichen standen nicht nur an der Wand, sondern auch an den Repo-Märkten. Hätten nicht diese jüngsten Ereignisse als Beschleuniger gewirkt, wäre es eine andere zufällige „höhere Gewalt“ gewesen, die deutlich gemacht hätte, was die ganze Zeit unter der Oberfläche verborgen blieb: ein hochverschuldetes Finanzsystem, das bei den ersten Anzeichen von materiellem Stress zum Zusammenbruch bereit ist.

Schon vor dem globalen Shutdown (d.h. der von der Regierung beschleunigten Panik) hatte die Fed den Repo-Märkten Notfinanzierungen in Höhe von 500 Mrd. USD zur Verfügung gestellt. Jetzt wird wirklich Öl ins Feuer gekippt. Aber nicht nur das Ausmass ist beunruhigend, sondern auch die klare Demonstration des Kontrollverlusts durch einen verschlungenen Pfad des Inkrementalismus.

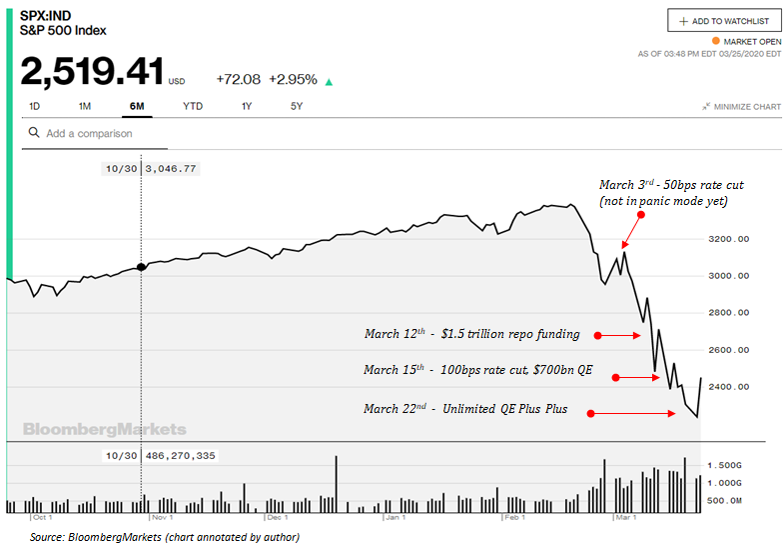

Nach dem anfänglichen Absturz des Aktienmarktes gab die Fed eine dringende Zinssenkung um 50 Basispunkte heraus; der Markt stürzte weiter ab, und die Fed kündigte daraufhin eine zusätzliche kurzfristige Finanzierung in Höhe von 1,5 Billionen Dollar (1-3 Monate) an, die über die Repo-Märkte bereitgestellt werden sollte.

Der Markt stürzte erneut ab, und drei Tage später wurde ein offizielles „quantitatives Lockerungsprogramm“ in Höhe von 700 Mrd. USD angekündigt, das den Ankauf von US-Staatsanleihen im Wert von 500 Mrd. USD und von hypothekarisch gesicherten Wertpapieren im Wert von 200 Mrd. USD vorsah. Gleichzeitig wurden die kurzfristigen Zinssätze um 100 Basispunkte (bis auf Null) gesenkt.

Ja, der Markt stürzte erneut ab, die Kreditmärkte gerieten ins Wanken, und die Fed reagierte nach dem Motto „koste es, was es wolle“ und kündigte ein unbegrenztes QE-Programm an. Die drei aggressivsten Massnahmen, die sie bisher ergriffen hat, erfolgten alle innerhalb eines Zeitfensters von 10 Tagen. Und in ihrem letzten beispiellosen Akt wird die Fed damit beginnen, Unternehmensanleihen auf dem Sekundärmarkt zu kaufen und sich an Primäremissionen von Unternehmenskrediten zu beteiligen.

Ausserdem hat sie ihre Käufe von hypothekarisch gesicherten Wertpapieren auf gewerbliche hypothekarisch gesicherte Wertpapiere (Gewerbeimmobilien) ausgeweitet. Darüber hinaus richtete die Fed eine Fazilität zur Emission von forderungsbesicherten Wertpapieren ein, um Studentenkredite, Autokredite, Kreditkartenkredite usw. zu kaufen. Und das alles ohne Preisschild und nur mit dem Versprechen, alles zu tun, was nötig ist.

Es wäre lustig, wenn es nicht so ernst wäre, aber die eigentliche Frage ist: Wenn die Fed die Kontrolle hatte, warum war sie dann so reaktionär? Warum hat sie ihre Pläne innerhalb von zehn Tagen so drastisch geändert, wenn sie das Ausmass des Problems überhaupt verstanden hat? Ungeachtet der unbeabsichtigten Folgen ist dies lediglich ein Beweis dafür, dass die Fed nicht die Kontrolle hat. Warum hätte sie ein 700-Milliarden-Dollar-Programm ankündigen sollen, wenn sie nicht erwartet hätte, dass es funktioniert? Es ist ein klassisches Spiel von Raten und Kontrollieren, nur dass die Folgen nie kontrolliert werden können (nur die unmittelbaren Marktreaktionen). Das Problem ist, dass unsere Wirtschaft auf dem Spiel steht.

„Es gibt unendlich viel Bargeld bei der Federal Reserve“

– Neel Kashkari, Präsident der Minneapolis Fed – 22. März 2020 (60 Minutes)

„Um einer Bank Geld zu leihen, verwenden wir einfach den Computer, um die Grösse des Kontos, das sie bei der Fed haben, zu erhöhen […] es ist viel ähnlicher, Geld zu drucken, als es zu leihen.“

– Ben Bernanke, ehemaliger Vorsitzender der Fed – 15. März 2009 (60 Minutes)

Täusch dich nicht: Die 1,5 Billionen Dollar, die den Repo-Märkten zur Verfügung gestellt werden, werden umgewandelt, um das formale quantitative Lockerungsprogramm der Fed zu erhöhen, und das gesamte nicht quantifizierte Programm dürfte konservativ betrachtet 4 Billionen Dollar übersteigen, wenn alles gesagt und getan ist. Die Fed kann das Feuer, das eine Liquiditätskrise darstellt, nicht durch kurzfristige Finanzierung löschen, und sie wird keine andere Wahl haben, als einen größeren Teil des Kreditsystems zu monetarisieren, als sie es 2008 getan hat, weil das Problem jetzt grösser ist.

Darüber hinaus arbeitet der Kongress an einem Konjunkturpaket in Höhe von 2,0 Billionen Dollar, das zwar noch nicht verabschiedet wurde, aber als Reaktion auf die globale Pandemie gedacht ist. In einem Markt, der bereits unter einer Liquiditätskrise leidet, verfügt das Bankensystem nicht auf magische Weise über dieses Geld, um eine massive Ausweitung des Defizits der Bundesregierung zu finanzieren.

Es handelt sich schliesslich um eine Liquiditätskrise. Infolgedessen wird die Fed gezwungen sein, jede fiskalische Reaktion durch ein immer weiter ausgedehntes Programm der quantitativen Lockerung zu finanzieren. Dies ist die einzige Möglichkeit für die Banken, sich das Geld zu beschaffen, das sie zur Finanzierung eines solchen fiskalischen Stimulus benötigen. Alle Wege führen zurück zur Fed und zu endlosem QE.

Dies ist die neue Normalität, und daran ist nichts Nachhaltiges zu ändern. Es ist auch keine Realität, die wir akzeptieren müssen. Es gibt einen besseren Weg. Während die Welt inmitten von Angst und Panik zusieht, scheint es oft so, als gäbe es keine Alternative. Es ist unklar, seit wann so viele die Rolle der Regierung in der Bekämpfung globaler Pandemien sehen (und nicht in der freien Marktwirtschaft), aber das ist die Welt, die so viele aggressiv zu fordern scheinen.

Das ist ein Symptom dafür, dass man das eigentliche Problem nicht versteht. Es ist eine Fehldiagnose der Folgen einer globalen Pandemie und der Irrglaube, dass die einzige Hoffnung darin besteht, das von den Zentralbanken und Regierungen aus dem Nichts geschaffene Geld zu verteilen. Das ist vorhersehbar irrational. Es gibt keinen Grund, warum auch nur ein mehrmonatiger vollständiger Wirtschaftsstillstand die Welt an den Rand einer globalen Depression bringen sollte.

Vielmehr ist dies das Ergebnis eines von Natur aus anfälligen Finanzsystems, das auf eine ständige Kreditausweitung angewiesen ist, um sich selbst zu erhalten, und ohne die es zusammenbrechen würde. Die Anfälligkeit des globalen Finanzsystems selbst ist das Problem, nicht eine globale Pandemie. Lassen Sie sich nicht täuschen.

Es handelt sich nicht um einen durch eine Pandemie ausgelösten Zusammenbruch des Finanzsystems. Dies war zu 100% vorhersehbar, ob Pandemie oder nicht. Wäre das Finanzsystem nicht so stark von Krediten und einem unhaltbaren Grad an Hebelwirkung abhängig, würde die Welt nicht mit scheinbarer Regelmässigkeit aufwachen und feststellen, dass die S&P 500-Futures nach unten begrenzt sind.

Und die wirtschaftliche Abhängigkeit von Krediten sowie der hohe Grad an Hebelwirkung des Systems sind weder eine natürliche Funktion des Kapitalismus noch eines freien Marktes. Diese Marktstruktur ist überall eine Funktion der Zentralbanken. Die Instabilität ist nicht beabsichtigt, sondern die Marktstruktur ist es. Auf jede Konjunkturabschwächung (oder Krise), die in den letzten vier Jahrzehnten auftrat, haben die Zentralbanken (einschliesslich der Fed) mit einer Ausweitung der Geldmenge und einer Senkung der Zinssätze reagiert, so dass das bestehende Schuldenniveau aufrechterhalten werden konnte und mehr Kredite geschaffen werden konnten.

Jedes Mal, wenn das System als Ganzes versuchte, die Verschuldung abzubauen, versuchten die Zentralbanken, dies durch geldpolitische Anreize zu verhindern, was letztlich dazu führte, dass sich jahrzehntelang ein wirtschaftliches Ungleichgewicht im Kreditsystem anhäufte. Dies ist die Hauptursache für die inhärente Anfälligkeit des Finanzsystems (siehe hier). Und das ist der Grund, warum die Zentralbanken jedes Mal, wenn eine wirtschaftliche Störung auftritt, mit einer größeren und extremeren geldpolitischen Reaktion reagieren müssen. Je größer das Ungleichgewicht, desto größer muss das Boot sein.

Dadurch wird das gesamte System immer weiter an den Rand des Abgrunds gedrängt. Das Endrisiko für das System (die Stabilität der zugrunde liegenden Währung) wird immer grösser. Jeder ist unwissentlich gezwungen, diese höchst nervenaufreibende Fahrt mitzumachen, aber für diejenigen, die auf das wirkliche Spiel achten, das gespielt wird, wird Bitcoin immer mehr zum klarsten Weg, aus dem Wahnsinn auszusteigen.

Auf den kleinsten gemeinsamen Nenner gebracht, ist die quantitative Lockerung eine erzwungene Entwertung (oder Entwertung) der monetären Ersparnisse. Sie verzerrt alle Preisbildungsmechanismen innerhalb einer Volkswirtschaft, und ihr beabsichtigtes Ziel ist die Ausweitung der Kreditvergabe.

Wenn die Geschichtsbücher über diese Vor-Bitcoin-Ära geschrieben werden, wird das Versagen, die Folgen der Verzerrung globaler Preisbildungsmechanismen zu verstehen, als die Quelle aller anderen kritisch fehlerhaften Annahmen in der modernen Zentralbankdoktrin identifiziert werden. Es gibt kein Entrinnen. Man kann nur hoffen, dass man die Folgen in den Griff bekommt. Aber dort, wo die „Don’t-tread-on-me“-Mentalität auf die „Come-and-take-it“-Mentalität trifft, fangen freiheitsliebende Amerikaner aus der ganzen Welt und aus allen Gesellschaftsschichten an zu sagen: „Genug ist genug“. Es muss einen besseren Weg geben, denn den gibt es immer.

Das ist der Kern des Gedankens der Hoffnung und des menschlichen Erfindungsreichtums. Es ist der Unwille, die neue Normalität als eine vollendete Tatsache zu akzeptieren. Wenn die quantitative Lockerung auf eine Entwertung der monetären Ersparnisse reduziert werden kann, kann Bitcoin auf die Freiheit reduziert werden, Werte in eine nicht manipulierbare Währung umzuwandeln. In Die Strasse zur Knechtschaft beschreibt Hayek die Funktion des Geldes sehr treffend: „Es wäre viel wahrer zu sagen, dass Geld eines der grössten Instrumente der Freiheit ist, die der Mensch je erfunden hat.“ Wie er weiter ausführt, ist es das Geld, das den Menschen letztlich eine weitaus grössere Auswahl an Möglichkeiten bietet, als es sonst denkbar wäre. Dies geschieht durch die Verbreitung von Wissen über den Preismechanismus, das wichtigste Marktsignal (insgesamt), das die wirtschaftliche Koordinierung und die Zuweisung von Ressourcen erleichtert.

Wenn jedoch die Freiheiten, die ein Geldmedium bietet, eingeschränkt werden, sollte es nicht überraschen, dass der menschliche Einfallsreichtum einen Weg findet, eine neue Schöpfung hervorzubringen, die dieselbe Funktion noch effektiver erfüllt. Das ist Bitcoin, und es gibt kein Zurück mehr. Die sprichwörtliche Katze ist aus dem Sack und die Verbreitung von Wissen ist natürlich exponentiell.

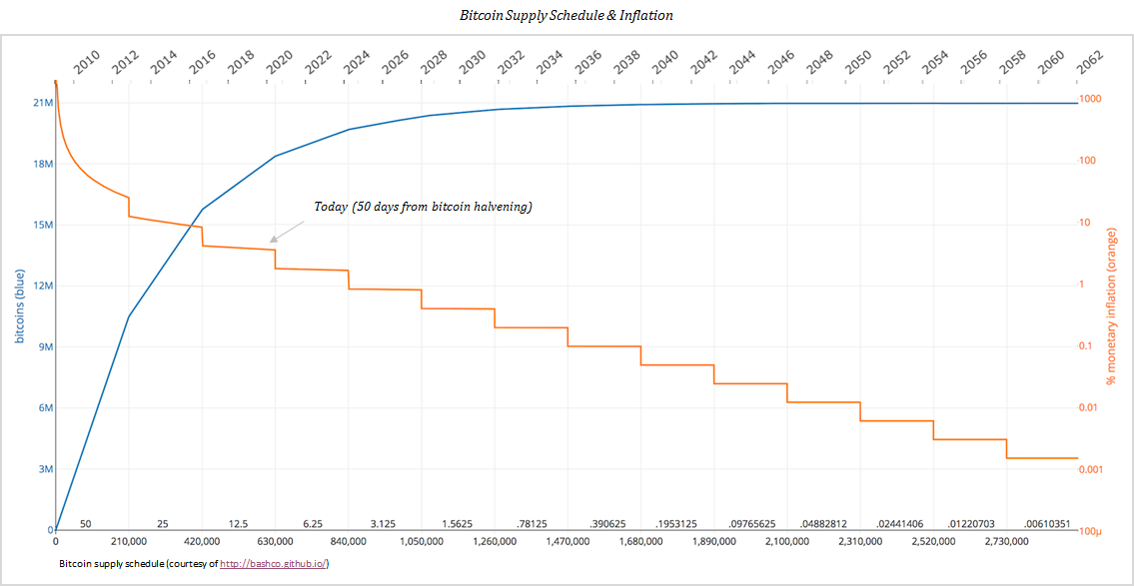

Das Versprechen von Bitcoin ist ein stabileres Geldsystem. Es gibt keine Versprechen, wie hoch der Wert an einem bestimmten Tag sein wird; die einzige Sicherheit, die es bietet, ist, dass sein Angebot nicht der Manipulation oder systematischen Entwertung durch eine Zentralbank (oder irgendjemand anderen) unterliegt. Es gibt die scheinbar ständige Frage, ob bitcoin ein „sicherer Hafen“ ist, und in letzter Zeit, warum bitcoin mit den breiteren (zusammenbrechenden) Finanzmärkten korreliert ist.

Die schlichte Realität ist, dass bitcoin kein sicherer Hafen ist, zumindest nicht in der Definition, die im Mainstream üblich ist. Er ist nicht weit genug verbreitet, als dass er ein sicherer Hafen sein könnte. Er befindet sich noch im Anfangsstadium, und es ist durchaus vorhersehbar, dass zu Beginn eines globalen Deleveraging-Ereignisses ein liquider Vermögenswert zusammen mit allem anderen verkauft werden würde.

Was jedoch wahr bleibt, ist, dass Bitcoin der antifragile Konkurrent für das von Natur aus fragile Finanzsystem ist.

In seinem gleichnamigen Buch beschreibt Nassim Taleb Antifragilität nicht nur als robust oder widerstandsfähig, sondern als das Gegenteil von fragil. Antifragile Systeme gewinnen tatsächlich an Stärke und nähren sich von der Volatilität. Die jüngste Volatilität bei Bitcoin ist wahrscheinlich nur der Anfang, aber was sie wirklich darstellt, ist eine ununterbrochene und unaufhörliche Preisfindung. In bitcoin gibt es keine Stromkreisunterbrechungen und keine Rettungsaktionen. Jeder einzelne Teilnehmer ist maximal rechenschaftspflichtig und es ist ein Markt ohne moralisches Risiko.

Wenn sich der Staub gelegt hat, wird das, was bitcoin nicht umbringt, ihn nur stärker machen. Im wahrsten Sinne des Wortes. Er überlebt und gedeiht in freier Wildbahn, ohne zentrale Koordination. Das ist nichts für schwache Nerven, aber es ist das Land der Freien und die Heimat der Tapferen. Wenn er überlebt, wird es immer noch nur 21 Millionen Bitcoin geben, und allein sein Überleben wird seinen Platz in der Welt festigen.

Mit jedem monetären Anreiz, der in das alte Finanzsystem eingespeist wird, wird die Kernfunktion des Bitcoins für immer mehr Menschen offensichtlicher und intuitiver werden. Dies wird nicht nur zufällig geschehen, sondern aufgrund des starken Kontrasts, den bitcoin bietet. Trotz all seiner Volatilität legt er den Grundstein für ein stabileres Geldsystem.

Da das Angebot von Bitcoin nicht manipuliert werden kann, werden auch sein Preis und sein Kreditangebot für immer unmanipulierbar sein. Beide werden auf dem Markt bestimmt. Infolgedessen wird die Grösse des Bitcoin-Kreditsystems niemals unhaltbare Ungleichgewichte aufrechterhalten. Abgesehen von der Art des festen Angebots liegt hier der Unterschied in der praktischen Anwendung.

Die Anhäufung anhaltender Ungleichgewichte im Kreditsystem (verursacht durch die Zentralbanken) ist die inhärente Quelle der Fragilität der heutigen Weltwirtschaft. In einem Markt, der auf der Grundlage einer nicht manipulierbaren Währung aufgebaut ist, werden die wirtschaftlichen Kräfte, sobald Ungleichgewichte entstehen, auf natürliche Weise eine Kurskorrektur vornehmen und das systemweite und systemische Kreditrisiko verhindern, das das alte Finanzsystem plagt.

Anstatt die Zukunft dadurch zu beeinträchtigen, dass sich Ungleichgewichte unter der Oberfläche ansammeln, wird das unmanipulierbare Angebot an Bitcoin wie ein Statthalter wirken, der Brände löscht, sobald sie entstehen. Die fragilen Einzelkomponenten des Systems werden geopfert, und das System als Ganzes wird durch eben diese Funktion antifragiler.

Für Joe Squawk (den Durchschnittsbürger von heute) war es die Facebook-Waage, die Bitcoin intuitiver machte. Für andere ist es die Hyperinflation in Venezuela. Und jetzt wird es für viele immer mehr zur unaufhörlichen Realität, dass Finanzkrisen und QE eine wiederkehrende Tatsache des Lebens sind. Ganz gleich, wie viele Zyklen der quantitativen Lockerung die Fed und ihre globalen Gegenspieler in ihrer Trickkiste haben, bitcoin wird unweigerlich zu einem Sammelruf für all diejenigen, die das Zugwrack kommen sehen und nicht bereit sind, tatenlos zuzusehen.

Es handelt sich nicht nur um einen kollektiven Akt des zivilen Ungehorsams, sondern auch um eine individuelle Anerkennung der Notwendigkeit, aus Gründen des Selbstschutzes zu handeln. Für die meisten Menschen gibt es einen Zeitpunkt, an dem der gesunde Menschenverstand und der Überlebensinstinkt die Zügel in die Hand nehmen.

Der Weg mag für jeden Einzelnen ein anderer sein, aber letzten Endes ist Bitcoin ein Mittel, um eine Form der Freiheit zu bewahren, die sonst beeinträchtigt oder verletzt wird. Ganz gleich, ob Regierungen versuchen, Bitcoin zu verbieten, oder ob er fälschlicherweise für das Versagen des alten Systems verantwortlich gemacht wird, man sollte sich immer an die Einfachheit dessen erinnern, was Bitcoin darstellt. Es ist nichts anderes als die individuelle Freiheit, reale Werte in eine Form von Geld umzuwandeln, die nicht manipuliert werden kann. Es ist eine sehr grundlegende und fundamentale Freiheit, die man sich jedoch verdienen muss. Also an alle Amerikaner auf der Welt: Bleibt bescheiden, stapelt die Karten und haltet die verdammte Linie. Was auch immer nötig ist.

„Der Feind hat eine Kapitulation gefordert […] Ich habe die Forderung mit einem Kanonenschuss beantwortet“

– Oberstleutnant William B. Travis (24. Februar 1836) Link zu Der vollständige Travis-Brief

Quelle

Lewis, P. (2020, March 26). Bitcoin is a Rally Cry. Unchained. https://unchained.com/blog/bitcoin-is-a-rally-cry/

Über Unchained Capital

Unchained Capital bietet umfassende Bitcoin-Finanzdienstleistungen, die Sicherheit und Flexibilität kombinieren. Die Firma spezialisiert sich auf Cold Storage mit Multi-Signatur-Vaults, die Benutzer in die volle Kontrolle über ihre Bitcoin-Bestände versetzen. Unchained ermöglicht den direkten Kauf von Bitcoin, bietet kommerzielle Kredite ohne Verkauf der Bestände und unterstützt Bitcoin-IRAs für steuerbegünstigte Altersvorsorge. Ihr Concierge-Onboarding und erstklassiger Support gewährleisten eine reibungslose Nutzung. Das Ziel von Unchained ist es, Bitcoin-Besitzern eine sichere und effiziente Verwaltung ihrer Vermögenswerte zu ermöglichen. Weitere Informationen zu Unchained Capital findest du hier und alle übrigen Artikel bei uns auf dem Portal findest du hier.

Über den Autor: Parker Lewis

Parker Lewis ist ein angesehener Autor und Bitcoin-Enthusiast, bekannt für seine einflussreiche Artikelserie „Gradually, then Suddenly“. Seine tiefgründigen und gut verständlichen Analysen haben ihm eine breite Leserschaft eingebracht, die sowohl Anfänger als auch erfahrene Bitcoin-Investoren umfasst. In seinen Artikeln erklärt Parker die fundamentalen ökonomischen Prinzipien von Bitcoin und argumentiert überzeugend für dessen langfristige Wertsteigerung. Folge Parker Lewis auf X für aktuelle Einblicke und Diskussionen über Bitcoin und die Cryptoindustrie. Alle weiteren Artikel von Parker Lewis auf Crypto Valley News findest du hier.