Der Original-Artikel “Bitcoin is Not a Pyramid Scheme” von Parker Lewis, ist am 18. Oktober 2019 erschienen in der Serie Gradually, Then Suddenly auf dem Blog von Unchained Capital.

Vor einigen Jahren erhielt ich eine E-Mail von einem Freund, der mich um meine Meinung zu einer Investitionsmöglichkeit bat, die ein gemeinsamer Kontakt von uns in Betracht zog. Nach einer kurzen Suche im Internet und nachdem ich mir ein paar Videos angesehen hatte, erklärte ich, dass es wie ein Schneeballsystem aussah. Das war meine Kurzformel für „um jeden Preis vermeiden“. Die Informationen wurden an unseren gemeinsamen Kontakt weitergeleitet, und die Antwort war nicht das, was ich erwartet hatte: „Sind alle Schneeballsysteme schlecht?“ Einige Schneeballsysteme sind schwieriger zu erkennen als andere, aber selbst diejenigen, die leicht zu erkennen sind, finden Beute in unscheinbaren Opfern. Eine gute Faustregel ist, vor allem wegzulaufen, was auch nur andeutungsweise ein Schneeballsystem ist. Zum Glück gehört Bitcoin nicht dazu. Obwohl es offensichtlich erscheinen mag, versteht nicht jeder, was ein Schneeballsystem eigentlich ist, was die Warnzeichen sein können oder warum solche Systeme immer scheitern.

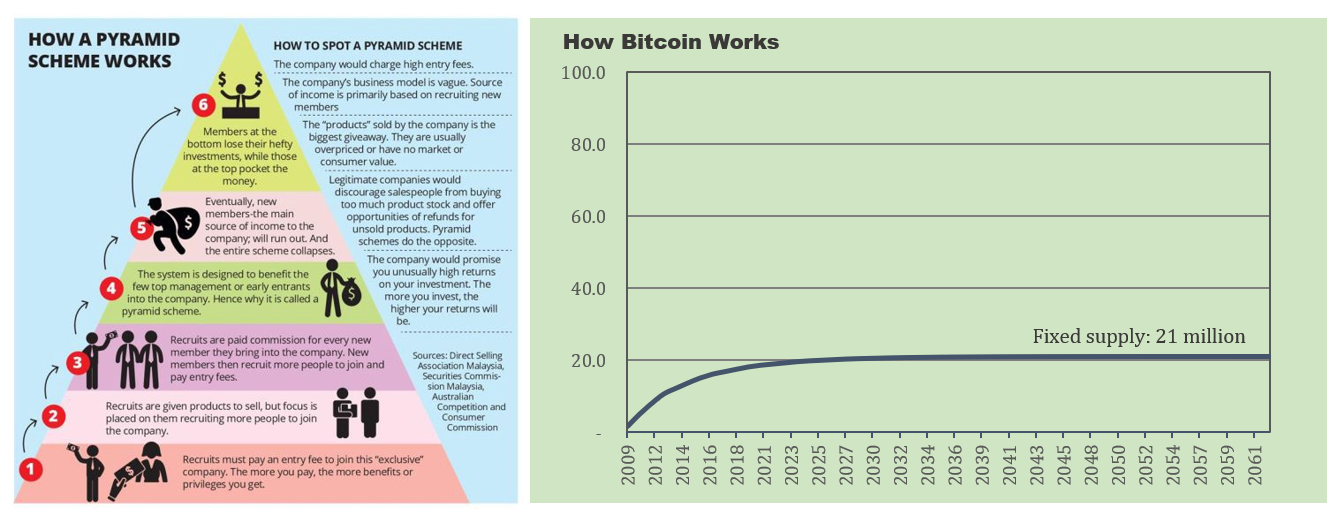

Definition eines Pyramidensystems – Securities & Exchange Commission

Warnzeichen für ein Pyramidensystem – Federal Trade Commission

Nicht alle Multi-Level-Marketing-Programme sind Schneeballsysteme, aber alle Schneeballsysteme sind in irgendeiner Form ein Multi-Level-Marketing-Programm. Bei Schneeballsystemen gibt es immer ein Unternehmen, das ein Produkt verkauft, für das die Endnachfrage weit hinter dem verfügbaren Angebot zurückbleibt. Das Unternehmen rekrutiert Teilnehmer, um Inventar zu kaufen und neue Teilnehmer zu werben. Die Teilnehmer sind allesamt Verkäufer, und die Vergütung ist hauptsächlich an die Anwerbung und nicht an den Verkauf des eigentlichen Produkts gebunden. Oft wird der Verkauf von Produkten gezielt in den Rekrutierungsprozess eingeflochten.

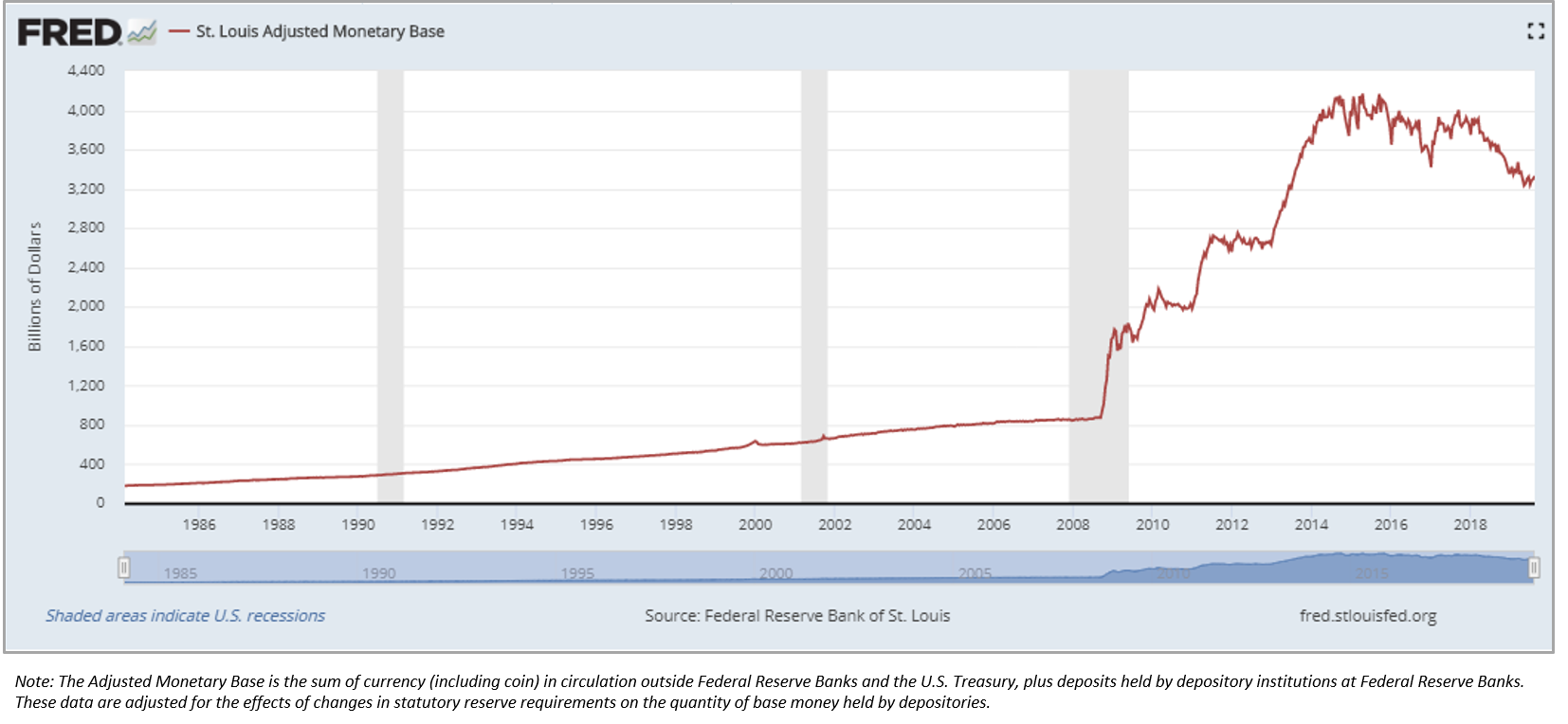

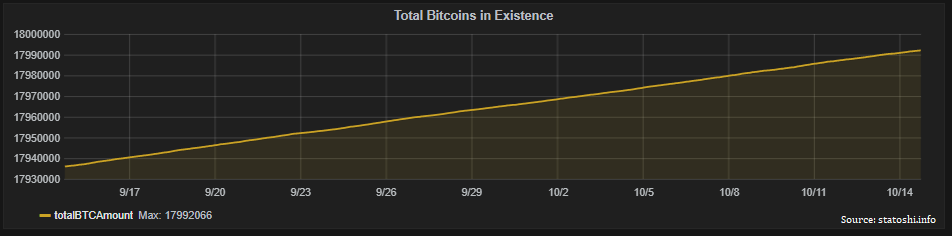

In einem normalen verkaufsorientierten Geschäft übernimmt das Unternehmen das Bestandsrisiko und zahlt Provisionen auf der Grundlage von Verkäufen an Endverbraucher. Bei einem Schneeballsystem tragen die Verkäufer das Bestandsrisiko und nicht das Unternehmen, und die Vergütung wird für die Anwerbung weiterer Verkäufer und den Verkauf von Produkten an neue Teilnehmer gezahlt. Das Ganze scheitert daran, dass eine ausreichende Endnachfrage nach dem Produkt nicht wirklich besteht. Jeder in der Kette kann auf Kosten der neuen Teilnehmer am Ende der Kette Geld verdienen. Dies ist ein Schneeballsystem. Bitcoin ist keines. Bitcoin ist kein Unternehmen. Er hat keine Angestellten und sein Angebot ist endlich. Ganz gleich, wie viele Menschen ihn benutzen, es wird immer nur 21 Millionen bitcoin geben.

Nicht alle Multi-Level-Marketing-Programme sind Schneeballsysteme, aber alle Schneeballsysteme sind in irgendeiner Form ein Multi-Level-Marketing-Programm. Bei Schneeballsystemen gibt es immer ein Unternehmen, das ein Produkt verkauft, für das die Endnachfrage weit hinter dem verfügbaren Angebot zurückbleibt. Das Unternehmen rekrutiert Teilnehmer, um Inventar zu kaufen und neue Teilnehmer zu werben. Die Teilnehmer sind allesamt Verkäufer, und die Vergütung ist hauptsächlich an die Anwerbung und nicht an den Verkauf des eigentlichen Produkts gebunden. Oft wird der Verkauf von Produkten gezielt in den Rekrutierungsprozess eingeflochten.

Die Unterschiede sollten offensichtlich sein, aber da bitcoin komplex ist, und die Idee des Geldes selbst nicht gut verstanden wird, kann es leicht zu Verwechslungen kommen. Bitcoin wird sich nur dann zu einer globalen Reservewährung entwickeln, wenn Hunderte von Millionen (wenn nicht Milliarden) Menschen ihn annehmen. Und scheinbar jeder, der in den Bitcoin-Kaninchenbau hinabsteigt, landet auf der anderen Seite und erklärt es seiner Familie und seinen Freunden, indem er es als eine bessere Form von Geld anpreist. Klingt irgendwie nach Schneeballsystem, oder? Falsch. Als Dell 1996 begann, PCs auf seiner Website zu verkaufen, und jeder seinen Freunden riet, sich einen Dell zu kaufen, war das ein Schneeballsystem? War es ein Schneeballsystem, als Apple 2007 das erste iPhone auf den Markt brachte und jeder seinen Freunden riet, das Blackberry gegen den überlegenen Nachfolger einzutauschen?

Technologische Veränderungen vollziehen sich oft schnell. Zehn und zwanzig Jahre später sind Smartphones und PCs allgegenwärtig. Es kommt auf die Qualität des Produkts und die Anreizstruktur an. Wenn jemand Apple- oder Dell-Aktien besass, änderte das etwas an der Tatsache, dass das Produkt selbst einen echten Wertbeitrag leistete? Hatte man unmittelbare Vorteile, wenn man anderen von der neuen technologischen Innovation erzählte? Das Wertversprechen einer Innovation übertrumpft alles andere. Es spielt keine Rolle, wie man davon erfährt; wichtig ist nur, ob die Innovation einen Nutzen bringt. Wenn dies der Fall ist, werden die Menschen sie nutzen wollen, wenn nicht, werden sie es nicht tun. Das ist es, was einen Markt ausmacht.

Der Nutzen & Innovation von Bitcoin

Der Nutzen von bitcoin liegt in seiner Funktion als Geld. Er hat einen Markt, weil er ein Problem löst, das dem modernen Geld innewohnt. Bitcoin ist nicht nur kein Schneeballsystem, sondern unterscheidet sich grundlegend von der Klasse der Innovationen, die jedes einzelne Unternehmen anbieten könnte. Bitcoin ist nicht Dell, und es ist nicht Apple. Er ist keine Tech-Aktie. Es gibt kein Unternehmen, das hinter Bitcoin steht. Bitcoin ist kein Unternehmen, das ein Produkt verkauft, und es gibt keinen Einkommensstrom, der zukünftige Dividenden ausschüttet. Bei Bitcoin geht es nicht darum, Geld zu verdienen; stattdessen ist Bitcoin Geld, oder zumindest ist es Geld für diejenigen geworden, die sich entschieden haben, einen Teil ihres Vermögens in Bitcoin zu speichern. Und es ist kein System, mit dem man schnell reich werden kann; im Grunde geht es darum, den Wert zu speichern, den man bereits geschaffen hat. Bitcoin ist ein Inhaberwert, aber im Gegensatz zu einer Inhaberschuldverschreibung gibt es keinen Einkommensstrom;

Die Innovation von Bitcoin besteht darin, dass er eine überlegene Form des Geldes darstellt, aber es gibt keine Zukunftsversprechen, die über den Besitz eines digitalen Inhaberinstruments hinausgehen. Der einzige Nutzen von Bitcoin besteht darin, ihn als Währung zu besitzen und in der Zukunft mit ihm zu handeln, sei es im Austausch gegen alte Währungen oder andere Waren und Dienstleistungen. Bitcoin ist nur als eine Form von Geld nützlich, und er wird nur dann seinen Wert behalten, wenn andere ihn in der Zukunft nachfragen. Aber das gilt für jede Form von Geld (nicht nur für Bitcoin). Geld ist keine kollektive Halluzination oder ein blosses Glaubenssystem; monetäre Güter haben unterschiedliche Eigenschaften, die sie bei der Erleichterung des Austauschs mehr oder weniger effektiv machen. Allerdings sind die Eigenschaften des Geldes nicht absolut; die relative Stärke der monetären Eigenschaften ist die grundlegende Basis der Nachfrage. Wenn der Markt den Bitcoin bewertet, tut er dies im Vergleich zu anderen Geldmitteln (Dollar, Euro, Yen, Gold usw.).

Das Angebot von bitcoin und seine starre Angebotsbeschränkung sind die Grundlage für den Nutzen von bitcoin und die grundlegende Nachfrage; dies ist auch der Grund, warum bitcoin kein Schneeballsystem ist. Es wird immer nur 21 Millionen Bitcoin geben. Das ist der Dreh- und Angelpunkt von bitcoin. Jeder kennt ihn, jeder erinnert sich an ihn. Jeder kann ihn auch zu jedem Zeitpunkt überprüfen.

Für eine Diskussion darüber, wie und warum Bitcoin einen glaubhaft festgelegten Vorrat hat, siehe Bitcoin, nicht Blockchain und Bitcoin ist durch nichts gedeckt. Aber für den Moment gehen wir einfach davon aus, dass das Angebot an Bitcoin bei 21 Millionen Stück gedeckelt ist. Im Gegensatz dazu kennt niemand das Angebot an Dollar. Die Fed schätzt das aktuelle Angebot an Dollars, aber niemand weiss, wie viele Dollars es in Zukunft geben wird. Es gibt keine Beschränkung des Dollarangebots, ausser der Federal Reserve, und alles, was wir mit Sicherheit wissen, ist, dass es in Zukunft viel mehr Dollar geben wird; es ist eine grenzenlose Funktion. Letztendlich gibt es eine fundamentale Nachfrage nach Bitcoin, weil seine Geldpolitik i) optimal gestaltet ist und ii) glaubwürdig durchgesetzt wird. Im Vergleich zu seinen Konkurrenten ist Bitcoin ein weitaus besseres Geldmedium.

Anhang A – Historisches Angebot in Dollar

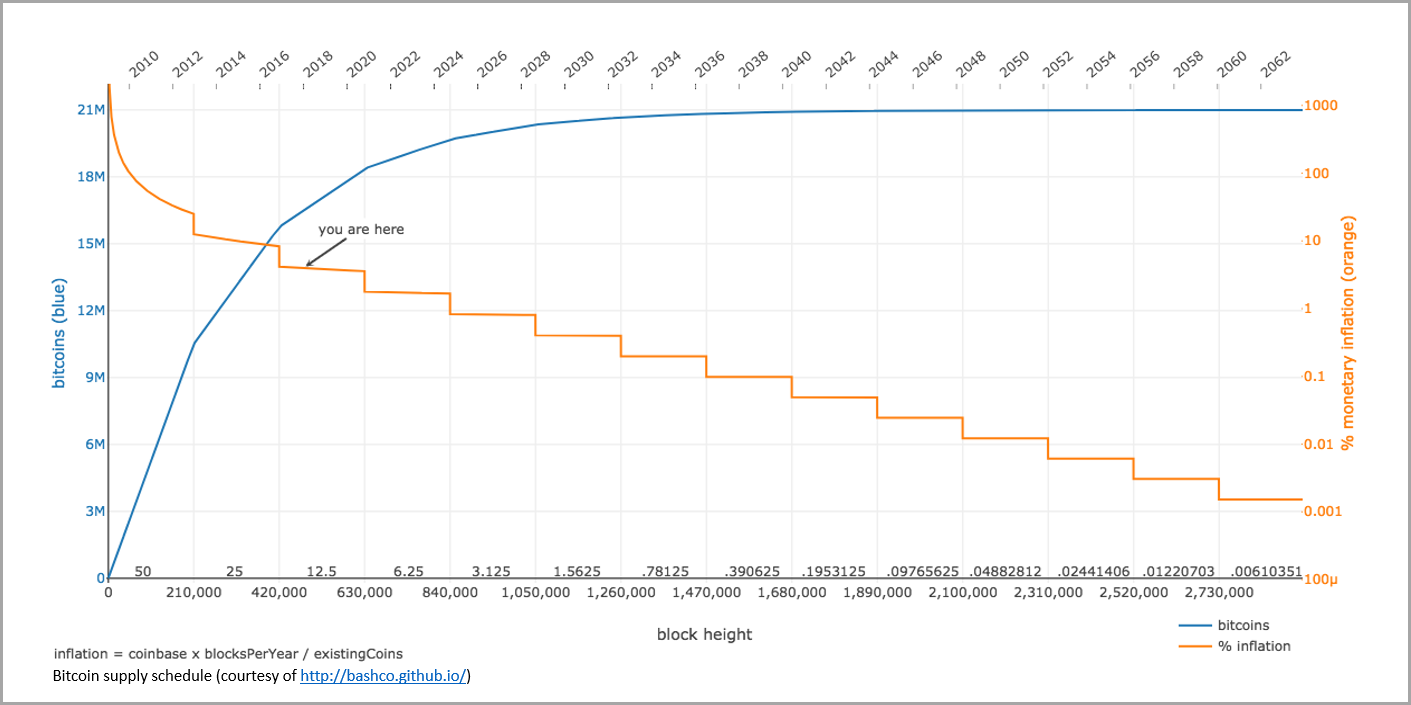

Anhang B – Zeitplan für den Supply von Bitcoin

Die monetäre Basis in Fiat-Systemen ändert sich unvorhersehbar, während die monetäre Basis in Bitcoin durch einen genau definierten Nachschub-Plan bestimmt wird. Stellen Sie sich vor, dass die monetäre Basis die Grundlage eines globalen Wirtschaftssystems bildet. Die unvorhersehbaren Veränderungen des Dollarangebots sind nicht nur mit der sprichwörtlichen Verschiebung der Torpfosten vergleichbar. Vielmehr ist es so, als würde man das Spielfeld auf einem Wasserbett im Stil der 1980er Jahre aufbauen und dann die Torpfosten verschieben. Das ganze Spiel wird verzerrt, nicht nur die Endpunkte.

Bitcoin hingegen ist ein Grundpfeiler, der auf einem festen Angebot beruht, und mit der Zeit wird das Fundament immer stärker. Die Glaubwürdigkeit des Angebotsplans wird mit jedem Bitcoin-Block verstärkt. Je deutlicher wird, dass das Bitcoin-Angebot glaubwürdig ist, desto mehr Menschen nehmen Bitcoin als Geldform an, und diejenigen, die es bereits haben, nutzen es zunehmend als Vermögensspeicher. Festes Angebot + steigende Akzeptanz = steigender Wert. Mit zunehmender Akzeptanz und steigendem Wert wird der Bitcoin weiter dezentralisiert. Und da Bitcoin im Laufe der Zeit dezentralisiert wird, wird es schwieriger, ihn zu ändern, was die Glaubwürdigkeit seiner Grundlage stärkt: sein festes Angebot.

Du bist der Betrüger

Bei einem Schneeballsystem sind die Leute, die das System verkaufen, die Betrüger. Diese Betrüger verkaufen das Versprechen zukünftiger Geldgewinne durch Verkaufstaktiken mit hohem Druck und durch die Anwerbung neuer Mitglieder für das System als primären Vergütungsmechanismus. Bei Bitcoin sind die Leute, die Bitcoin kaufen, die Betrüger, wie in Michael Goldsteins zeitlosem Artikel beschrieben, Everyone’s a Scammer. Wenn du das bist, bist du der Betrüger. Wenn heute jemand Bitcoin kauft, handelt er in den meisten Fällen direkt mit einer nur zu einem Bruchteil reservierten Währung (mit dem Versprechen einer zukünftigen Entwertung) im Gegenzug für einen Inhaberwert mit einem endlichen Angebot und einer weitaus besseren Geldpolitik.

Derjenige, der am anderen Ende der Leitung sitzt, hat das Nachsehen. Damit soll nicht gesagt werden, dass buchstäblich jeder, der einen Bitcoin verkauft, dies ohne guten Grund tut. Es handelt sich schliesslich um Geld, und sein Nutzen liegt im Tausch; per definitionem haben die Marktteilnehmer eine Vielzahl von aktuellen Liquiditätsbedürfnissen, und bei jeder Bitcoin-Transaktion wird ein realer Wert übertragen, sei es für Dollar oder für Waren und Dienstleistungen. Im Durchschnitt und auf längere Sicht ist es jedoch eine Informationsasymmetrie, die voll zum Tragen kommt. Die Geldpolitik von Bitcoin ist optimal gestaltet und wird glaubwürdig durchgesetzt, obwohl nur wenige sie verstehen, weshalb sie heute die grösste Asymmetrie in der Welt darstellt.

Monetäre Grundprinzipien

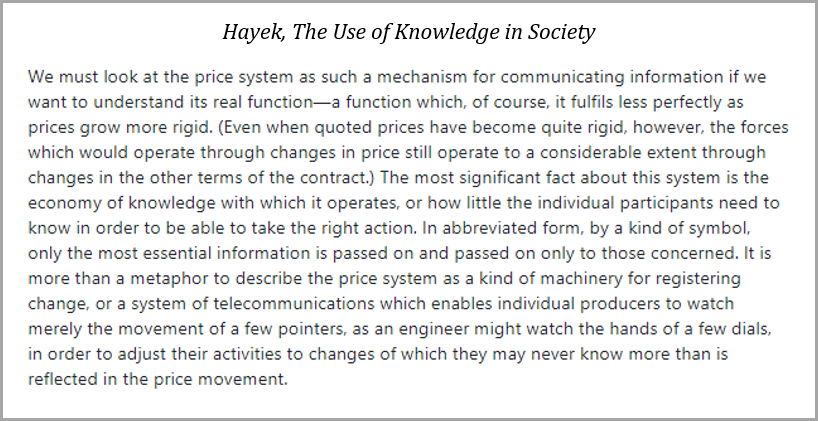

Ein monetäres Medium mit der niedrigsten Veränderungsrate ist am effektivsten bei der Übermittlung wirtschaftlicher Signale, und ein festes Angebot (Veränderungsrate Null) ist Bestandteil einer optimalen Geldpolitik. Auch wenn die moderne akademische Monokultur dieser Ansicht nicht zustimmt, ist eine Währung mit festem Angebot einer Währung überlegen, deren Angebot im Laufe der Zeit (und in unvorhersehbarer Menge) zunimmt. In jeder Volkswirtschaft werden die Preise durch Angebot und Nachfrage nach Waren und Dienstleistungen im Verhältnis zu Angebot und Nachfrage nach Geld bestimmt. Der Preis ist das, was letztlich die Wirtschaftstätigkeit koordiniert, und Geld ist die Grundlage des Preisbildungsmechanismus in einer Volkswirtschaft.

Eine Währung mit festem Angebot würde das Rauschen beseitigen, das durch Veränderungen der Geldmenge im Preissystem entsteht, und so zuverlässigere Marktsignale schaffen. Da ein monetäres Gut den Austausch zwischen Gütern erleichtert, die entweder für den Konsum oder für die Produktion verwendet werden, spiegelt die Geldform mit der geringsten Veränderungsrate die Veränderungen bei Angebot und Nachfrage aller anderen Güter am genauesten wider. Im Wesentlichen wird Geld verwendet, um den relativen Wert anderer Waren und Dienstleistungen zu vermitteln, und Veränderungen in der Geldmenge verzerren die Vermittlung dieser Information, indem sie eine fremde Variable in die Gleichung einführen.

Ein iPhone kostet beispielsweise etwa 1.000 Dollar, während ein Barrel Öl etwa 50 Dollar kostet. Die Information, die durch ein monetäres Medium vermittelt wird, ist, dass ein iPhone etwa 20 Mal so viel kostet wie ein Barrel Öl. Geld vermittelt über sein Preissystem Opportunitätskosten (wirtschaftliche Kompromisse), und je konstanter die Geldmenge ist (geringere Änderungsrate), desto zuverlässiger ist die Vermittlung von Informationen und wirtschaftlichen Kompromissen. Würde die Geldmenge um 10 % steigen und die Preise gleichmässig angepasst, würde ein iPhone 1.100 Dollar und ein Barrel Öl 55 Dollar kosten. Ein iPhone wäre immer noch 20 Mal teurer als ein Barrel Öl, und das ist die relevante Information, auf die sich alle Marktteilnehmer verlassen.

In der realen Welt besteht das Problem darin, dass sich die Preise nicht gleichermassen anpassen, wenn sich die Geldmenge ändert. Stattdessen werden die Preissignale verzerrt. In einer Welt mit konstanter Geldmenge würden Preisänderungen die Veränderungen von Angebot und Nachfrage auf den zugrundeliegenden Märkten für Waren und Dienstleistungen genauer widerspiegeln, anstatt auch die ungleichen Auswirkungen einer sich ändernden Geldmenge widerzuspiegeln. Änderungen der Geldmenge verursachen ein Rauschen, das mit der zugrunde liegenden Wirtschaftstätigkeit nichts zu tun hat. Der Preis koordiniert wirtschaftliche Abwägungen, und die Zuverlässigkeit eines Preissystems hängt von der Stabilität der Geldform ab, die zur Übermittlung von Informationen verwendet wird.

In dieser Hinsicht sind Geldgüter differenziert (zumindest diejenigen, die auf dem freien Markt entstehen); deshalb ist Geld ein wirksames Kommunikationsmittel. Die Marktstruktur für Geld ist anders als die aller anderen Güter. Ein Konsumgut wird konsumiert und ein Produktionsgut wird letztlich bei der Produktion anderer Konsumgüter verbraucht. Der Nutzen des Geldes hingegen liegt im Tausch; es funktioniert bei der Koordinierung des Handels von und zwischen Konsum- und Produktionsgütern, anstatt selbst konsumiert zu werden. Da der Nutzen des Geldes im Tausch besteht, ist die Knappheit wichtiger als die nominale Geldmenge in einer Volkswirtschaft.

Wenn die Nachfrage nach Geld zunimmt und sein Preis steigt, gibt es aufgrund natürlicher Angebotsbeschränkungen keine entsprechende Reaktion des Angebots. Dasselbe gilt nicht für jede einzelne Ware oder Dienstleistung. Die relative Angebotsbeschränkung des Geldes ermöglicht es ihm, einen relativen Wert zwischen anderen Waren und Dienstleistungen zu vermitteln. Konsumgüter und Produktionsgüter können gegeneinander ausgetauscht werden, aber Geld erleichtert praktisch den gesamten Austausch zwischen allen anderen Gütern. Der Wert eines Geldes kann im Verhältnis zu Waren und Dienstleistungen schwanken, aber die relative Knappheit eines Geldangebots ermöglicht es, den Preis in Form des Geldes selbst zu vermitteln.

Vor dem Bitcoin war keine Form von Geld endlich knapp. Bitcoin hat einen festen Vorrat, der auf 21 Millionen begrenzt ist. Endliche Knappheit schafft eine Konstante, wo vorher keine war. Stellen Sie sich vor, das Angebot eines Gutes ist vollkommen konstant, während das Angebot aller anderen Güter schwankt. Die Nachfrage nach allen Gütern ändert sich, aber es gibt nur eine Konstante: das Angebot an Bitcoin. In dieser Welt würde alles an der Konstante gemessen werden. Die Kaufkraft des Geldes würde durch diesen Preisfindungsmechanismus weitaus perfektere Informationen vermitteln, als wenn sich das Angebot des Geldes selbst ändern würde. Indem man eine Konstante schafft, kann alles andere zuverlässiger gemessen werden. Und die gewünschte Information ist nicht der absolute Wert eines bestimmten Gutes. Jeder Wert ist subjektiv. Stattdessen ist die entscheidende Information, die durch einen Preisbildungsmechanismus vermittelt wird, der relative Wert (oder relative Preis) vieler Güter zueinander. Während sich die Preisniveaus aufgrund der ständigen Verschiebung von Angebot und Nachfrage ständig ändern, ermöglicht die Stabilität des Preisbildungsmechanismus selbst eine wirtschaftliche Koordinierung durch die Mitteilung von Opportunitätskosten (z. B. woher wir wissen oder lernen, dass ein iPhone etwa 20 Mal mehr kostet als ein Fass Öl).

Verzerrung des Preissystems

In unserem derzeitigen System ändert sich das Geldangebot auf unvorhersehbare Weise und nimmt mit der Zeit zu. Dies ist das Kernstück des geldpolitischen Modells der Zentralbanken und leitet sich aus der monetaristischen Wirtschaftstheorie ab, die davon ausgeht, dass eine aktive Steuerung der Geldmenge die Gesamtnachfrage anregt und letztlich die Vollbeschäftigung fördert. Technisch gesehen werden die Zinssätze durch eine Erhöhung des Geldangebots nach unten manipuliert. Niedrigere Zinssätze erhöhen die Bereitschaft und den Anreiz zur Kreditaufnahme; unter sonst gleichen Bedingungen würde ein niedrigerer Zinssatz jedoch die Bereitschaft zur Kreditvergabe verringern.

Im Wesentlichen manipuliert die Zentralbank durch die Aufblähung der Geldmenge künstlich die Funktion des Kredits, wodurch ein dauerhaftes Ungleichgewicht zwischen dem Anreiz zur Kreditaufnahme und der Bereitschaft zur Kreditvergabe entsteht. Die weitreichendere Folge ist die Verzerrung des Preisbildungsmechanismus, der die Wirtschaftstätigkeit koordiniert. Durch die Manipulation des Geld- und Kreditangebots verzerren die Zentralbanken alle Preise auf dem Markt. Falsche Signale (und schlechte Informationen) werden unter allen Marktteilnehmer verteilt.

Die gesamte Angebots- und Nachfragestruktur der Wirtschaft wird verzerrt, wenn Hunderte von Millionen Menschen auf manipulierten Preissignale reagieren und wenn die Ressourcen innerhalb der Wirtschaft auf der Grundlage dieser Signale neu aufgeteilt werden. Wenn die Geldmenge erhöht wird, gelangt neues Geld (und Kredit) über verschiedene Kanäle und zu unvorhersehbaren Zeiten in das System. Die meisten Marktteilnehmer kennen weder die Menge noch die Geschwindigkeit der Veränderungen. Stattdessen reagieren die Marktteilnehmer auf Preissignale; auf diese Weise werden die Informationen übermittelt. Ein Preissignal kann der Preis einer Ware im Supermarkt sein oder das Gehalt, das ein Arbeitgeber für eine bestimmte Stelle zu zahlen bereit ist.

Die Veränderung der Geldmenge führt zu einer Verzerrung der Preise, so dass die Marktteilnehmer nicht wirklich nachvollziehen können, ob Preisveränderungen auf Veränderungen der zugrunde liegenden Angebots- und Nachfragestrukturen zurückzuführen sind oder inwieweit Preisveränderungen lediglich durch mehr oder weniger Geld im System bedingt sind. Unabhängig davon reagiert jeder auf verzerrte Signale.

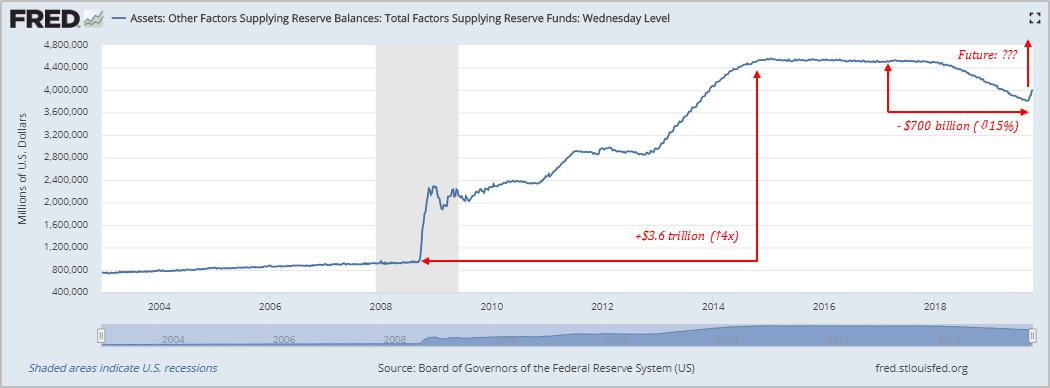

Ein konkreteres Beispiel: Die Fed kaufte nach der Finanzkrise im Rahmen ihres Programms zur Geldmengenausweitung hypothekarisch gesicherte Wertpapiere im Wert von 1,7 Billionen Dollar auf (~17 % aller Hypotheken), wodurch sich die Basisgeldmenge letztlich um 3,6 Billionen Dollar erhöhte. Die meisten Menschen erinnern sich, dass es vor der Finanzkrise eine Immobilienblase gab. Durch den direkten Ankauf von Hypotheken und die Aufblähung der Geldmenge hat die Fed die Zinssätze nach unten manipuliert.

Der Wohnungsbau hängt stark vom Kreditangebot und letztlich von den Zinskosten ab. Durch niedrigere Zinssätze und mehr Geld, das für die Kreditvergabe zur Verfügung stand, wurden die Immobilienpreise nach oben manipuliert. Infolgedessen wurden verzerrte Preissignale sowohl an Käufer als auch an Verkäufer gesendet. Die Bauträger reagieren darauf mit dem Bau von mehr Häusern (Erhöhung des Angebots), und die Käufer von Häusern glauben, dass sie mehr Schulden zu niedrigeren Zinssätzen aufnehmen können, um Häuser zu kaufen. Aufgrund des höheren Preisniveaus werden mehr Ressourcen in der Wirtschaft für den Wohnungsbau eingesetzt. Ein Nachfrageanstieg kann jedoch nur so lange aufrechterhalten werden, wie die Kreditkosten in Abhängigkeit von der steigenden Geldmenge kontinuierlich nach unten manipuliert werden.

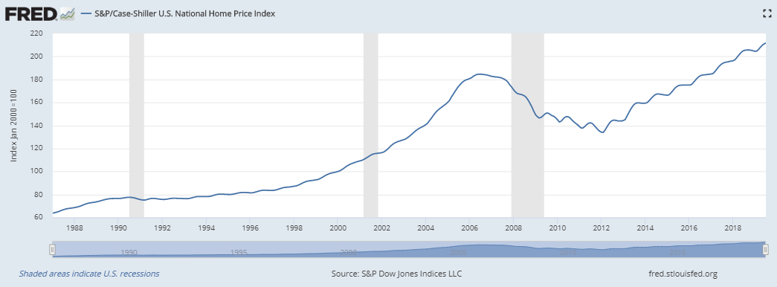

Obwohl die unhaltbare Immobilienblase im Jahr 2007 allgemein anerkannt wurde, liegt der nationale Hauspreisindex heute 15 % über dem vorherigen Höchststand. Dies ist die Manipulation der Preisniveaus in vollem Umfang, und sie geschieht als beabsichtigte Funktion der Geldpolitik der Zentralbank. Die Fed erhöht die Geldmenge, senkt die Zinssätze und treibt die Preise von Vermögenswerten in die Höhe, so dass die Höhe der bestehenden Schulden im Kreditsystem aufrechterhalten werden kann. Die Ausweitung des Kreditvolumens ist das Ziel der Fed bei der Stimulierung des Wachstums, und neue Nettokredite können nur dann geschaffen werden, wenn die bestehenden Schuldenstände aufrechterhalten werden können, weshalb die Fed die Preise für Vermögenswerte erhöhen muss, um ihre Ziele zu erreichen. Die Preise von Vermögenswerten stützen die bestehenden Schuldenniveaus.

Wenn jeder merkt, dass die Preissignale unhaltbar und unzuverlässig sind, kommt es zu einem Schock für das System. Das ist 2007 geschehen und wird wahrscheinlich wieder geschehen, da die Marktsignale noch stärker verzerrt sind. Aber es handelt sich nicht um einen bösen Plan; die Fed ist kein absichtlich böswilliger Akteur. Letztlich will die Fed mit ihrer Politik die „Vollbeschäftigung“ fördern, aber in Wirklichkeit manipuliert sie die relativen Preissignale, was zu Ungleichgewichten in den zugrunde liegenden Angebots- und Nachfragestrukturen der Wirtschaft führt und plötzliche und chronische Arbeitslosigkeit hervorruft.

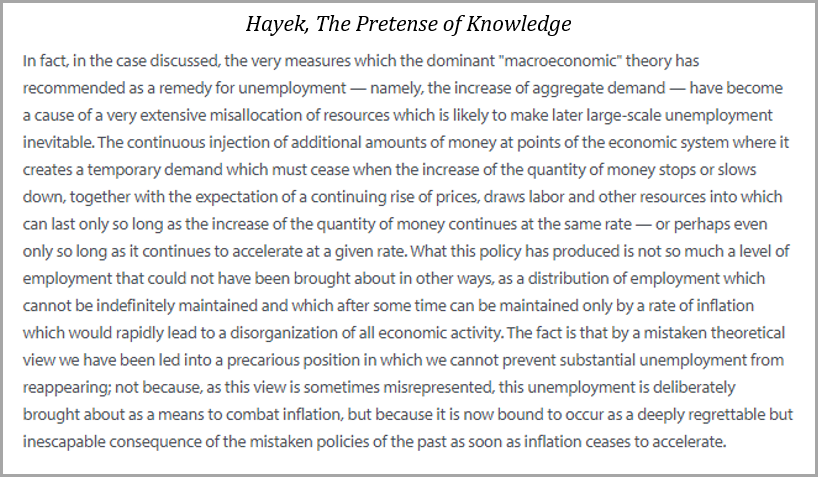

Hayek sprach über dieses Thema in seiner 1974 mit dem Nobelpreis ausgezeichneten Rede, die Vortäuschung von Wissen. Infolge der manipulierten Preise werden einem Wirtschaftssegment mehr Ressourcen zugeführt, als es auf natürliche Weise erhalten werden könnte; wenn die Zentralbank den Kurs ihrer Geldpolitik ändert, beginnen die Preise zu reagieren und der Markt korrigiert.

Da das Preisniveau dauerhaft manipuliert wurde, ist ein Nachfrageschock unvermeidlich, und jeder stellt fest, dass ein Ungleichgewicht besteht. Im Fall des Beispiels des Immobilienmarktes übersteigt das Angebot (sowohl an Waren als auch an Arbeitskräften) die nachhaltige Nachfrage beim derzeitigen Preisniveau erheblich. Allgemeiner ausgedrückt: Ungleichgewichte gibt es überall. Es wird deutlich, dass Angebot und Nachfrage erheblich aus dem Gleichgewicht geraten sind, und die Arbeitslosigkeit nimmt rasch zu. Der Markt kann kein Gleichgewicht finden, da alle Märkte über längere Zeiträume hinweg manipuliert wurden.

Genau das ist während und nach der Finanzkrise geschehen. Sie war der Siedepunkt, nachdem die Fed jahrzehntelang die Geldmenge und das Kreditangebot manipuliert hatte. Wie in The Big Short dargestellt, wird die Finanzkrise oft der Subprime-Krise angelastet, aber der 800-Pfund-Gorilla im Raum, über den nicht oft gesprochen wird, ist die Geldpolitik der Zentralbank.

Nach der Krise reagierte die Fed mit der gleichen Politik, die sie seit Jahrzehnten verfolgt hatte, allerdings in viel grösserem Ausmass: Sie weitete die Geldmenge massiv aus und manipulierte so die Preissignale weiter. Wenn die Geldmenge manipuliert wird, muss man sich darüber im Klaren sein, dass nicht alle Preisniveaus in gleicher Weise reagieren. Geld gelangt über verschiedene Kanäle in das System, und die Ausweitung der Kreditvergabe wirkt sich auf bestimmte Segmente der Wirtschaft stärker aus als auf andere.

Alle Preise werden manipuliert, aber nicht gleichermassen. Es ist im Wesentlichen die Verzerrung der relativen Preise, die die zugrundeliegende Angebots- und Nachfragefunktion eines Marktes stört. Preise vermitteln Informationen. Auf diese Weise teilen die Marktteilnehmer mit, was sie auf einer relativen Basis schätzen. Und es ist die Art und Weise, wie alle Marktteilnehmer dann auf diese Präferenzen auf der Angebotsseite reagieren: mit welchen Fähigkeiten sich die Menschen ausbilden, welche Unternehmen sie gründen wollen, welche Beschäftigungsmöglichkeiten sie suchen. Die Fed mag nicht die Absicht haben, durch die Manipulation der Geldmenge Schaden anzurichten, aber letztlich ist dies die unvermeidliche Folge einer Verzerrung des Preismechanismus in einer Volkswirtschaft.

Vorhersagbarkeit der Geldmenge

Bitcoin ist der weiße Ritter. Zumindest hat er das Potential dazu. Durch die Schaffung eines festen Angebots hat Bitcoin das Potenzial, der beste Preisbildungsmechanismus zu werden, den die Welt je gesehen hat. Sobald Bitcoin sein maximales Angebot von 21 Millionen Einheiten erreicht hat, werden Änderungen der Geldmenge vollständig aus der Gleichung der Preissignale entfernt.

Es sollte eine Selbstverständlichkeit sein, dass Geldschöpfung nichts mit realwirtschaftlicher Aktivität zu tun hat. Dabei spielt es keine Rolle, ob die Veränderung der Geldmenge vorhersehbar gering ist oder ob die Geldmenge unvorhersehbar stark ansteigt.

Das Drucken von Geld führt nicht zu wirtschaftlicher Aktivität, sondern dient lediglich der Verzerrung von Angebot und Nachfrage. Der Nutzen des Geldes liegt im Tausch. Ob gegenwärtiger Tausch oder zukünftiger Tausch, das ist alles. Geld wird nicht konsumiert, sondern zur Koordination wirtschaftlicher Aktivitäten verwendet, die die Akkumulation von Kapital ermöglichen.

Sei es das physische Kapital, das für die Produktion realer Güter notwendig ist, oder das Humankapital, das die Künste, die Wissenschaften, die Mathematik usw. vorantreibt. Dieses Kapital ist die eigentliche Ersparnis einer Gesellschaft und von grundlegender Bedeutung für das Funktionieren einer Wirtschaft.

Die meisten Menschen denken bei Ersparnissen an Geld, weil Geld eine Rechnungseinheit ist, aber echte Ersparnisse sind das angesammelte Kapital, das das Leben von Einzelpersonen, Familien und Gemeinschaften bereichert. In einer Welt mit einer festen Geldmenge wären die monetären Ersparnisse konstant. Geld würde von Individuum zu Individuum, von Familie zu Familie oder von Unternehmen zu Unternehmen transferiert. Aber insgesamt würde die Geldmenge weder zunehmen noch abnehmen. Die Wirtschaftstätigkeit würde als Funktion des Geldes und mit einem unverzerrten Preisbildungsmechanismus koordiniert werden.

Die aggregierten Präferenzen aller Märkte würden ohne die Verzerrung durch eine sich ändernde Geldmenge genauer kommuniziert werden. Ungleichgewichte bei Angebot und Nachfrage würden auf natürliche Weise korrigiert und nicht über lange Zeiträume aufrechterhalten; infolgedessen wären die Ungleichgewichte auch kleiner und nicht systemisch für die Wirtschaft als Ganzes. Dies bedeutet nicht, dass alle Preise immer perfekt wären oder dass andere Variablen, wie Staatsausgaben oder Steuern, die Wirtschaftstätigkeit nicht beeinflussen oder verzerren könnten. Allerdings würde der wichtigste Mechanismus, der Preissignale und Marktstrukturen verzerrt, ausgeschaltet.

Das feste Angebot von Bitcoin ist die Grundlage für sein zuverlässigeres Preissystem, aber es wird auch zu einer vorhersehbaren Rate ausgegeben. Im zukünftigen Zustand, wenn Bitcoin sein maximales Angebot erreicht hat, wird die Änderungsrate Null sein. Auf dem Weg zu diesem zukünftigen Zustand wird Bitcoin jedoch einen stabilen und vorhersehbaren Versorgungsplan haben, der ein weiterer und ebenso wichtiger Teil der Gleichung ist. Bitcoins werden durch einen Mining-Prozess ausgegeben, der dazu beiträgt, das Netzwerk zu sichern, und das Netzwerk passt sich an, um sicherzustellen, dass Bitcoins im Durchschnitt alle zehn Minuten ausgegeben werden.

Wenn dem Netzwerk mehr Mining-Ressourcen hinzugefügt werden, passt sich das Netzwerk an, um zu verhindern, dass Bitcoins in einem schnelleren Rhythmus ausgegeben werden. Mehr Mining führt zu einem höheren Grad an Netzwerksicherheit, anstatt die Ausgaberate oder die Gesamtmenge der letztendlich ausgegebenen Bitcoins zu erhöhen. Dies ermöglicht es dem gesamten Wirtschaftssystem, für die Zukunft zu planen. Es ermöglicht den Minern, die eine Sicherheitsinfrastruktur aufbauen, zukünftige Vergütungen zu prognostizieren, aber es ermöglicht auch allen Marktteilnehmern, die Veränderungsrate der Währung zu jedem Zeitpunkt vorherzusagen.

Anstatt eine schnelle oder unvorhersehbare Ausgabe von Bitcoins zu ermöglichen, sorgt das Netzwerk dafür, dass Bitcoins im Laufe der Zeit kontinuierlich und somit auf einer besser verteilten Basis ausgegeben werden. Vor allem aber wird die Glaubwürdigkeit der gesamten Ausgabestruktur kontinuierlich gestärkt. Im Durchschnitt wird alle zehn Minuten eine bestimmte Anzahl von Bitcoins ausgegeben. Etwa alle vier Jahre wird diese Zahl halbiert, bis schliesslich keine Bitcoins mehr ausgegeben werden.

Auf dem Weg zu 21 Millionen Bitcoins wird die Glaubwürdigkeit des zukünftigen Angebots durch die Durchsetzung des festen Angebots im Zehn-Minuten-Takt mit der Zeit erhöht. Alle Marktteilnehmer verstehen, dass das feste Angebot nicht aufgrund eines magischen Zeitpunkts durchgesetzt wird, an dem das Maximum tatsächlich erreicht wird, sondern weil das Netzwerk seine Geldpolitik alle zehn Minuten durchsetzt. Durch die Schaffung eines vorhersehbaren Bietplans sinkt die Änderungsrate vorhersehbar, und alle Marktteilnehmer können selbst feststellen, dass das System wie beabsichtigt funktioniert.

Geldpolitik durch Konsens vs. Zentralbank

Dieser Prozess, der die Glaubwürdigkeit des Bitcoin-Geldsystems ständig stärkt, läuft parallel zur Dysfunktion der herkömmlichen Geldsysteme ab. Überall erhöhen die Zentralbanken die Geldmenge ihrer jeweiligen Volkswirtschaften mit unvorhersehbaren Raten. Wie bereits erwähnt, hat die Fed die Geldmenge in den USA nach der Finanzkrise zwischen 2008 und 2014 um 3,6 Billionen Dollar erhöht. Obwohl die Fed ihre Pläne vorhersagte, wusste niemand, wie hoch die Summe letztendlich sein würde. Alle rätselten. Die Fed wusste es nicht einmal. Und nachdem die Fed die Geldmenge um ein Vielfaches erhöht hatte, begann sie im Oktober 2017, jeden Monat 50 Milliarden Dollar aus der Wirtschaft abzuziehen. Auch hier wusste niemand genau, wie viel Geld tatsächlich aus dem System entfernt werden würde, insgesamt oder für wie lange. Insgesamt wurden im Laufe von etwa zwei Jahren etwa 700 Milliarden Dollar an Basisgeld abgezogen.

Und nun, im Oktober 2019, hat die Fed erneut einen Kurswechsel vollzogen und damit begonnen, dem System wieder mehr Geld zuzuführen. Erst kürzlich hat die Fed angekündigt, dass sie dem Finanzsystem jeden Monat 60 Milliarden Dollar zuführen will (geplant für die nächsten sechs Monate). Aber auch hier weiß niemand wirklich, wie lange das so weitergehen wird oder ob sich die Beträge ändern werden. Realistisch betrachtet, weiss die Fed das nicht, weil es unmöglich ist, das zu wissen.

Alles, was wir praktisch wissen, ist, dass die Geldmenge ab diesem Zeitpunkt zunehmen wird (und zwar um ein Vielfaches). Die meisten Marktteilnehmer haben jedoch keine Ahnung, dass dies bereits geschehen ist oder noch geschehen wird. Alles, was die Marktteilnehmer wirklich wissen, ist das, was ihnen über Preise und Beschäftigungsmöglichkeiten mitgeteilt wird. Diejenigen, die mit den Maßnahmen der Fed vertraut sind, sind vielleicht besser in der Lage, die Auswirkungen vorherzusagen, aber Wirtschaftssysteme sind komplex. Wir alle reagieren auf die Preisbildungsmechanismen um uns herum, und niemand hat auch nur annähernd perfektes Wissen. Das aggregierte Wissen von Millionen von Menschen wird durch den Preis vermittelt, der letztlich eine Funktion der sich ständig ändernden Präferenzen der Individuen ist, die eine Wirtschaft ausmachen.

Das Wissen des Einzelnen ist von Natur aus begrenzt. Und das gilt sicherlich auch für Zentralbanken. Im Geldmodell der Zentralbanken bestimmen zwölf Personen (oder ungefähr), wie und wann sie Milliarden, wenn nicht Billionen von Dollar schaffen, obwohl sie von Natur aus nur begrenztes Wissen besitzen. Ganz gleich, wie gut gemeint oder wie viel Wissen vorhanden ist, die Nettofolge ist die Verzerrung des grundlegenden Mechanismus (d. h. des Preisbildungsmechanismus), der das Wissen des Marktes als Ganzes aggregiert. Für alle, die sich auf den Dollar als Rechnungseinheit und als Mechanismus zur Vermittlung wirtschaftlicher Kompromisse verlassen, ändert sich die Grundlage auf unvorhersehbare Weise, ohne dass die meisten Teilnehmer dies bemerken. Verzerrte Preissignale werden allmählich über Millionen von Märkten kommuniziert und beeinflussen die Entscheidungen von Hunderten von Millionen, und der zentralisierte Mechanismus, der die Geldpolitik diktiert, ist eine Hauptursache für die Verzerrung.

Und selbst wenn eine vernünftige Person der Meinung wäre, dass eine aktive Geldmengensteuerung einen Nettovorteil darstellt, arbeitet bitcoin jetzt neben dem alten Wirtschaftssystem: ein dezentralisiertes System gegenüber einem zentralisierten System. Geldpolitik durch Konsens vs. Geldpolitik durch Zentralbank. Während sich die Geldmenge des alten Systems unvorhersehbar ändert, arbeitet das Bitcoin-Netzwerk einwandfrei mit einer bekannten Menge und einer vorhersehbaren Änderungsrate.

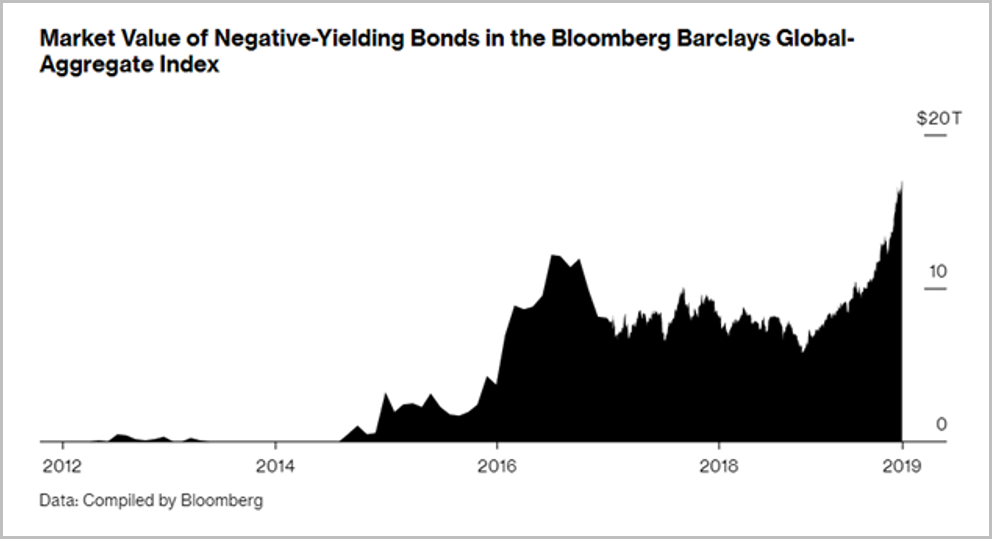

Es handelt sich hier nicht um eine philosophische oder wirtschaftliche Debatte, sondern um zwei konkurrierende Systeme, und der Markt wird das letzte Wort haben. Bitcoin mag zwar kompliziert sein und das Thema Geld selbst nicht gut verstanden werden, aber die Schwächen des bestehenden Systems sind unabhängig von Bitcoin. Die 17 Billionen Dollar an negativ verzinsten Schulden sollten Beweis genug sein, und sie sind nur eine direkte Folge der Geldpolitik der Zentralbanken. Letztendlich werden die Währungen, die das alte System stützen, das Ablassventil sein, weil die Zentralbanken gezwungen sein werden, die Geldmenge zu erhöhen, um ein ansonsten nicht tragfähiges Kreditsystem aufrechtzuerhalten.

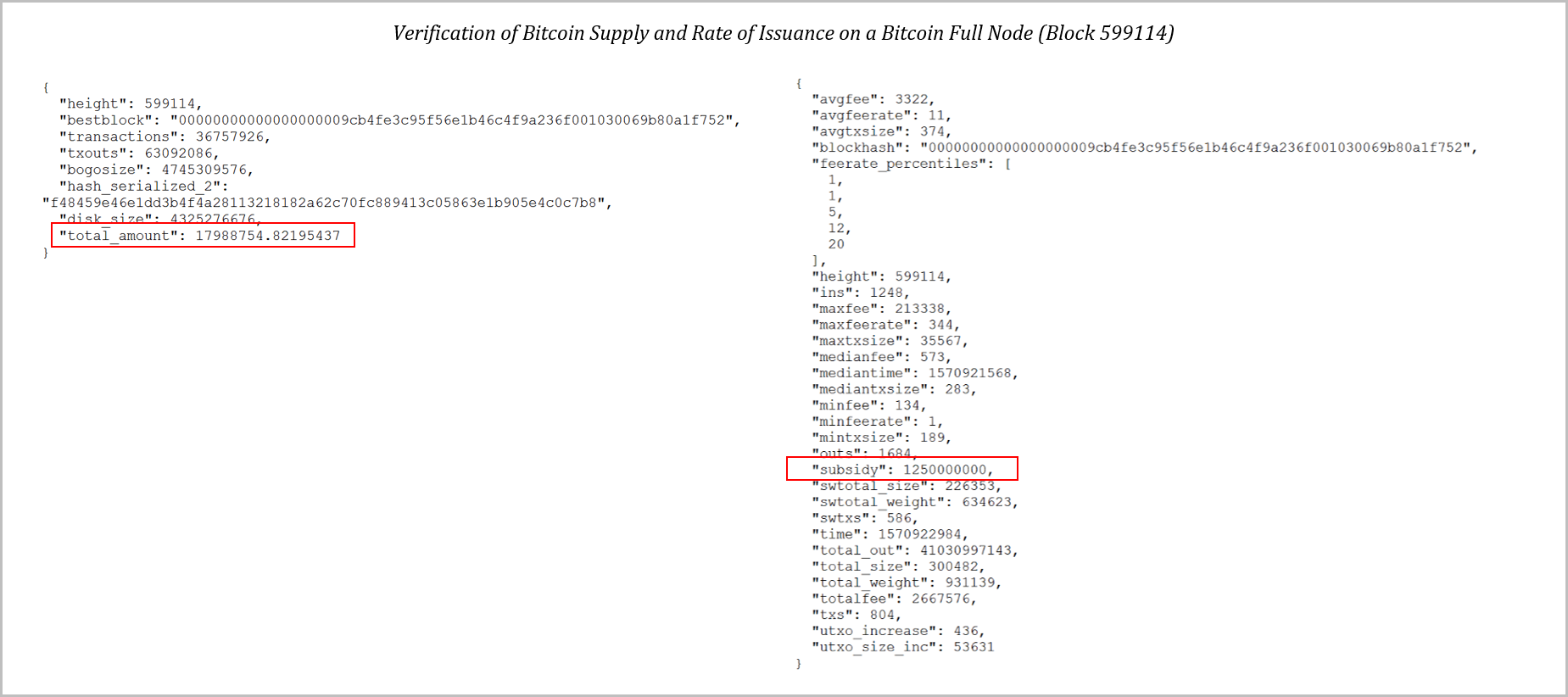

Bei dem alten, von den Zentralbanken koordinierten System kann man sich nur darauf verlassen, dass sich die Geldmenge ändert, und zwar in unvorhersehbarem Tempo. Mit bitcoin kann jeder das Angebot und die vorhersehbare Änderungsrate überprüfen. Durch das Betreiben eines Bitcoin-Vollknotens kann jeder die Anzahl der gültigen Bitcoins, die im Umlauf sind, und die Menge der in jedem Block neu ausgegebenen Bitcoins überprüfen.

Jeder und jede kann diese Informationen überprüfen, ohne jemand anderem zu vertrauen. So funktioniert Bitcoin. Jeder Knotenpunkt verifiziert nicht nur Informationen, sondern validiert sie auch unabhängig.

Die Geldpolitik von Bitcoin wird auf dezentraler Basis von allen Knoten im Netzwerk durchgesetzt. Jeder kann genau berechnen, wann künftige Blöcke gelöst werden und wann sich der Ausgabesatz ändern wird. Die Tatsache, dass jeder die Geldmenge unabhängig vom Nominalbetrag verifizieren und validieren kann, stärkt die Glaubwürdigkeit des Geldsystems. Dies geschieht alle 10 Minuten, 6 Mal pro Stunde, 144 Mal pro Tag, 4.320 Mal pro Monat und 52.560 Mal pro Jahr mit jedem neuen Bitcoin-Block. Das Geldsystem wird härter, wenn die Marktteilnehmer bestätigen, dass die Geldpolitik durchgesetzt wird, und zwar immer und immer wieder, alle zehn Minuten.

Ein festes Angebot ist ohne glaubwürdige Umsetzung wenig wert. Jeder kann die Architektur und die Codebasis von Bitcoin kopieren. Was jedoch nicht kopiert werden kann, ist die Glaubwürdigkeit der monetären Eigenschaften. Der Konsensmechanismus, der Bitcoin steuert, ist die Grundlage seiner Glaubwürdigkeit und letztlich das, was Bitcoin von seinen Konkurrenten unterscheidet. Selbst wenn ein Individuum nicht davon überzeugt ist, dass eine Währung mit einem festen Angebot durch ihren Preisbildungsmechanismus bessere Informationen vermittelt, spielt es keine Rolle, was ein Individuum glaubt. Bitcoin überlässt seine Geldpolitik einem Konsensmechanismus. Obwohl das maximale Angebot an Bitcoins praktisch auf 21 Millionen begrenzt ist, wird das Angebot letztlich durch den Konsens derer bestimmt, die Bitcoins als Währung halten.

Wenn der Markt, der zweifellos über mehr Informationen verfügt als jeder Einzelne, kollektiv zu dem Schluss käme, dass es besser wäre, den Zeitplan für das Angebot zu ändern, anstatt eine feste Obergrenze einzuführen, wäre dies theoretisch möglich. Allerdings müsste der Markt zu einem überwältigenden Konsens gelangen, um diese Änderung herbeizuführen, und in der Praxis würde ein dezentrales Netzwerk rationaler Wirtschaftsakteure keinen überwältigenden Konsens zur Abwertung der eigenen Währung bilden. Die Geldpolitik von Bitcoin ist flexibel genug, um sich zu ändern, aber es ist unmöglich, dies ohne einen überwältigenden Konsens zu tun. Bitcoin repräsentiert letztlich den Gegensatz zwischen einer Geldpolitik durch Konsens und einer Geldpolitik durch die Zentralbank. Die Informationen, über die ein Markt-Konsens-Mechanismus verfügt, werden immer die Informationen einer kleinen Anzahl von Individuen übertreffen, weshalb Bitcoin das alte System bei jedem Schritt übertrifft.

Bitcoin ist kein Schneeballsystem

Also nein, Bitcoin ist kein Schneeballsystem. Es wird nicht von einem zwielichtigen Unternehmen organisiert, das mit Hochdruck Verkaufstaktiken anwendet. Es wird kein minderwertiges Konsumgut verkauft, das im Überfluss vorhanden ist und bei dem die Vergütung direkt an die Anwerbung neuer Mitglieder gebunden ist. Bitcoin ist Geld und sein Angebot ist endlich knapp. Es spielt keine Rolle, wie viele Menschen Bitcoin annehmen; mit zunehmender Annahme wird derselbe Kuchen auf immer mehr Menschen verteilt, und im Durchschnitt kontrollieren mehr Menschen einen immer kleineren Anteil des Netzwerks.

Der Wert von Bitcoin steigt in Abhängigkeit von der Akzeptanz, und die Akzeptanz nimmt zu, weil die monetären Eigenschaften von Bitcoin besser sind als die der Konkurrenz. Bitcoin hat ein festes Angebot, sein Angebotsplan ist vorhersehbar, und seine Geldpolitik wird durch Konsens geregelt und durchgesetzt. Der Preisbildungsmechanismus von Bitcoin ist unmanipulierbar und kann aufgrund des festen Angebots nicht verzerrt werden. Alles um Bitcoin herum ändert sich, aber das feste Angebot von Bitcoin ist die Konstante. Da der Vorrat von Bitcoin fest ist und nicht manipuliert werden kann, wird er schliesslich zum zuverlässigsten Preisbildungsmechanismus der Welt und folglich zum grössten Verteilungssystem von Wissen werden.

Das ist das Versprechen von Bitcoin, und es wird sich nur verbreiten, wenn es einen Nutzen für diejenigen schafft, die es akzeptieren. Dieser Nutzen besteht heute und in Zukunft in der Möglichkeit, Vermögen sicher in einem nicht entwertbaren Geldmedium zu speichern. Die Behauptung, dass Bitcoin „größer als das Internet“ sein könnte, ist in der Regel keine lineare Anwendung, sondern basiert auf der Idee, dass eine souveräne, nicht manipulierbare Form des Geldes das Potenzial hat, eines der grössten Instrumente der Freiheit zu werden, das je erfunden wurde. Der Erfolg von B

itcoin ist keine Selbstverständlichkeit, aber wenn es gelingt, sein Versprechen einzulösen, wird es eine effektivere und friedlichere Koordination von und zwischen Menschen auf der ganzen Welt ermöglichen. Letztlich ist Bitcoin ein Kommunikationsmittel. Das ist die Funktion von Geld. Bitcoin bietet lediglich ein alternatives System, das dezentral funktioniert und von niemandem kontrolliert wird. Es ist die Abwesenheit von Kontrolle und bewusster Steuerung, die es Bitcoin ermöglicht, Wissen zu akkumulieren und effektiver zu kommunizieren als jedes existierende Geldmedium. Die derzeitige Volatilität ist nichts anderes als der logische Weg der Preisfindung, da die Akzeptanz mit der Zeit exponentiell zunimmt und wir uns dem zukünftigen Zustand der vollständigen Akzeptanz nähern.

„Viele der grössten Dinge, die der Mensch erreicht hat, sind nicht das Ergebnis eines bewusst gelenkten Gedankens und noch weniger das Produkt einer bewusst koordinierten Anstrengung vieler Einzelner, sondern eines Prozesses, an dem der Einzelne eine Rolle spielt, die er nie ganz verstehen kann. Sie sind grösser als jeder Einzelne, weil sie aus der Kombination von Wissen resultieren, das umfangreicher ist, als es ein einzelner Geist beherrschen kann.“

Hayek, Die Gegenrevolution der Wissenschaft

Quellen

Lewis, P. (2019, October 18). Bitcoin is Not a Pyramid Scheme. Unchained. https://unchained.com/blog/bitcoin-is-not-a-pyramid-scheme/

Über Unchained Capital

Unchained Capital bietet umfassende Bitcoin-Finanzdienstleistungen, die Sicherheit und Flexibilität kombinieren. Die Firma spezialisiert sich auf Cold Storage mit Multi-Signatur-Vaults, die Benutzer in die volle Kontrolle über ihre Bitcoin-Bestände versetzen. Unchained ermöglicht den direkten Kauf von Bitcoin, bietet kommerzielle Kredite ohne Verkauf der Bestände und unterstützt Bitcoin-IRAs für steuerbegünstigte Altersvorsorge. Ihr Concierge-Onboarding und erstklassiger Support gewährleisten eine reibungslose Nutzung. Das Ziel von Unchained ist es, Bitcoin-Besitzern eine sichere und effiziente Verwaltung ihrer Vermögenswerte zu ermöglichen. Weitere Informationen zu Unchained Capital findest du hier und alle übrigen Artikel bei uns auf dem Portal findest du hier.

Über den Autor: Parker Lewis

Parker Lewis ist ein angesehener Autor und Bitcoin-Enthusiast, bekannt für seine einflussreiche Artikelserie „Gradually, then Suddenly“. Seine tiefgründigen und gut verständlichen Analysen haben ihm eine breite Leserschaft eingebracht, die sowohl Anfänger als auch erfahrene Bitcoin-Investoren umfasst. In seinen Artikeln erklärt Parker die fundamentalen ökonomischen Prinzipien von Bitcoin und argumentiert überzeugend für dessen langfristige Wertsteigerung. Folge Parker Lewis auf X für aktuelle Einblicke und Diskussionen über Bitcoin und die Cryptoindustrie. Alle weiteren Artikel von Parker Lewis auf Crypto Valley News findest du hier.